■ユーロの下落はまだこれから、逆張りは禁物!

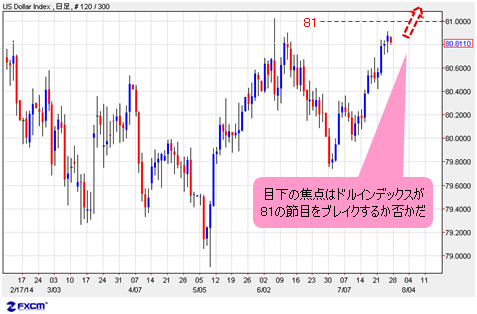

ドルインデックスは上昇している。目先、81の節目に迫り、ブレイクをもってこれからさらに強気基調を強化するだろう。米ドル全体の上昇について、本コラムは繰り返し指摘してきたので、いまさら理由づけする必要もないだろう。

(出所:米国FXCM)

ドルインデックスの上昇は、必然的にユーロ/米ドルの下落とリンクしているから、ユーロ/米ドルの1.3500ドル節目割れも当然の成り行きだ。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

目先、スピード調整の余地があるものの、ベア(下落)トレンドは修正できず、さらなる下値打診が続くだろう。ユーロの下落トレンドはまだ途中であり、逆張りの発想は禁物だ。

リンクしたように、ユーロ/円も136円台前半をいったん打診している。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

円高トレンドを主導する形でのユーロ/円の下落も当然の成り行き。ユーロ/米ドルと同様、136円の節目を割り込む前に、いくぶんリバウンドの余地はあるものの、早晩136円の節目割れを果たし、さらに下値余地が拡大するとみられる。

■ユーロ下落はリスクオフの結果ではなくテクニカル的な修正

もっとも、ドルインデックスの上昇やユーロの下落は、必ずしもリスクオフの結果とは言い切れない。

ウクライナや中東情勢が緊迫化したものの、欧米株は崩れておらず、VIX指数も再び13の水準を下回っている。ゆえに、米ドル/円はなお保ち合いの状況にあり、円高のモメンタムも限定的である。

となると、ドルインデックスの上昇、すなわちユーロの下落は、目先、リスクオン・オフ云々とは大した関係がなく、テクニカル要素主導の公算が大きい。ユーロ/米ドルにしてもユーロ/円にしても、買われすぎの状況にあったから、テクニカル的な修正が行われたわけだ。

もちろん、同じ視点で、ドルインデックスも売られすぎた状況にあったから、反動高につながったと言える。

ただし、目先、リスクオン・オフとたいして関係がないとはいえ、これからも関係を持たないとは断定できない。足元の状況から考えて、むしろ、一段とリスクオフになってからの状況を想定しておく必要性が高まるのではないかと思う。

リスクオフが高まらないうちに、ユーロ/円がすでに136円の大台に迫ったわけだから、いったんリスクオフになれば、ユーロ/円の下値ターゲットをどこに据え置くべきかを考えるのは、ショート筋にとってワクワクできる作業となろう。

■金融・経済系のショックでないと市場は動かないかも

「いわゆる地政学リスクの高まりがマーケットを震撼させないのは、マーケットがしっかりしている証拠で、これからも安泰だ」といった見方にまったく納得できないわけでもないが、視点をやや変えると、割高な欧米株を修正させるには、やはり、リーマンショック時のような、金融、景気や経済のカデコリーでショックが起こらなければならないかもしれない。

これからこの類の大きな材料が出てくるのを警戒すべきで、またこの種の材料は地政学リスクと無関係ではないことを併記しておきたい。

日本の場合、株にしても米ドル/円にしても、目下安定しているとはいえ、2014年年初来の高値にはほど遠い状態だ。これらはいったんリスクオフになれば、短期スパンにおいてもっとも敏感に反応し、値幅を拡大していくだろう。地政学リスクが浮上してくるたびに、日経平均が欧米株より大きな下げ幅を繰り返してきたことが、これを証左する有力な材料だ。

■NZドルの下落はクロス円の行方を暗示?

目下の焦点は、何と言ってもドルインデックスが81の節目をブレイクするかどうかであろう。

(出所:米国FXCM)

前述のように、上放れを確認できれば、米ドル全体のブル(上昇)基調を一段と強化することで、ユーロのみではなく、その他の主要外貨も頭打ちする公算が高まるから、クロス円(米ドル以外の通貨と円との通貨ペア)における円高圧力を間接的に強めることになる。

代表的な事例は、利上げサイクルにいち早く入っていたNZドルの反落だろう。

ニュージーランド準備銀行(ニュージーランドの中央銀行・RBNZ)が利上げ中止を示唆したことが引き金になったところが大きいが、本質的には5月上旬におけるユーロと同様、買われすぎの状態にあったから、これが修正される運命にあった。

また、忘れてはいけないのは、今回のNZドルの下落は、利上げを決定した後に発生していることだ。これは利上げの事実そのものより、今後の利上げ観測あるいは利上げの余地がNZドル高を支える基礎であったことを証明している。

(リアルタイムチャートはこちら → FXチャート&レート:NZドル/米ドル 4時間足)

したがって、同じく利上げ観測のあった英ポンドと豪ドルにも要注意だ。利上げ観測に支えられて、今は高値をキープしているが、その観測は材料としてもろく、いったんそれが剥落すれば、失望や反動安で大幅下落となりかねない。

■英ポンド/米ドルチャートの「ダマシ」が頭打ちのサイン

その上、両通貨は本質的に買われすぎの状況にあり、テクニカル的な視点から見ても修正される気運が高まりつつある。

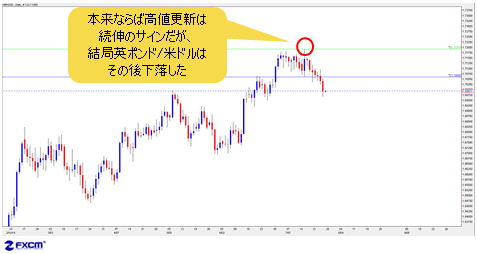

実際、両通貨はそれぞれ頭打ちのサインを点灯している。英ポンド/米ドルの場合、7月15日(火)の大陽線に注目していただきたい。

同大陽線の安値は、6月30日(月)以来の安値更新となっていたが、高値は2013年7月安値を起点とした上昇波の最高水準を更新していた。

(出所:米国FXCM)

よって、本来ならば強いチャートであり、これから続伸するサインであったが、結局、さらなる高値更新はできず、その後、同日安値の1.7059ドルを割り込んでいる。

つまり、7月15日(火)のチャートは、一種の「ダマシ」的な存在と化すわけだが、「ダマシほど正確なサインなし」という視点から、英ポンド/米ドルは、すでに頭打ちした疑いが濃厚になってきたと思う。

豪ドル/米ドルについては、昨日(7月24日)、一時0.9473ドルまで上昇したものの、結局、陰線引けで、日足における大型「複合型三尊(※)」の可能性を強化しているように見える。

(※編集部注:「三尊型」はチャートのパターンの1つで、天井を示す典型的な形とされている。仏像が3体並んでいるように見えるために「三尊型」と呼ばれていて、人の頭と両肩に見立てて「ヘッド&ショルダー」と呼ぶこともある)

(出所:米国FXCM)

これから7月1日(火)の高値0.9504ドルをブレイクできない限り、豪ドル下放れのリスクが高いとみる。

■米ドル/円102円台タッチは、ロング筋最後の逃げ場?

米ドル/円に関しては、目先再度102円の節目にタッチできそうだが、この節目の前後で頭打ちが再度確認できれば、2月安値から構築された大型保ち合い変動における最終子波の終焉につながり、反落の気運を高めるだろう。

今回こそ101円の節目を下回り、100円大台の心理的節目に迫る見通しだ。ロング筋にとって、102円大台のタッチがあれば、最後の「逃げ場」とみなすべきか。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

当然のように、マーケットにおける見方は常に対立しているからこそ、マーケットが成立するわけで、巷では米ドル/円の102円大台回復を新たな米ドル高・円安の起点とみなす向きが多い。

ただし、前回コラムで指摘したように、ミセス・ワタナベたちのポジションがすでに大きく円安方向に傾いている現状では、102円台の回復があっても、いわゆる「踏み上げ」は発生しにくい。むしろ、101円や100円の大台割れが生じた場合に、圧倒的な「投げ売り」が出やすいのでは。

【参考記事】

●マレーシア航空機撃墜でVIX指数急上昇! ミセス・ワタナベはヘッジファンドのカモに?(7月25日、陳満咲杜)

ゆえに、筆者は引き続きクロス円を含め、円安の余地は限定的で、円高の進行がこれから本格化していくとみる。市況はいかに。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)