■足元は「悪い」円安が進行している

米ドル/円は高値更新している。日銀の追加緩和による円売りの継続に加え、安倍首相が衆議院解散を決めたことで、円が一段と売られやすい地合いになっている。

(出所:米国FXCM)

もっとも、日銀の追加緩和が先の異次元緩和の失敗を認めたものであるように、今回の衆議院解散・総選挙実施は安倍政権の経済運営の失敗を物語る。足元の円安は、改めて日本経済の弱さが認識される「悪い」円安の側面が大きい。

何しろ、2013年4月の異次元緩和時に、黒田日銀総裁は「戦力の逐次投入はしない」と宣言した。しかし、今回の追加緩和は事実上の「戦力の逐次投入」以外の何ものでもなく、マーケットを驚かせた上、黒田さんの苦しい立場を浮き彫りにした。要するに、「2年で2%」というインフレターゲットの達成が難しいから、前言をひるがえらせたわけだ。

2013年4月の異次元緩和時に「戦力の逐次投入はしない」と宣言した黒田日銀総裁だったが、結局今回、追加緩和を行った。

今回の衆議院解散・総選挙の本質もいっしょだ。アベノミクス「三本の矢」が放たれたものの、「足元の景気状況からすると、とても再増税に耐え得るものではないから、今、解散したほうが得策だ」と安倍政権や与党が判断したわけだ。

解散すれば、信を国民に問うという大義名分を得られるうえ、増税の先送りで経済運営の失敗を何とか誤魔化せるから、実に都合の良い判断だ。もちろん、与党の圧勝も株高・円安のなかで保証されているだろう。

■今回の円安は2013年異次元緩和時より行きすぎる?

閑話休題、相場に限定した話で言えば、材料の続出で円安のモメンタムがより強まり、2013年異次元緩和時より、行きすぎる可能性が目先強まっていることを指摘しておきたい。

前回のコラムで指摘したように、米ドル/円は2013年4月4日(木)から6取引日を経て、計7円超の上昇幅を達成したあと、4円超の調整があった。

【参考記事】

●異次元緩和後と同じ値動きならドル/円は116円半ばまで上昇後、4円超の反落か(2014年11月7日、陳満咲杜)

しかし、今回10月31日(金)から本日(11月14日)まですでに11取引日に入っているものの、米ドル/円は大した調整の兆しを見せておらず、再度高値トライの勢いを増している。

■移動平均線との乖離率から上値メド119.40円を算出

材料はどうであれ、また、円安自体の「良し悪し」と関係なく、市場関係者の焦点は円安の余地に集中しているから、前例と照らし合わせて、次のターゲットを算出する方も多いだろう。

為替にしても、株にしても、長期スパンでは5年移動平均線との乖離といったアプローチが市場関係者に常用されるから、筆者も算出してみた。

ここでは難しい統計手法を取らずに、単純に60カ月(5年)移動平均線との最大乖離を測ってみよう。

(出所:米国FXCM)

上のチャートが示すように、1982年11月と1998年8月の高値が、同移動平均線と大きな乖離を示し、乖離幅は1982年の方が、乖離率は1998年の方が大きかった。

当然のように、乖離幅ではなく乖離率で考えるべきで、1995年のケースでは約33%の乖離率を示していたので、同じ乖離率でいくと、今回は最大119.40円前後の上値ターゲットを得られよう。

■衆議院解散がいったん円安のクライマックスになる可能性も

もちろん、相場はすべて前例に基づいて動いているわけではない。前例に届かずに終わることもあれば、さらに記録を更新し、次の「前提」を作ることもあり得る。ただし、今回の「悪い円安」が行きすぎる場合に備えて、前述の算出値を一応頭に入れておいたほうが良さそうだ。

とはいえ、懸念も大きい。

何しろ、本コラムで指摘してきたように、そもそも2012年史上最安値から米ドル/円はほぼ一本調子で上昇しており、途中10円超の反落もなかった。したがって、足元の116円の大台打診自体が、その激しさにおいて、1995年安値から1998年高値までの上昇波をすでに超えていると言える。

【参考記事】

●約40%上昇! 史上最大の上昇周期にある米ドル/円はすでに目標達成感たっぷり(2014年9月19日、陳満咲杜)

なぜなら、前回は、1997年4月高値から同6月安値まで16円超の調整もあり、今回の上昇波と明らかに違っていた側面もあったからだ。この意味では、足元の水準はすでにかなりオーバーボートの状態にあり、単純に移動平均線との乖離という視点のみで測れない側面も大きい。

言ってみれば、今回は日銀追加緩和に衆議院解散といった円安材料が重なり、すでに行きすぎた円安トレンドが再加速しているところだが、その継続性には警戒心を持った方がよいとも思う。

すでに「鮮度」が落ちたアベノミクスのように、円安の「鮮度」もそろそろ落ちてくるタイミングに差し掛かっているので、円安トレンドが「解散クライマックス」をもっていったん頭打ちとなる可能性も大きいと言えよう。

目先、円安トレンドに順張りしかできないが、あまり欲張らずに、短期勝負に徹したほうが良さそうだ。相場というものは、全員が強気になったところで反転するもので、今回は違うだろうといった発想や慢心は禁物である。

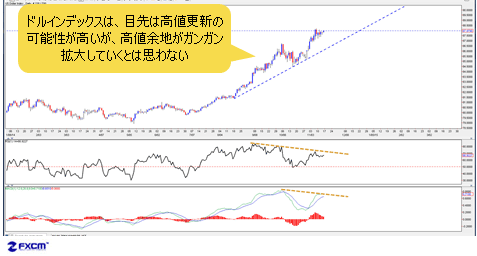

■ドルインデックスは目先、高値更新の可能性大だが…

さらに、米ドル/円はドルインデックスとの連動性を強めているから、米ドル全体の動向も重要になってくるだろう。

ドルインデックスは、目先は高値更新の可能性が高いものの、日足におけるオシレーター系指標が示す「弱気ダイバージェンス」の制約もあり、高値余地がガンガン拡大していくとは思わない。

(出所:米国FXCM)

クロス円(米ドル以外の通貨と円との通貨ペア)に関しては、しばらく米ドル/円に追随、高値圏での推移に留まるだろう。

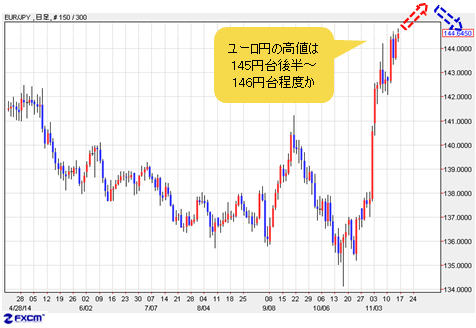

■ユーロ/円の上値は145円台後半~146円台程度か

ただし、ユーロ/円が2013年年末高値に接近しているように、ここから大幅な上値余地があるかと聞かれると、やはり難しいと答えざるを得ない。

ユーロ/円の上昇ターゲットを大幅に引き上げていくには、ユーロ/米ドルの底打ち、さらに大幅な反騰を前提条件とするだけに、目先、2013年高値の145円台後半、せいぜい146円台の大台前後にターゲットは据え置いたほうが無難だろう。

(出所:米国FXCM)

とはいえ、ユーロ/米ドルは前述のドルインデックスの見通しと逆相関の関係にあるから、ユーロ/米ドルは近々安値更新の余地があるものの、いったん底打ちのタイミングが近づいていると思う。

その時が、米ドル/円のトップアウトに伴ったものになるかどうかがユーロ/円の動向を測るポイントとなるが、このあたりの話はまた次回。市況はいかに。

(PM2:30執筆)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)