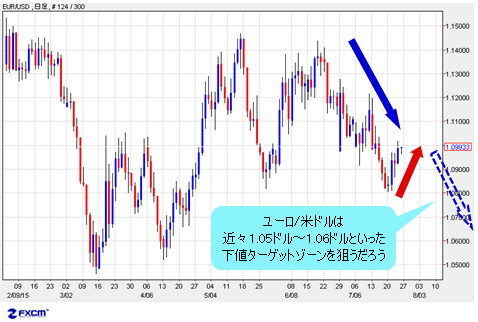

■米ドル高・ユーロ安トレンド、まもなく加速?

米ドル高基調が一段と強まっている。ドルインデックスは、5月高値のブレイクをもって上昇波に復帰したサインが鮮明となり、今週(7月20日~)に入ってからの反落は、上昇波におけるスピード調整とみるのがいいだろう。

(出所:米国FXCM)

この視点では、ユーロ/米ドルも早晩下落波を加速し、1.08ドルの節目割れをもって一段とベア(下落)トレンドを加速する公算が高く、近々1.05ドル~1.06ドルといった下値ターゲットゾーンを狙うだろう。

(出所:米国FXCM)

前回のコラムでも指摘したように、この場合、ユーロ/円もつれ安になる可能性が大きく、目先のユーロ/円のリバウンドを過大評価すべきではなかろう。

【参考記事】

●リスクオンなら米ドル買い? 米ドル売り?三尊型形成中のユーロ/円下落に要注意!(2015年7月17日、陳満咲杜)

(出所:米国FXCM)

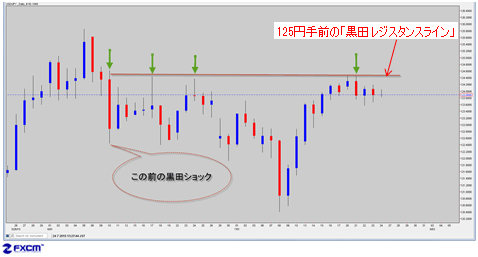

■米ドル/円のごく短期の天井は「黒田レジスタンスライン」

もっとも、クロス円(米ドル以外の通貨と円との通貨ペア)としてのユーロ/円は、ユーロのみならず米ドル/円の動向とリンクしているから、米ドル/円の「天井」が気になる。

ごく短期の「天井」と言えば、下記のチャートが示している「黒田レジスタンスライン」に、市場関係者は神経をとがらせている。

(出所:米国FXCM)

7月21日(火)に、黒田日銀総裁は国内のインフレ率について、向こう数カ月で相当加速するとの見通しを示した。これを受け、米ドル/円は124.47円から反落してきた。

黒田さんがどんな根拠で、これからインフレ率が相当加速すると判断しているかは我々の関心事ではないが、インフレ率が相当加速するなら、追加緩和不要といった連鎖的な思惑が当然くすぶる。米ドル/円の頭打ちも当然のなりゆきだと思われる。

124.47円と言えば、ちょうどレジスタンスゾーンの密集区域にあたる。

6月17日(水)、24日(水)高値のほか、もっとも気になるのは6月10日(水)高値に近いことだ。何しろこの日は、黒田さんが円安牽制と思われる発言をし、いわゆる「黒田ショック」をもたらした日だからだ(6月12日のコラム参照)。

【参考記事】

●黒田総裁発言はピーターパンが「疲れた、飛び過ぎた」と言っているようなものだ!(2015年6月12日、陳満咲杜)

同日の高値が124.61円だったことから考えると、市場関係者は当然疑う。要するに、125円に近づいてくると、黒田さんが意図的に発言してくるのでは?となり、やはり、125円手前が「黒田レジスタンスライン」となるか?と、疑心暗鬼に陥る。

■「黒田ライン」根拠のショートは投機筋に狙われやすい

黒田さんの真意がどこにあるかは測れないところだが、これ以上の円安が好ましくないなら、追加緩和に過大の期待をできないのも自明の理だ。ただし、こういっても「黒田ライン」が絶対的で、これから破られないといった判断も性急だと思う。

経験則では、マーケットは行くところまで行ってしまう傾向が強いので、たとえ中央銀行総裁でも、単に「口先介入」のみでマーケットの流れを阻止するのは至難の技だ。

場合によっては、「口先介入」があればあるほど、マーケットは当局のラインを試す意欲に燃える習性もあるから、「黒田レジスタンスライン」があるからこそ、米ドル/円が一段と上値トライをする可能性もある。

(出所:米国FXCM)

こういう局面は、一般的に踏み上げを伴うケースが多い。現時点ではあくまで仮説だが、「黒田ライン」を気にする市場参加者が多ければ多いほど、米ドル/円の売りポジションは増えていくだろう。

こういった積み上がった売りポジションが逆に投機筋に狙われ、仕掛け的な買いで一気に「黒田レジスタンスライン」をブレイクしていく可能性が大きい。

なぜなら、「黒田レジスタンスライン」を根拠にショートを仕掛ける売り筋の多くは同ラインのちょっと上にストップロスを設定するはずで、投機的な買い筋にとってどこまで踏み上げすれば良いか、わかりやすい。よって、相手に手の内が読まれている以上、リスクが大きいわけだ。

前述のように、現時点ではあくまで仮説だが、言いたいことは、マーケットに周知されているラインが存在すれば、一時的にせよ、ブレイクされるリスクが大きいから、注意が必要ということだ。

先々週(7月6日~)中国株の暴落につられ、米ドル/円が急落していたが、120.40円から急速に切返しを果たしたため、目先、米ドル上昇のモメンタムがなお強いことを無視できないと思う。

■一気に130円の大台にトライできるかどうかは慎重に判断

とはいえ、米ドル/円の上値余地をガンガン上方シフトしていくのもリスキーだと思う。米ドル/円は、これから「黒田レジスタンスライン」を突破していくとしても、一気に130円の大台をトライできるかどうかは慎重に測るべきだ。

米ドル/円の日足は一段と高値更新の余地を示しているものの、2011年安値を起点とした大型上昇波の最終段階に位置しているだけに、再度高値更新があれば、それ自体、頭打ち間近のサインと見なすべきだと思う。

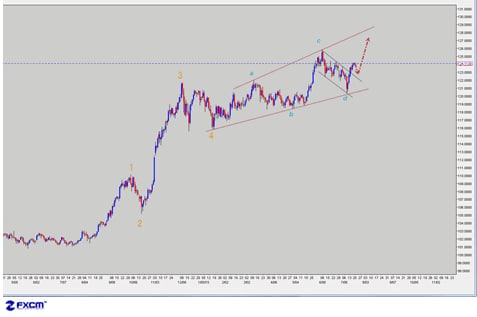

このシナリオを、筆者が7月20日(月)に書いたレポートをもって説明したい。原文は以下のとおり。

(出所:米国FXCM)

※昨年7月安値を起点とした上昇波、新たな5波構造をもって展開され、昨年年末高値121.84をもって第3子波を完成したと見る。同高値の更新をもって第5波子波の進行を確定。

※新たなカウントでは、第5子波の起点、1月安値115.85から数え、最終子波の拡大を有力視。この場合、最終子波特有のエキスバンディング・トライアングルが形成される見通し。

※この場合、同トライアングル、フォーメーションではブロードニング・トライアングルの形に近く、足許最終子波の上昇波に位置しよう。124.45のブレイクがあれば、一段とブル基調を強める。

※124.45以上の終値をもって高値更新をもたらし、従来の通り127/128のターゲットを目指すでしょう。但し、最終子波、前記フォーメーションに制限され、おのずの限界あり、高値更新後の頭打ちを警戒。

このシナリオの最大の焦点は最終子波のフォーメーションにあり、同フォーメーションが成立した場合、米ドル/円のトップアウトが強く暗示されるだろう。詳細はまた次回、市況はいかに。

(14:20執筆)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](/mwimgs/c/d/-/img_cd98e6e3c5536d82df488524d85d929d47416.gif)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)