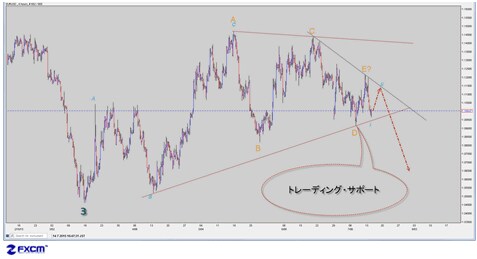

■米ドルはブルトレンドに、ユーロはベアトレンドに復帰

米ドル高は新たな段階に入った模様。ドルインデックスを見ると、7月7日(火)高値97.23のブレイクがサインの点灯と見なされ、米ドルはブル(上昇)トレンドに復帰したとみる。

(出所:米国FXCM)

当然のように、米ドルの対極と位置づけられるユーロは、ベア(下落)トレンドへ復帰したと思う。ユーロ/米ドルでは、同じく7月7日(火)の安値割り込みがサインの点灯と見なされ、ユーロのベアトレンドはこれから加速していくと思われる。

(出所:米国FXCM)

このような視点、14日のレポートをもって説明したい。原文は以下のとおりだ。

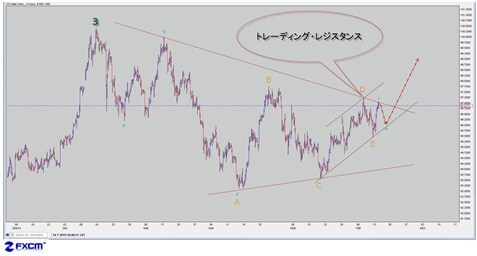

ドルインデックスの対極としてユーロ/ドルのチャートを並べ、大型トライアングル型保ち合いの早期終焉、といった可能性を想定しておきたい。

(出所:米国FXCM)

(出所:米国FXCM)

ドルインデックスの3月高値は、ユーロ/米ドルの3月安値と対応、それぞれ大型調整波を形成してきた。トライアングル型保ち合いが一番有力視されているだけに、最終子波Eの進行、なお続くと思われる。(同シナリオはデイリーにて既述)

ところで、上のチャートに記したカウントの通りなら、E波の早期終焉というシナリオが浮上される。同カウントでは、昨日ドルインデックスの上昇やユーロ/ドルの下落を最大評価し、それぞれ守れば、E波の終焉に繋がる公算が高まるだろうと推測している。

同シナリオのポイント、ドルインデックスなら、昨日安値95.63を下回らずにして7日高値97.24を上回れば、最初のサインが点灯されるでしょう。半面、ユーロ/ドルの場合、10日高値1.1216を上回れずにして7日安値1.0915割れが生じれば、下放れのサインが点灯されよう。従って、近々シグナルが点灯される公算が大きいから、しっかり確認してから大きなトレンドに乗っていきたい。

細かいウェーブカウントは違ってくるが、6月19日の当コラムで示唆していたように、ドルインデックスの反落が限定的だったため、ブルトレンドへは早晩、復帰するはずだった。だから、これはシナリオどおりと言える。

【参考記事】

●黒田ショックでミセス・ワタナベ往復ビンタ! 身軽になった米ドル/円は再び高値トライか(2015年6月19日、陳満咲杜)

■リスクオンなのに米ドル買いとなっている理由とは?

イエレンFRB(米連邦準備制度理事会)議長は、米ドル高をけん制したものの、2015年内利上げを強く示唆し、その上、米ドル高でも米経済成長が続くと語った。

ギリシャ問題や中国株暴落の一服もあり、前回のコラムでも強調したように、とりあえずリスクオンの環境へ復帰し、米ドル高トレンドも加速しやすいだろう。

【参考記事】

●ギリシャGDP14年分を吹っ飛ばした上海株暴落は収まり、相場はリスクオンムードへ(2015年7月10日、陳満咲杜)

ここまで書くと、「何を言ってる? リスクオフの米ドル買いが鉄則で、リスクオンなら米ドル売りじゃないか」といったお叱りを受けるかもしれない。しかし、リスクオフの米ドル高自体は原則論としては問題ないが、ケース・バイ・ケースで、いつでも通用するとは限らない。

■ギリシャ危機の中、なぜ、ユーロは不思議なほど強かった?

ギリシャ問題はその典型であろう。ギリシャのEU(欧州連合)離脱は、今はいったん回避されてこそいるが、非常に危なかった時期が何回もあった。そのつど、米ドルが買われたものの、すぐ売られ、結果的にギリシャ危機でもユーロは不思議なほど強かった。

その背景には、ユーロキャリートレードの存在が大きくあり、また、ユーロ資産投資に伴うヘッジも大きなポイントであった。

これを簡単に説明すれば、「ユーロキャリートレード」ではユーロを借り入れ、また、「ユーロ資産投資に伴うヘッジ」とはユーロ売りを指しているから、リスクオフになると、その逆転(共にユーロ買い)が生じるということだ。ギリシャ危機が高まる中、ユーロが不思議なほど強かった原因はここにあった。

したがって、リスクオフが一服してくると、ユーロ売りが再開されやすいので、このタイミングでユーロが売られ、米ドルが買われるのも納得できる。だから、いつまでも通用するとは限らないが、目先、リスクオンへの復帰は、米ドル高を牽引することだろう。

■リスクオンは円も売られやすい状況で米ドル/円は上昇

円の場合も然り。ユーロに比べ、円の事情はそこまで複雑ではないが、リスク回避先として評価される円もギリシャ問題や中国株暴落の一服を受け、再び売られやすい状況にある。

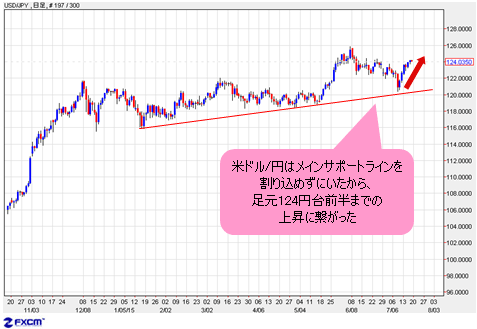

ゆえに、先週(7月10日)のコラムの指摘どおり、米ドル/円はメインサポートラインを割り込めずにいたから、これが足元、124円台前半までの上昇につながったわけだ。

【参考記事】

●ギリシャGDP14年分を吹っ飛ばした上海株暴落は収まり、相場はリスクオンムードへ(2015年7月10日、陳満咲杜)

(出所:米国FXCM)

ここからの焦点は、米CPI(消費者物価指数)にあるだろう。イエレンさんが利上げを明言した以上、早期利上げ(9月)の有無が市場関係者にとって、もっとも大きな関心事であろう。インフレ関連指標が上がってくれば、米早期利上げの確実性を高めるので、米ドル高の加速を覚悟しておきたい。

■利上げ路線の米、英と緩和路線の日、欧の違いが…

総合的に考えると、利上げ周期に入る米、英に対する日、欧の政策の相違が目立つから、米ドル、英ポンド(対米ドル以外)が買われやすい半面、ユーロ、円は売られやすいだろう。

そして、ユーロと円で、二者択一を迫られるとすれば、ユーロのほうが、より売られやすいのではないかと思う。何しろ、政策の違いがこれから日欧の間でも拡大していくであろうからだ。

未曽有の量的緩和がもたらしたマイナスの側面(国債市場の硬直化や過度な円安など)が目立ってきた日本では、第3回のQE(量的緩和策)を予想する声がすっかり少なくなったことと対照的に、EUでは、ギリシャ救済のため、ECB(欧州中央銀行)が量的緩和をさらに拡大していくしかないという見方が主流である。

日欧はともに出口政策には遠い状況にあるが、どちらかというと欧州のほうがより遠いから、ユーロ安の圧力が、より大きいとみる。

■ユーロ/円は「三尊型」を形成中で、下落の可能性あり

このロジックでは、やはり、ユーロ/円のトレンドには強気になれない。まだ判定するのは性急すぎるが、ユーロ/円の日足はいわゆる「三尊型(※)」のフォーメーションを形成しつつあり、これからネックライン割れをもって下落していく可能性を排除できないので、要注意だ。

(※編集部注:「三尊型」はチャートのパターンの1つで、天井を示す典型的な形とされている。仏像が3体並んでいるように見えるために「三尊型」と呼ばれていて、人の頭と両肩に見立てて「ヘッド&ショルダー」と呼ぶこともある)

(出所:米国FXCM)

この意味では、これからクロス円(米ドル以外の通貨と円との通貨ペア)の動向が、米ドル/円に波及してくるリスクも大きい。ユーロ/米ドル次第だが、仮にこれからユーロ/円の下落が加速した場合、米ドル/円の上昇スピードを緩めたり、または高値を押さえたりする効果も無視できない。

リスクオンになったからといって、円安が必ずしも大幅に加速していくとは限らないことを頭に入れておきたい。

■リスクオフの再来にも要注意、米ドル/円は頭打ち?

もっとも、リスクオフの局面は一服したとしても、それが再来しないとは限らない。ギリシャにしても、中国にしても、これからも不安定な状況は続き、欧米株「バブル」の破裂、いつ起こってもおかしくないだろう。

米ドル/円の円安トレンドは当面続くと思われるが、2011年安値を起点とした大型上昇波の最終段階に位置するだけに、高値の再トライをもって、いつ頭打ちとなってもおかしくないとみる。

このあたりの話は、また次回。市況は如何に。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)