■2017年年初来の円高局面が転換された!

マクロン氏がフランス大統領に当選した。「ホワイトスワン」だから相場に織り込み済みと見なすが、ドルインデックスの安値保ち合いから考えると、米ドル全体の底打ちといった判断は、なお早計な気がする。しかし、2017年年初来の円高局面から再度円安局面へ転換されたことは確かだ。

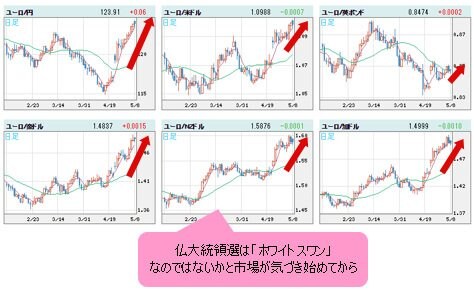

昨年(2016年)の英EU(欧州連合)離脱決定、また、米大統領選の結果が「ブラックスワン」だったから、市場はかなり警戒していただけに、先々週(4月24日~)からどうやら「ホワイトスワン」なのでは…とマーケットが気づき始めると、ユーロの上昇が著しかった。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロVS世界の通貨 日足)

過度なリスクオフに対する修正が始まったわけだから、このところの円買いが一転して円売りと化し、米ドル/円の上昇につながったわけだ。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

米ドル安・円安共存の局面では、クロス円(米ドル以外の通貨と円との通貨ペア)のパフォーマンスが必然的に一番良くなる。ユーロ/円の高値更新は象徴的な出来事だ。

4月17日(月)安値115.75円から、昨年(2016年)高値124.09円のブレイクまで、ユーロ/円は、ほぼスピード調整なしで上昇し、V字反騰を果たした。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

2016年高値更新には至っていないものの、英ポンド/円も同じ構造を示し、米ドル/円の反騰と相まって、急速な円売りが進んでいることは明白である。

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/円 日足)

米ドル/円の108円台底値の維持、また113円節目の打診はユーロ/円、英ポンド/円のパフォーマンスに比べれば地味に見えるものの、総じて底打ちのサインとして重視されるべきであろう。

■ここからは米ドル全体とユーロ/米ドルの値動きが焦点

ここからの焦点は、やはり、米ドル全体の動向にあり、また、ユーロ/米ドルの値動きにあるだろう。

ユーロ/米ドルにしても、ユーロ/円にしても、「フランスブラックスワン」の懸念や朝鮮有事などの地政学リスクによってもたらされたリスクオフに対する修正と言うなら、一直線な値動き自体にも目先「オーバーボート」の疑いが浮上し、これが米ドル全体の底打ちにつながる可能性がある。

■ユーロ高・米ドル安の地合いは続かないだろう

もっとも、先週末(5月5日)の米雇用統計の堅調もあって、米6月利上げの確率はほぼ100%であり、金融政策の違いによって、ユーロ高・米ドル安の地合いは続かない公算が高い。

足元のユーロ高が、行きすぎた懸念に対する修正という位置づけなら、通過したからこそ「事実の売り」になりやすい。さらに、マクロン氏の当選がEUの政治リスクをすべてなくしたわけではないから、楽観しすぎるのも禁物だ。

ただし、フランスから「ブラックスワン」が飛ばなかったことで、ECB(欧州中央銀行)がこれから徐々に政策の正常化を図る余裕を得られたとみなされ、これが中長期的にはユーロの支えになると思われる。

この意味では、近々ユーロ高に対する修正は見られると思うが、ベア(下落)トレンドへ復帰するには何らかの材料が必要だと思う。

現時点では、あくまでユーロのスピード調整、といった視点で臨んだほうがよさそうだ。換言すれば、近々ドルインデックスの底打ちがあっても、ブル(上昇)基調に復帰するのは、利上げ以外の材料なしでは容易ではない。

■ユーロ/円、英ポンド/円のブルトレンドは継続される公算大

米ドル高基調を確認する、また加速させる材料として、現時点でもっとも考えられるのはトランプ政権の大型減税、また、大型財政出動であろう。が、この両方とも議会では安易な承認を得られにくいから、仮に何らかの形でまとめられても、時間がかかる見通しだ。

したがって、当面、米ドル全体は保ち合い継続を覚悟しておきたい。

となると、結論から申し上げると、ユーロ/円、英ポンド/円のV字反騰、また、一直線な上値打診には行きすぎた感があるものの、これはトレンドとして継続される公算が高い。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/円 日足)

この意味では、これからかなりのスピード調整があったとしても、それはブル基調を修正するどころか、ブル基調をより健全化させることになるだろう。スピード調整を経て、両通貨ベアの上昇トレンドがより確認され、またしばらく継続される公算が大きい。

■ドル/円は113円打診でまず一服、調整の可能性ありだが…

もちろん、米ドル/円の堅調なしでは両クロス円のブル基調は維持できない。

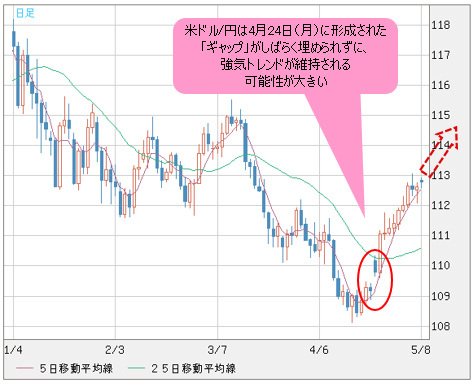

米ドル/円とユーロ/円に共通したテクニカル上のサインで、もっとも強烈なのは先々週の週明け(4月24日)に形成された「ギャップ」であるが、トレンドを転換させる重要なサインとして、これからしばらく、これは「埋められず」に強気トレンドを維持していく可能性が大きい。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

言い換えれば、米ドル/円の113円の節目打診をもってまず上昇一服、何らかの形でスピード調整を図る可能性はあるものの、それが先々週(4月24日~)安値109.60円以下の押しになるかどうかは疑わしい。押しがあっても「深押し」を回避できれば、米ドル/円の地合いは一層堅調になってこよう。

そして、すでに昨年(2016年)高値を更新したユーロ/円は、先々週(4月24日~)安値118.91円からずいぶん上昇してきただけに、同安値以下に押されるリスクは当面低いのではないだろうか。

米ドル/円もユーロ/円も、「ギャップ」を残したまま再度高値トライしていく、といったシナリオを念頭におきたい。

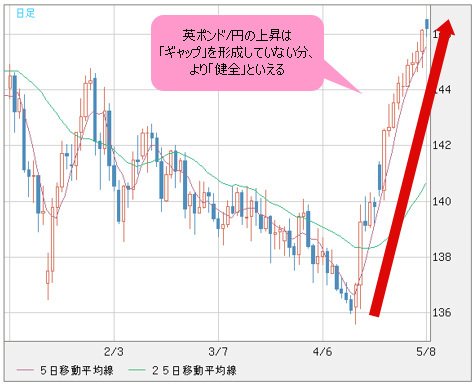

ところで、英ポンド/円の方はやや違った構造を見せる。4月25日(木)にいったん安値打診してから大幅上昇していたから、厳密にいうと、「ギャップ」をつけなかったと言える。

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/円 日足)

この意味では、英ポンド/円の上昇はより「健全」で、昨年(2016年)年末高値148.45円のブレイクは必至、また、高値更新後も上値余地を拡大するだろう。もちろん、スピード調整なしという話ではないので、ご注意を。

■出遅れている豪ドル/円は、このまま出遅れか?

ところで、主要クロス円のうち、豪ドル/円のパフォーマンスが著しく「出遅れ」ている。

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/円 日足)

原油、金など商品相場が芳しくないことが、豪ドルの頭を押さえる要素として明らかであり、ユーロ/豪ドルなど豪ドルクロスでの大幅な豪ドル安につながっている。

こういった場合、よく考えられるロジックの1つ、すなわち「出遅れ」を拾うことが好まれがちだが、それには慎重なスタンスを取りたい。

為替マーケットにおいて、強いものはさらに強く、弱いものはさらに弱くなっていく。同様に「出遅れる」からこそまた「出遅れる」という法則が効くから、円売りトレンドが続く中、「王道」として引き続き英ポンド/円の押し目狙いをお勧めしたい。

市況はいかに。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)