アイネット証券の[ループイフダン]と言えば、利用者の約80%が資産を増やし(※)、95%が利用を継続したいと答えている驚異のリピート系発注機能です。

(※2018年3月31日時点で口座残高があり、1年後の2019年3月31日時点にループイフダン口座で運用中の利用者を対象とし、為替差損益とスワップ損益により有効証拠金が増えた利用者の割合を調査した結果。アイネット証券調べ)

![アイネット証券[ループイフダン]画像](https://zaifx.ismcdn.jp/mwimgs/7/d/-/img_7debd3f73fc572817dfe6ef117fafe6548476.jpg)

そんな[ループイフダン]を活用して「すくみ」というトレード手法を編み出した投資家がいます。ブログ「SSSの世界観 FX、株、不動産、消費の仕方」の管理人であるSSS氏です。

資産を3分の1に減らしたあと、「すくみ」を編み出した

リーマンショック後の2008年からFXの裁量トレードを始めたSSS氏。

始めた当初は成績が良かったものの、2009年に「初心者がやりがちなミスを犯してしまった。特に高金利通貨の南アフリカランドでやられた」ことで、資産が3分の1になったといいます。

その後も裁量トレードを続けていたSSS氏ですが、予想に当たりはずれがあってなかなかうまくいかない…そんな時、証券会社勤務の友人に以下の話を聞いたそうです。

「プロと一般投資家の違いはヘッジをしながら取引すること。たとえば個別株のロングを持ちながら、日経平均先物はショートする」

この話を聞いてから、SSS氏は証券会社やFX会社が推奨しない「両建て」に対する認識を改め、「両建てトレード」を研究し始めました。そして「すくみ」という考え方にたどり着いたのです。

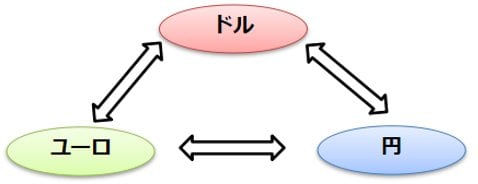

「米ドル、ユーロ、円といった経済規模の大きな通貨は、相手がいることでその価値を定義できます。そういう通貨同士なら、そこまで一方通行の動きにならず、『3すくみ』の関係になるかもしれない。米ドル、ユーロ、円のうち、相手に対して価値が下がった通貨を買い、価値が上がった通貨を売ってグルグルしていけば、ある一定の範囲なら機能し続けると考えました」

「3すくみ」とは中国・周時代の思想家である関尹子(かんいんし)が著書のなかで記したたとえで、蛇がナメクジを恐れ、ナメクジは蛙を恐れ、蛙は蛇を恐れることから転じて、三者が互いに牽制しあって身動きがとれない状態を指す言葉です。

SSS氏は米ドル、ユーロ、円を「3すくみ」の関係ととらえ、三者が互いに牽制しあっているため、各通貨は相手に対して価値が下がったり、上がったりしつつも、やがては元に戻ると考えたのです。

(出所:ブログ「SSSの世界観 FX、株、不動産、消費の仕方」)

この「3すくみ」の関係を利用したトレードでSSS氏は「年利10~15%の利益が出せるようになった」といい、2009年の損失以上に資産を増やすことができたそうです。

仕掛け方が簡単な[ループイフダン]で「すくみ」を自動化

けれど、「3すくみ」トレードは複雑な売買で、それを手動で行うのは手間や労力がかかることもあり、SSS氏は「3すくみ」を自動化する道を模索していました。

「どのFX会社でも『3すくみ』はできるのですが、自動化を考えたとき、アイネット証券の[ループイフダン]はポチっと1回押すだけのシステムで、仕掛け方が簡単な点が最も良かったのです。それで[ループイフダン]を選びました」

そして2017年10月、SSS氏はアイネット証券の[ループイフダン]で「3すくみ」を自動化しました。

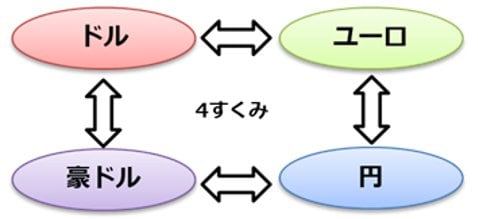

その後、2018年3月にアイネット証券は[ループイフダン]対応通貨ペアにNZドル/円、カナダドル/円、豪ドル/米ドルを加えたのですが、豪ドル/米ドルが加わったことにより、SSS氏は2018年4月から以下の「4すくみ」をスタートさせました。

(出所:ブログ「SSSの世界観 FX、株、不動産、消費の仕方」)

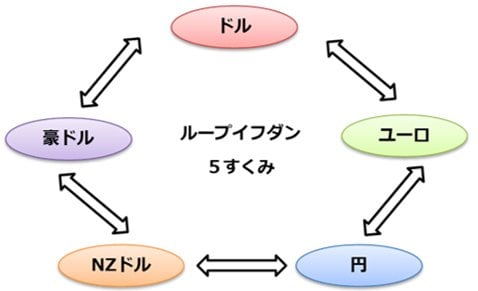

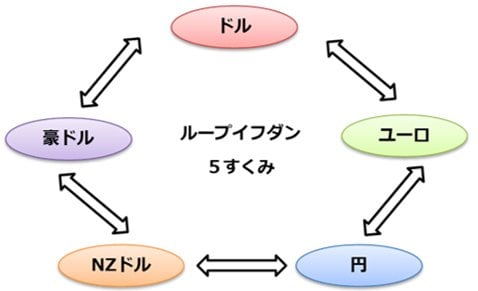

そして2018年11月、アイネット証券は[ループイフダン]対応通貨ペアにトルコリラ/円、メキシコペソ/円、南アフリカランド/円、スイスフラン/円、豪ドル/NZドル、NZドル/米ドルを追加しました。

豪ドル/NZドル、NZドル/米ドルが加わったことにより、SSS氏は以下の「5すくみ」をスタートさせたのです。

(出所:ブログ「SSSの世界観 FX、株、不動産、消費の仕方」)

当初「3すくみ」だったものが、「4すくみ」「5すくみ」となっていったわけですが、「すくみ」に使う通貨を増やす意味についてSSS氏は以下のように考えています。

「『すくみ』をするのは個別の通貨リスクを平均化するため。『3すくみ』で3角形、『4すくみ』で4角形、『5すくみ』で5角形ですが、最後は丸く円にしたいと思っています」

システム名を見れば、リピートの内容がひと目でわかる

ここで、アイネット証券の[ループイフダン]のしくみについてザックリ確認しておきましょう。

アイネット証券の[ループイフダン]は、あらかじめ用意された「売買システム」から自分の取引戦略に合うものを選択すると、その条件に応じて繰り返しイフダン注文を自動的に出してくれるという、極めてシンプルなリピート系発注機能です。

選択するシステムにもよりますが、自動的に売買を繰り返してくれるため、自分の相場観と相場の方向が合致すれば、かなりの回数の取引ができることになります。

【※関連記事はこちら!】

⇒利用者95%が続けたい[ループイフダン]でランキング1位と最下位を運用してみたら…

![アイネット証券[ループイフダン]使用例画像](https://zaifx.ismcdn.jp/mwimgs/c/3/-/img_c3c50921c5e3ae81c0cfc65dfdd57b0a127931.jpg)

(出所:アイネット証券)

【※関連記事はこちら!】

⇒システムトレード(シストレ)口座を徹底比較!:(4)リピート系発注機能【トラリピなど】

そんなアイネット証券[ループイフダン]の「売買システム」の名称は、以下のことが一目でわかるようにつけられています。

・ 「買い」「売り」どちらから入るか

・ 新規注文&利食い決済注文を発注する値幅

たとえば「ループイフダンB100(USD/JPY)」という売買システムは、米ドル/円で買い(Buy=B)の新規注文から入り、100pipsの値幅でイフダン注文を繰り返す、というもの。

そして「ループイフダンS120(EUR/JPY)」という売買システムだと、ユーロ/円で売り(Sell=S)の新規注文から入り、120pipsの値幅でイフダン注文を繰り返す、という意味になります。

そんなアイネット証券[ループイフダン]の売買システムにおける、通貨ペアごとの設定値幅とスプレッドは以下のとおりです。

[ループイフダン]の通貨ペアごとの

設定値幅とスプレッド

| 通貨ペア | 設定値幅 | スプレッド | 取引単位 |

| 米ドル/円 | 10銭、15銭、25銭、 50銭、100銭 |

2.0銭 | 1000通貨 |

| ユーロ/円 | 10銭、40銭、80銭、 100銭、120銭 |

3.0銭 | 1000通貨 |

| 英ポンド/円 | 20銭、50銭、100銭、 150銭 |

5.0銭 | 1000通貨 |

| 豪ドル/円 | 10銭、20銭、40銭、 80銭、100銭 |

4.0銭 | 1000通貨 |

| NZドル/円 | 20銭、40銭、80銭、 100銭 |

6.0銭 | 1000通貨 |

| カナダドル/円 | 20銭、40銭、80銭、 100銭 |

5.0銭 | 1000通貨 |

| スイスフラン/円 | 20銭、40銭、80銭、 100銭 |

4.0銭 | 1000通貨 |

| トルコリラ/円 | 25銭、50銭、100銭、 150銭、200銭 |

7.0銭 | 1000通貨 |

| メキシコペソ/円 | 25銭、50銭、100銭、 150銭、200銭 |

7.0銭 | 1万通貨 |

| 南アフリカランド/円 | 25銭、50銭、100銭、 150銭、200銭 |

7.0銭 | 1万通貨 |

| ユーロ/米ドル | 10pips、20pips、40pips、 60pips、100pips |

2.0pips | 1000通貨 |

| 豪ドル/米ドル | 10pips、20pips、40pips、 80pips、100pips |

4.0pips | 1000通貨 |

| 豪ドル/NZドル | 20pips、40pips、80pips、 100pips |

6.0pips | 1000通貨 |

| NZドル/米ドル | 20pips、40pips、80pips、 100pips |

6.0pips | 1000通貨 |

※スプレッドには投資助言報酬が含まれる

アイネット証券[ループイフダン]のスプレッドは投資助言報酬が含まれている分、一般的な裁量トレード用のFX口座と比べると、かなり広いと言わざるを得ないものになっています。

けれど、「リピート系発注機能」は利用すると手数料がかかったり、一般的な裁量トレード用のFX口座よりスプレッドが広かったりするもの。

「リピート系発注機能」の手数料とスプレッドを合計した総合的なコストを比べてみると、アイネット証券[ループイフダン]は手数料が無料でコストも割安なのです。

SSS氏直伝! 「5すくみ」の売買システムはこれだ!

それでは、SSS氏は「5すくみ」で[ループイフダン]のどんな売買システムを使っているのでしょうか。その前に、改めて「5すくみ」の図を確認しておきましょう。

(出所:ブログ「SSSの世界観 FX、株、不動産、消費の仕方」)

そして、SSS氏が「5すくみ」で使う[ループイフダン]の売買システムの1つは以下のとおりです。

「5すくみ」の売買システム

1.ループイフダンS100 (EUR/USD)

2.ループイフダンB120 (EUR/JPY)

3.ループイフダンS100 (NZD/JPY)

4.ループイフダンS100 (AUD/NZD)

5.ループイフダンB100 (AUD/USD)

まず、「1.ループイフダンS100 (EUR/USD)」でユーロ/米ドルの売りポジションを作ります。これを言い換えるとユーロ売りと米ドル買いのポジションを作る、ということになります。

次に「2.ループイフダンB120 (EUR/JPY)」でユーロ/円の買い、つまりユーロ買いと円売りを作ります。このことにより、「1」と「2」でユーロ売り方向にもユーロ買い方向にも売買システムが稼働している状態となります。

続いて「3.ループイフダンS100 (NZD/JPY)」でNZドル売りと円買いを作り、円については「2」で作った円売りとあわせ、売り買い両方向に売買システムが稼働することになります。

さらに「4.ループイフダンS100 (AUD/NZD)」で豪ドル売りとNZドル買いを作り、今度はNZドルについて、「3」で作ったNZドル売りとあわせ、売り買い両方向に売買システムを稼働させます。

最後に「5.ループイフダンB100 (AUD/USD)」で豪ドル買いと米ドル売りを作り、豪ドルについては「4」で作った豪ドル売りとあわせ、売り買い両方向に売買システムを稼働させ、さらに米ドルについては、「1」で作った米ドル買いとあわせ、売り買い両方向に売買システムを稼働させることになります。

これで、5つの通貨をぐるりと1周する「5すくみ」の売買システムが構築できるわけです。

そして、以上のように説明してきた「5すくみ」の売買システムの「B(=Buy)」と「S(=Sell)」を逆にしても、以下のとおり、「5すくみ」を構築できるのです。

「5すくみ」の売買システム(逆パターン)

1.ループイフダンB100 (EUR/USD)

2.ループイフダンS120 (EUR/JPY)

3.ループイフダンB100 (NZD/JPY)

4.ループイフダンB100 (AUD/NZD)

5.ループイフダンS100 (AUD/USD)

そこで、本記事では「5すくみ」の売買システムについて前者を「5すくみ」の売買システム(1)、逆パターンである後者を「5すくみ」の売買システム(2)と表記することにします。

「5すくみ」の実質損益は2年目、3年目で年利10~15%!?

SSS氏は2019年1月13日(月)から、入金額300万円で「5すくみ」の売買システム(1)を2つ、「5すくみ」の売買システム(2)を2つ、合わせて「5すくみ」4周分を稼働させています。

先ほども書いたとおり、「5すくみ」の売買システム(1)と「5すくみ」の売買システム(2)は「B(=Buy)」と「S(=Sell)」を逆にしたもの同士ですから、同時に稼働させると「両建て」することになります。

SSS氏は「両建て=2すくみ」ととらえており、「5すくみ」自体を「両建て=2すくみ」にしているのです。

アイネット証券[ループイフダン]で、両建て時に必要な証拠金は取引数量の大きい片側のポジション分だけ。売り買いどちらかの証拠金しか必要としないため、資金効率よく「両建て」ができる環境も整っています。

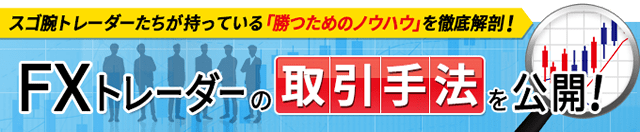

そんな「5すくみ」4周分の「累計利益」と含み損を合計した「実質損益」は以下になります。

(出所:ブログ「SSSの世界観 FX、株、不動産、消費の仕方」)

※上表では「実質損益」について(利益-含み損)となっているが、この場合、含み損には「含み損の絶対値」が入る

2019年1月13日(月)から2019年7月上旬現在のおよそ半年間において、「5すくみ」の各通貨ペアの「累計利益」は16万円前後、含み損と合計した「実質損益」は4万2000円前後となっています。

およそ半年間の「累計利益」を年利に直すと10.7%前後、「実質損益」を年利に直すと2.8%ということになりますが、SSS氏は「『実質損益』は1年目だと年利0%前後だが、2年目や3年目は年利10~15%になる可能性が高い」と言うのです。

くそポジで囲まれた領土内で利益が積み上がっていく!?

「くそポジで囲まれた領土、つまり一番端っこのポジションで囲まれた中でレートが推移し続ければ、理論上は含み損が一定以上増えず、利益は積み上がっていきます。2年目、3年目ではこの状態になり、利益が跳ね上がる可能性が高いです」

「5すくみ」4周分の売買システムを稼働させると、「5すくみ」に関係する通貨ペアを「両建て」することになるわけですが、SSS氏が言う「くそポジ」というのは、「両建て」したポジションのなかで最も高く買ったポジションと最も安く売ったポジションのことを指します。

そして、「くそポジで囲まれた領土」というのは、最も高く買ったポジションと最も安く売ったポジションの間の範囲のことを指します。

「5すくみ」に関係する通貨ペアの現在値が「くそポジで囲まれた領土」のなかで推移している限り、含み損は一定以上増えない一方、イフダン注文が自動的に繰り返されて利益は積み上がる、というのです。

2019年7月上旬現在において、SSS氏が稼働させている「5すくみ」4周分の「くそポジで囲まれた領土」は以下になります。

(出所:ブログ「SSSの世界観 FX、株、不動産、消費の仕方」)

SSS氏は最も高く買ったポジションのことを「買い英雄」、最も安く売ったポジションのことを「売り英雄」と称していますが、たとえばNZドル/円を見てみると「買い英雄」は76.347円、「売り英雄」は71.03円、「現在値」は72.007円となっています。

NZドル/円の「現在値」が上下しながらも「買い英雄」と「売り英雄」の間の「領土」にいる限り、含み損は一定以上増えず、利益が自動的に積み上がっていくことになるとSSS氏は説明しています。

FXはレンジ7割、トレンド3割。レンジ相場なら利益が出る

けれど、NZドル/円が一方的に上昇したり、下落したりして、「現在値」が「買い英雄」の高値を更新したり、「売り英雄」の安値を更新する際は含み損が膨らんでいきます。

「5すくみ」の売買システム(2)のひとつである「ループイフダンB100 (NZD/JPY)」を例に考えてみましょう。

NZドル/円が72.00円で推移していると仮定して、「ループイフダンB100 (NZD/JPY)」で最初の買いポジションを72.00円で建てた場合、71.00円、70.00円、69.00円、68.00円…と1円(100pips)下がるたびに買い下がっていきます。

相場下落とともに買いポジション量を増やす、いわゆるナンピン(難平)をしていますから、当然、含み損が増えていくわけです。

【※関連記事はこちら!】

⇒初心者はまずはここから!? 相場テーマやトレンドを見極める「スイングトレード」

FXはレンジ7割、トレンド3割と言われたりしますが、SSS氏は「5すくみ」について「レンジなら利益が含み損を超え、儲かります。トレンドなら利益が含み損に負けます」と結論づけています。

また、「5すくみ」の開始直後は「現在値」が「買い英雄」の高値を更新したり、「売り英雄」の安値を更新しながら「領土」を広げていく段階にあるため、どうしても含み損が大きくなります。

けれど、その間にもイフダン注文が自動的に繰り返されて利益が積み上がるため、利益と含み損を合計した「実質損益」のマイナスは時間をかけて減っていきます。

「領土」が十分に広がれば「現在値」が「領土」内にいることが多くなります。そうなれば、含み損は一定以上増えず、利益は着実に積み上がり続けるとSSS氏は説明しています。

先ほど、SSS氏のコメントとして「『実質利益』は1年目だと年利0%前後だが、2年目や3年目は年利10~15%になる可能性が高い」と書きましたが、「領土」が十分に広がるのが2年目や3年目ということなのかもしれませんね。

アイネット証券[ループイフダン]で「5すくみ」4周分をポチッと仕掛け、ほったらかしておくと、2年後や3年後に年利10~15%が狙えるというのであれば、結構おいしいと言えるのではないでしょうか。

「5すくみ」がカバーできる範囲は3000pips弱

SSS氏も述べているように、「5すくみ」は年単位の時間を必要とする取引手法なのですが、「5すくみ」は長期的な相場の動きにも対応できるよう、設計されています。

その設計は、アイネット証券[ループイフダン]を実際に稼働させる際に決める必要がある、以下の条件設定で行います。

[ループイフダン]の条件設定

・ 損切り「あり」にするか「なし」にするか

・ 1注文あたりの取引数量

・ 最大保有ポジション数

そして、SSS氏が決めた「5すくみ」の条件設定は以下になります。

「5すくみ」の[ループイフダン]の条件設定

・ 損切り「なし」

・ 1注文あたりの取引数量は「1000通貨」

・ 最大保有ポジション数は「30」、EUR/JPYのみ「25」

NZドル/円が72.00円で推移していると仮定して、「ループイフダンB100 (NZD/JPY)」を上の条件設定で稼働させた場合を考えてみましょう。

「ループイフダンB100 (NZD/JPY)」を稼働させると、クイック(成行)でNZドル/円1000通貨の買いポジションが72.00円で約定します。

損切りは「なし」、最大保有ポジション数は「30」ですから、71.00円から43.00円まで1円(100pips)間隔でイフダン注文がずらっと並びます。

そして、相場の上下によって買いポジションに対する利食いの決済注文が約定すれば、新たなイフダン注文が自動的に発注されるというわけです。

(出所:TradingView)

「ループイフダンB100 (NZD/JPY)」など100pips値幅の売買システムの場合、「5すくみ」の条件設定では最大保有ポジション数が「30」なので、カバーできる範囲は2900pipsとなります。

また、「ループイフダンB120 (EUR/JPY)」など120pips値幅の売買システムだと、最大保有ポジション数が「25」なのでカバーできる範囲は2880pipsとなります。

つまり、「5すくみ」は3000pips弱というかなり広い範囲をカバーできるしくみであると言えるわけです。

「5すくみ」は5~10年を目安にする取引手法

3000pips弱という値幅が出るにはイメージ的に10年くらいかかりそうな感じがしますが、アイネット証券[ループイフダン]のレート変動幅確認表から、「5すくみ」に関係する通貨ペアの過去10年のレート変動幅を確認してみましょう。

![アイネット証券[ループイフダン]のレート変動幅確認表](https://zaifx.ismcdn.jp/mwimgs/4/2/-/img_42a6318e9ae5df051405b017c9ad2eb0180211.jpg)

※アイネット証券[ループイフダン]のレート変動幅確認表にはすべての取り扱い通貨ペアのレート変動幅が記載されているが、「5すくみ」に関係する通貨ペアのみを切り取って画像をつなげた

※計測期間は2009年6月から2019年5月

3000pips弱という値幅を、「5すくみ」に関係する通貨ペアの過去10年のレート変動幅と照らし合わせると、ユーロ/円やユーロ/米ドルは過去5年、NZドル/円や豪ドル/米ドル、豪ドル/NZドルは過去10年以内に3000pips以上の値幅が出たことがわかります。

過去10年と将来の変動幅が同じになるとは限らないものの、「5すくみ」はおおよそ5~10年を目安にする取引手法だと言えそうです。

やり方は無限大! 自分だけの「すくみ」を探そう

SSS氏が300万円で「5すくみ」4周分の売買システムを稼働させていることは何度も触れてきましたが、自分が「すくみ」のトレードをする際はこれを叩き台として、心地よいリスクの取り方を探してみるのはアリかもしれません。

たとえばユーロ/円やユーロ/米ドルにおいて、3000pips弱という値幅は過去5年以内に出ているので、ユーロ/円やユーロ/米ドルの最大保有ポジション数を増やして、より長期間対応できるようにするといった応用が考えられます。

また、「5すくみ」に関係する通貨ペアの重要な高値や安値を割り出して、そこから売買システムごとに最大保有ポジション数を変える、といったこともできます。

そのほかに、以下のようなことも考えられます。

・入金額を300万円から400万円に増やす

・「5すくみ」4周分を2周分に減らす、あるいは6周分に増やす

・「5すくみ」を「4すくみ」や「3すくみ」にする

・「4すくみ」「3すくみ」に組み込む通貨ペアを変える

このように、「すくみ」のやり方は無限大といっても過言ではないでしょう。

相場の荒波を利益に変える、自分だけの「すくみ」を見つけていくのも楽しいかもしれませんね。

(「トレンドに乗るカギは含み損にあり!? ループイフダンで裁量トレードがうまくなる方法とは?」へつづく)

(ザイFX!編集部・藤本康文)

| 【2026年3月】ザイFX!読者がおすすめするFX会社トップ3を公開! | |||

| 【総合1位】 GMOクリック証券「FXネオ」 | |||

| GMOクリック証券「FXネオ」の主なスペック | |||

| 米ドル/円 スプレッド | ユーロ/米ドル スプレッド | 最低取引単位 | 通貨ペア数 |

| 0.2銭原則固定 (9-27時・例外あり) |

0.3pips原則固定 (9-27時・例外あり) |

1000通貨 | 24ペア |

|

【GMOクリック証券「FXネオ」のおすすめポイント】 機能性の高い取引ツールが、多くのトレーダーから支持されています。特に、スマホアプリの操作性が非常に優れており、スプレッドやスワップポイントなどのスペック面も申し分ないため、あらゆるスタイルのトレーダーにおすすめの口座です。取引環境の良さをFX口座選びで優先するなら、選択肢から外せないFX口座と言えます。 |

|||

|

【GMOクリック証券「FXネオ」の関連記事】 ■GMOクリック証券「FXネオ」のメリット・デメリットを解説! スプレッド、スワップポイントなどの他社との比較、キャンペーン情報や口座開設までの時間、必要書類も紹介! |

|||

|

▼GMOクリック証券「FXネオ」▼ |

|||

| 【総合2位】 SBI FXトレード | |||

| SBI FXトレードの主なスペック | |||

| 米ドル/円 スプレッド | ユーロ/米ドル スプレッド | 最低取引単位 | 通貨ペア数 |

| 0.18銭 | 0.3pips | 1通貨 | 34ペア |

|

【SBI FXトレードのおすすめポイント】 すべての通貨ペアを「1通貨」単位、一般的なFX口座の1/1000の規模から取引できるのが最大の特徴! これからFXを始める人、少額取引ができるFX口座を探している方は、絶対にチェックしておきたいFX会社です。スプレッドの狭さにも定評があり、1回の取引で1000万通貨まで注文が出せるので、取引量が増えて稼げるようになってからも長く使い続けられます。 |

|||

|

【SBI FXトレードの関連記事】 ■SBI FXトレードのメリット・デメリットを解説! スプレッド、スワップポイントなどの他社との比較、キャンペーン情報や口座開設までの時間、必要書類も紹介! |

|||

|

▼SBI FXトレード▼ |

|||

| 【総合3位】 外為どっとコム「外貨ネクストネオ」 | |||

| 外為どっとコム「外貨ネクストネオ」の主なスペック | |||

| 米ドル/円 スプレッド | ユーロ/米ドル スプレッド | 最低取引単位 | 通貨ペア数 |

| 0.2銭原則固定 (9-27時・例外あり) |

0.3pips原則固定 (9-27時・例外あり) |

1000通貨 | 30ペア |

|

【外為どっとコム「外貨ネクストネオ」のおすすめポイント】 業界最狭水準のスプレッドと豊富な情報で、多くのトレーダーに人気のFX口座です。FX取引が初めての初心者から、スキル向上を目指す中・上級者向けまで、各自のレベルにあわせて受講できる学習コンテンツも魅力です。比較チャートや相場の先行きを予測してくれる機能など、取引をサポートしてくれるツールも充実しています。 |

|||

|

【外為どっとコム「外貨ネクストネオ」の関連記事】 ■外為どっとコム「外貨ネクストネオ」のメリット・デメリットを解説! スプレッド、スワップポイントなどの他社との比較、キャンペーン情報や口座開設までの時間、必要書類も紹介! |

|||

|

▼外為どっとコム「外貨ネクストネオ」▼ |

|||

| ※スプレッドはすべて例外あり。この表は2026年3月2日時点のデータをもとに作成しているため、最新の情報とは異なっている場合があります。最新の情報はザイFX!の「FX会社おすすめ比較」や、各FX会社の公式サイトなどで確認してください | |||

各FX口座のさらに詳しい情報や10位までの全ランキングは、以下よりご覧ください。

【※関連記事はこちら!】

⇒FXトレーダーのリアルな声を反映! ザイFX!読者が選んだ「おすすめFX会社」人気ランキング!

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)