■戦後最悪の米雇用統計でも、米ドルや米国株の押し目買い

先週(5月8日)のコラムで指摘したとおり、米4月雇用統計が戦後最悪であっても、結果的に米ドル売りや株式の崩れにはならなかった。米雇用統計発表後の値動きでは、むしろ、米ドルや米国株の押し目買いが見られ、マーケットの織り込み済みを示唆していた。

【参考記事】

●未曽有の危機、史上最悪の米雇用統計目前! そこで晴れ晴れとした気分になる可能性あり!?(2020年5月8日、陳満咲杜)

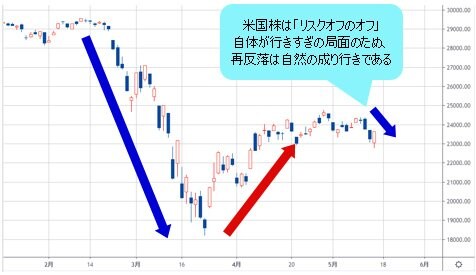

一方、米景気をはじめ、世界景気後退自体は間違いなく進行中だ。そんな中で米国株の大幅リバウンドが続いてきただけに、これは実態と乖離した「リバウンドバブル」ではないかという懸念の声がウォール街内外から多数上がっている。

米国株の「リスクオフのオフ」自体が行きすぎの局面にあり、いったんスピード調整、すなわち再反落しても自然の成り行きと見なされる。

前回のコラムでも強調したように、仮に強気派でも一直線的な株高になるとは断定できず、途中の調整はむしろ、より健在なトレンドの形成に寄与するから、理屈では歓迎される値動きだと思う。

【参考記事】

●未曽有の危機、史上最悪の米雇用統計目前! そこで晴れ晴れとした気分になる可能性あり!?(2020年5月8日、陳満咲杜)

■米マイナス金利導入の可能性は低いとみる理由とは?

ところで、米景気後退に関する懸念は根強く、株のリバウンドがいったん阻止される可能性を強める上、米マイナス金利導入の可能性も金利先物市場の値動きをもって示唆された。

FRB(米連邦準備制度理事会)議長はその可能性を否定したものの、言葉のニュアンスが取り上げられ、一部市場関係者は懐疑的な見方を示している。トランプ米大統領の圧力に負けて、FRBがマイナス金利を早晩導入するのではないかといった見方も多いようだ。

戦後未曽有の危機なので、すでに上限なしのQE(量的緩和策)といった前代未聞の政策を打ち出したFRB、同じく前代未聞のマイナス金利を打ち出しても、まったくの想定外とは言えなくなっているが、筆者はその可能性は低いのではないかと思う。

なにしろ、米ドルは世界の基軸通貨であり、マイナス金利を導入すれば、自らその地位を放棄すると思われるリスクが大きい。マイナス金利は文字どおりの「禁じ手」であるため、FRBはそこまで冒険できないと推測される。

もっとも、米大統領はFRBに圧力をかけることができても、意のままに動かすことは制度上不可能なので、トランプ氏の意向は拡大解釈されていると言える。

ちなみに、FRBという組織自体、世界の中央銀行のなかでも特別な存在で、詳説は省くが、FRBの独立性は組織のしくみや米法律によって保たれていることを強調しておきたい。

これも米ドルが基軸通貨になれる理由の1つだから、米政府の意のままに動いたら米ドルの信頼性が著しく損なわれ、その地位も失われかねない。

■マイナス金利が導入されても米ドルは買われる!

とはいえ、筆者はその可能性を完全に否定できるとは言っていない。「未曽有」の文字どおり、普段の常識では考えられないことが起こっているから、前人未踏というか、誰も経験したことのない新しい世界のしくみがすでに始まっているかもしれない。

その場合、遅かれ早かれ、米ドルは基軸通貨の地位を失っていくと思うが、仮に米マイナス金利が実施されても、米ドルはその地位をたちまち失うのではなく、一時的にせよ、むしろ大きく買われる可能性も大きいかと思う。

なぜなら、米国がマイナス金利政策を打ち出さなくてはいけない事態が来るということは、コロナショックの一段の拡大、また、米景気をはじめ、現在すでに想定された深刻な世界景気後退の一段の悪化も間違いなく見られるということだから、文字どおり「史上最悪」の状況に陥り、結局、「恐怖の米ドル買い」の現象が起こると想定されるからだ。

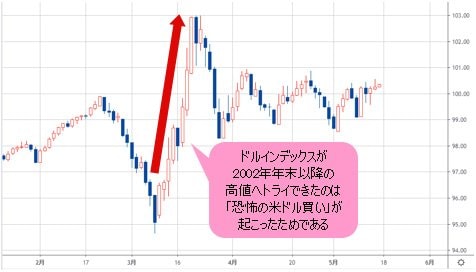

3月の世界株式市場の暴落時、米ドル全体がV字型反騰を果たし、ドルインデックスが一時104の節目手前まで買われ、2002年年末以降の高値へいったんトライできたのも、ほかならぬ「恐怖の米ドル買い」や「ドル・クランチ」と言われる米ドルへの資金流入があったからである。このような質への逃避という現象は繰り返されるはずだ。

(出所:TradingView)

つまるところ、世界的な恐慌状態が深まれば深まるほど、米ドルにとって代わる安全資産がない限り、ゼロ金利であろうと、マイナス金利であろうと関係なく、米ドルは買われる運命にある。この意味では、米ドルこそ真のリスク回避先であり、市場の試練に耐えられる随一の存在だと思う。

■米ドルはブレイク待ちだが、米ドル高基調

将来のことはともかく、現時点の為替市場を見てみると、緩やかな米ドル高の基調を保ち、なおレンジ変動の範囲に留まっている。

激動の3月を経て、4月は必然的に動かなくなった(変動率が低下した)が、5月に入っても連日ファンダメンタルズ上の材料が多い割には、大したモメンタムが見られず、なおブレイク待ちの状況だと思う。

ただし、前述のように、基本は米ドル高の基調が保たれており、米ドル安へ転換する兆しはあまり見られていない。

豪ドルにしても、英ポンドにしても、V字反騰を達成したものの、あくまで3月の急落に対する反騰、すなわちスピード調整という位置付けなので、過大評価すべきではないと思う。

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/円 日足)

換言すれば、切り返しはすでに頭打ちしたか、これから頭打ちとなる公算が大きいから、上値追いは避けるべきだと思う。

クロス円(米ドル以外の通貨と円との通貨ペア)の場合、米ドル/円の変動が限定的なので、豪ドル/円や英ポンド/円の値動きは結局、豪ドル/米ドル、英ポンド/米ドル次第となる。目先を含め、しばらくこういった傾向が強いかと思われる。

しかし、近々そのような傾向が打破される可能性には注意が必要で、米ドル/円の上放れがあれば、クロス円における円の主体性が強まる可能性がある。

■米ドル/円の日足チャートからはすでに上昇の兆しが

米ドル/円の上放れの可能性を、筆者は一貫して主張してきた。今のところ、本格的に上放れできるまで、なお何らかのきっかけを待たなければならないと思うが、米ドル/円の調整波自体はすでに完成された可能性が鮮明化され、これは上放れの前兆と見なされる。

下の米ドル/円チャートをご覧いただきたい。

(出所:TradingView)

3月高値(A)、あるいは4月高値(B)からの反落波動を米ドル高の途上における調整子波と見なした場合、典型的な「下落ウェッジ」のフォーメーションを形成、そして、5月11日(月)の大陽線をもってすでに上放れを果たしたとみる。

ここから4月末高値(C)の108.04円を超えれば、順次(B)の109.39円や(A)の111.72円の打診に再照準できると思う。

前述の見方を検証する上では、実はユーロ/円の状況が大事である。ユーロ/円の底打ちの有無が重要なサインを示してくれるから、これは次回詳説したい。

市況はいかに。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)