■ナスダックはコロナショック以降の下落幅が帳消しに

コロナ危機がなお続く中、欧米では経済活動の正常化をめざす動きが鮮明になってきた。

株式市場もそれを期待しているところだろうか、総じて堅調な値動きを見せ、ナスダックはコロナショック以降の下落幅を大方取り戻し、終値で昨年(2019年)12月終値を上回った。

(出所:TradingView)

ウォール街のコンセンサスは、今は困惑気味だ。プロの面々が2番底を想定して、V字回復の有無について言い争っているうちに、事実上すでにV字回復を達成してしまったわけで、V字回復があまりにも早かったため、論争自体の意味がなくなってしまった。ゆえに、「相場は間違っている」と言わんばかりの解釈というか、言い訳も多数出ているが、参考にする価値はあまりないかと思う。

そもそも今回のコロナショック、未曽有ということで誰も経験したことがない上、何らかのモデルをもって推測できるものでもない。

だから、筆者も日ごろ多くの資料を読むが、「リーマンショック時云々、大恐慌時云々」といった過去の事例をもって今回のコロナショックの先行きを推測する見方からは意識的に距離を置いてきた。

未曽有なので、過去の教訓自体は役に立つかもしれないが、株式市場にしても、為替市場にしても過去とまったく同じ値動きになることはないはずだ。

だから、よく見かける典型的な比較図、すなわち1929年大恐慌や2008年リーマンショック後の株価と今回のコロナショック発生後の株価の推移を重ねて表示する一種の流行りのやり方に違和感をもち、あてにならないとずっと思ってきた。

そもそも2008年リーマンショックとの比較はまだマシだが、1929年大恐慌と比較するのは何かの冗談としか思えない。

■未曾有の金融緩和で株式市場が総崩れするようなら…

とはいえ、このまま株価が一本調子に上がるかどうかは断定できない。前回のコラムでも強調したように、結局誰にもわからないから、未知であることを素直に認めることが一番だ。

【参考記事】

●日米株は早ければ2020年内に高値更新! 一本調子に回復? それとも2番底をつける?(2020年5月1日、陳満咲杜)

わかることがあるとすれば、それは今回の未曽有の危機に対応すべく、FRB(米連邦準備制度理事会)をはじめ、世界の主要中銀は揃って未曽有の金融緩和を打ち出しているから、株式市場が仮に2番底、3番底をつけていくような紆余曲折はあっても、「たちまち総崩れしてベア(下落)トレンドへ転換することはない」ということぐらいだと思う。

なぜなら、未曽有の金融緩和があっても世界の株式市場が総崩れして救えなかったら、もう人類の経済活動が終わりだと通告されることに等しいからだ。

現在社会において、好むかどうかは別にしても、株式市場のパフォーマンスは現実の経済活動を測る上で最も有効なツールであるから、株式市場の総崩れがあれば、人類はコロナウイルスに負け、経済活動再開に失敗、未曽有の景気後退に晒されることを示唆するサインとなり、中央銀行が存在する意味自体がなくなる。

未曽有の大惨事があっても、ナスダックをはじめとして日米株が「意外」に堅調なことは、そのようなロジックで考えれば、「意外」でなくなるかもしれない。

■今晩の米雇用統計は予想それ自体が「最悪」の可能性も

今晩(5月8日)の米雇用統計は史上最悪になるだろうと言われているが、猫も杓子もそう言っているから、史上最悪でも相場に対する影響は限定的だと思う。

すでに周知された事実なので、それが織り込まれていることはもちろん、結果が出たら一種の「出尽くし」として晴れ晴れとした気分になる可能性さえあるかと思う。そして、非常時における一般論として、予測自体がより悲観的になり、またセンチメントとして主流になりやすいから、予想それ自体が「最悪」になる可能性があることにも注意が必要だ。

■株式市場の回復基調に対し、為替市場は値動き限定

株式市場の回復基調が保たれている一方、為替市場は値動き限定、レンジ変動の様相を深めている。

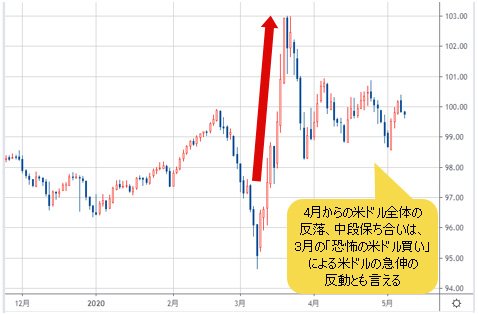

3月の「恐怖の米ドル買い」で米ドルの急伸もあって、4月から米ドル全体はいったん反落、また、中段保ち合いの値動きを見せてきたから、一種の反動とも受け取れる。

(出所:TradingView)

換言すれば、3月の米ドル全体のV字回復は、「恐怖の米ドル買い」の急伸で一時深刻な「買われすぎ」が発生したから、その後の反落や目先までの保ち合いは一種のスピード調整とみるべきだと思う。

前述のロジックが正しければ、スピード調整後の方向としては、やはり米ドル高だと推測される。未曽有の金融緩和があったから米ドル余剰が発生し、米ドルが売られるといった見方が多いようだが、将来的にはそのような局面が避けられないとしても、当面は来ない可能性が大きい。

言い換えれば、当面、米ドル高の基調が保たれ、また、ドルインデックスは3月高値をもう1回トライする公算が大きい。

(出所:TradingView)

■米ドルや米国債への資金流入は止められない

なにしろ、目先は米ドルの余剰が心配される局面ではない。米失業率が史上最悪になることが予想され、また、それが相場に織り込み済であったとしても、現実の経済活動がたちまち良くなることはない。

日米欧の深刻な景気後退自体は間違いなく、むしろ、これから惨憺たる状況に直面しなければならない。そのような状況にあるうちは、米ドルや米債券が随一、真の安全資産としてなお手放されず、また、選好されるはずだ。実際、昨日(5月7日)米2年物国債は、史上最高値(利回りは最低)を更新した。

米財務省は来週(5月11日~)、960億ドルの史上最高規模の国債(35年ぶりに20年国債発行も含め)を発行するが、うまく消化されるだろう。

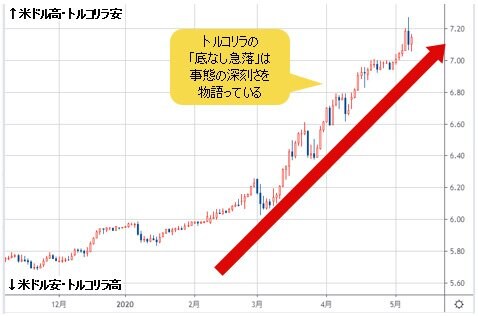

コロナショックで新興国が受ける打撃は、もう測り知れないから、新興国からは資金が流出し、米ドルや米国債への資金流入は止められない。アルゼンチンはまたデフォルトに踏み切り、トルコリラは「底なしの急落」をしている。これらは事態の深刻さを物語っており、米ドル選好はむしろこれからだと思う。

(出所:TradingView)

■ユーロや円はリスク回避先として選ばれないだろう

一部、リスク分散のニーズでユーロや円に資金が流れ込む可能性もあるが、コロナショックで炙り出されたEU(欧州連合)圏の構造上の問題や、日本政府の危機対応能力の問題で、その可能性はあっても限られるから、ユーロはもちろん、円もリスク回避先として選ばれないと思う。

このあたりの詳細はまた次回にて検討したいが、言いたいことは1つ、米ドル買いはなおマーケットの主流であるから、目先、安易な米ドル売りは避けるべきだ。

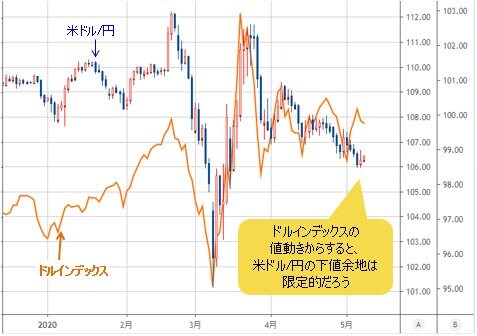

米ドル/円に関しては、やや度合いが弱まったとはいえ、ドルインデックスとの連動性をなお保っており、前述の米ドル全体に関する考え方が正しければ、米ドル/円の下値余地はあっても限定的で、押しがあればむしろ拾うべきであろう。

(出所:TradingView)

目安としての基準は、筆者が一貫して主張してきたように、週足では105円の大台、月足では106円の大台を終値で割らないことだ。そうすれば、米ドル/円は3月安値を割り込むことなく、紆余曲折はあっても2月高値の打診につながるとみる。

【参考記事】

●金融市場における恐怖のピークは過ぎた?ドル/円は下がっても週足終値105円前後まで(2020年3月6日、陳満咲杜)

市況はいかに。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)