■為替マーケットは、神経質に推移も方向感なく乱高下

みなさん、こんにちは。

先月(5月)からの為替マーケットは、神経質に推移するも方向感なく乱高下しているだけの展開が続いています。

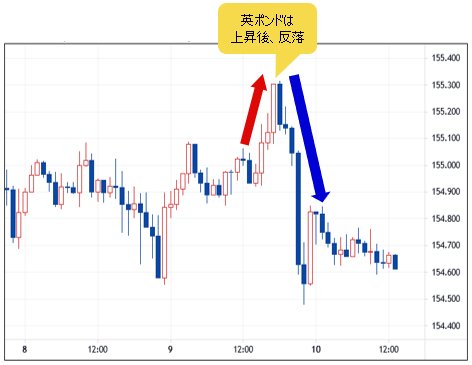

6月9日(水)のマーケットも、BOE(イングランド銀行[英国の中央銀行])のエコノミストが「英国経済は絶好調」とのコメントで一時、英ポンドが上昇するも、その後反落。

(出所:Tradingview)

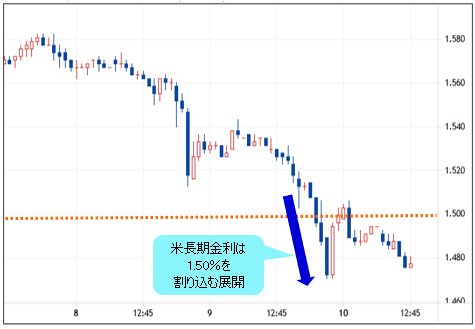

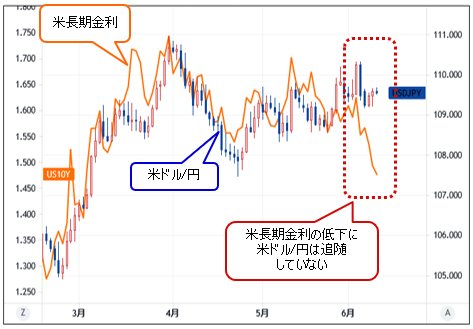

先週(5月31日~)発表になった、米雇用統計の数字の悪化から、米10年債利回りは上値が重くなり、9日(水)には一時、1.50%を割り込む展開。しかし、米10年債利回りとの相関性が強い米ドル/円は追随せず、逆に109.60円レベルに反発。

(出所:Tradingview)

(出所:Tradingview)

そして、RBNZ(ニュージーランド準備銀行[ニュージーランドの中央銀行])が、タカ派コメントをするも、ニュージーランドドルの急騰は一時的で、その後、反落しています。

このように、方向感のないマーケットが続いています。

★ザイFX!で人気の西原宏一さんの有料メルマガ「トレード戦略指令!」では、タイムリーな為替予想や実践的な売買アドバイスなどをメルマガや会員限定ウェブサイトで配信! 10日間の無料体験期間もあります! 詳しくは、以下のバナーをクリック!

■「水星の逆行中」は、方向感のない相場になりがち

アストロジーを気にするとキリがないのですが、現在、「水星の逆行中」。

「水星の逆行中」のマーケットは方向感なく、乱高下するといわれていますが、今の為替マーケットはまさにそんな展開。

【参考記事】

●最近は株安で「豪ドル/円売り」より、「ユーロ/豪ドル買い」が効きやすいのはなぜ?(6月7日、西原宏一&大橋ひろこ)

なぜ、そのような動きになるのかに関しては、ファンダメンタルズやテクニカル分析の裏付けはありません。

ただ「水星の逆行中」は、たしかに「方向感のないマーケット」になりがちで、トレーダーの多くが収益を落としがちなので、個人的にも気にしています。

水星が順行に戻るのは6月23日(水)なので、この意味においては、まだ2週間弱乱高下する可能性もあり、ヘッドラインに振り回されないように留意したいところです。

■米10年債利回りと米ドル/円の相関チャートをチェック

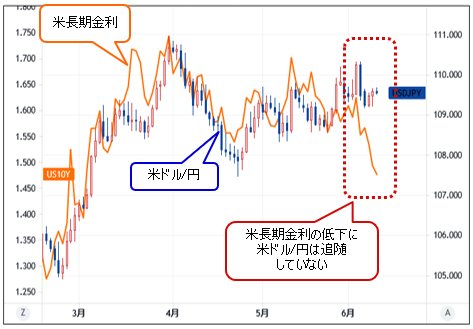

さて、マーケットに視点を戻し、ここで米10年債利回りの低下と米ドル/円の相関を確認してみましょう。以下は、米10年債利回りと米ドル/円の日足チャートです。

(出所:Tradingview)

テーパリング(※)期待を背景に上昇を続けていた米10年債利回りが、1.7742%の高値をつけたのが3月30日(火)。追随して値を上げてきた米ドル/円が今年(2021年)の高値である110.97円に到達したのが、3月31日(水)でほぼ同日。

(※編集部注:「テーパリング」とは、量的緩和政策により、進められてきた資産買い取りを徐々に減少し、最終的に購入額をゼロにしていこうとすること)

【参考記事】

●テーパリングの恩恵で、カナダドル依然堅調。米金利上昇すれば、ドル/円は110円突破へ(6月3日、西原宏一)

その後、米10年債利回りは反落し、6月9日(水)のNY市場では、一時1.4705%まで低下しています。

しかし、本稿執筆時点の米ドル/円は109.55円と、米ドルの高値圏で推移しており、米10年債利回りの低下に追随していません。

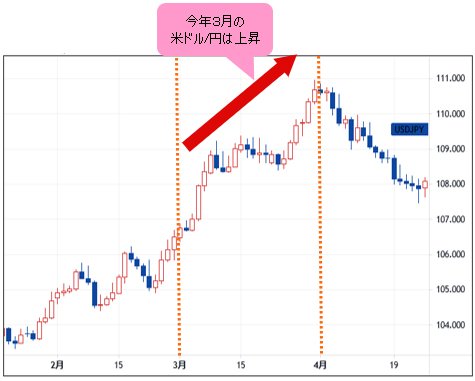

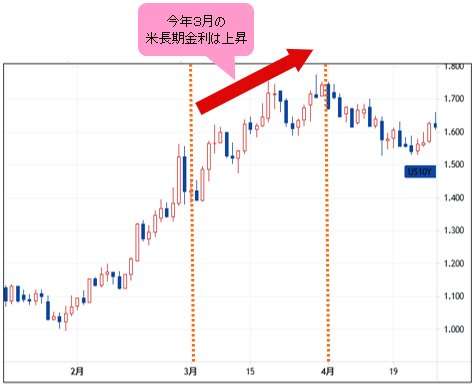

この相関の動きをチェックするために、まず、米ドル/円が急騰した今年(2021年)3月のマーケットの推移を確認してみます。

3月の米ドル/円のオープニングは106.56円で、前述したように、月末には110.97円まで上昇しました。

(出所:Tradingview)

一方、米10年債利回りの3月の推移をみると、オープニングが1.3912%、月末の高値は1.7742%です。

(出所:Tradingview)

この相関性から考えれば、現在、米10年債利回りが1.4908%まで低下しているにも関わらず、米ドル/円が109.55円と米ドル高値圏で推移しており、相関が崩れているのがわかります。

★ザイFX!で人気の西原宏一さんの有料メルマガ「トレード戦略指令!」では、タイムリーな為替予想や実践的な売買アドバイスなどをメルマガや会員限定ウェブサイトで配信! 10日間の無料体験期間もあります! 詳しくは、以下のバナーをクリック!

■今は、米10年債利回りの低下に米ドル/円が追随せず

もう一度、米ドル/円と米10年債利回りの日足の相関チャートでチェックしてみます。

(出所:Tradingview)

このチャートで見ると、今月(6月)の米10年債利回りの低下に、米ドル/円が追随してこないのがわかります。

見方を変えれば、米ドル/円は、米10年債利回りの上昇には追随するも、低下する局面ではあまり追随してこないともいえます。

このような変化も、円の弱さを象徴しているといえます。

数年前までの円は、避難通貨とされ、リスクオフの局面では積極的に買われていました。つまり「株安・円高」。

ところが昨年(2020年)あたりから、この法則が崩れてきており、株安の局面でも円高に振れない相場が増えてきました。どちらかといえば、「日本株下落=円安」という局面も増えています。

一方、米10年債利回りの変化は、米ドル/円にとって重要なファクターとなり、前述のように、米10年債利回りが上昇する局面では高い相関性を示します。

ただ、米10年債利回りが低下する局面では、米ドル/円はあまり追随しなくなってきました。

こうした流れを見るにつけ、過去、極めて強い通貨であった円が、じわじわと弱くなっている現象のひとつであると認識しています。

■米国はポストコロナに向け邁進中。インフレが顕著に…

現在、米国はポストコロナに向けて邁進中。

その過程の中で、インフレは徐々に顕在化しています。

過去のコラムでご紹介させていただいたように、ウッドショックといわれ木材は急騰。

【参考記事】

●テーパリング着手で上昇のカナダドルは、材木相場の急騰で、さらに買い妙味アリ?(5月6日、西原宏一)

●材木相場、暗号資産が調整局面入り…。株の下落誘引なら、リスクオフ要警戒!(5月20日、西原宏一)

私のロサンゼルスの友人の近所のマンションは、半年で20%上昇し、ガソリンも半年で1.5倍になったそうです。中古車市場の価格も急騰。

報道によれば、豚赤身肉先物価格が1ポンド=120セントレベルに急伸するなど、インフレが進行中。

このように多くの物の価格が上昇する環境下では、米金利の低下は一時的であり、基本上昇トレンドは変わらずとみます。

呼応して、米ドル/円の上昇トレンドも変わらないと考えています。

3月の110.97円までの急騰後、2カ月調整局面入りした、米ドル/円。米金利の低下を受けても下げ渋っている、米ドル/円の動向に注目です。

【ザイFX!編集部からのお知らせ】

ザイFX!で人気の西原宏一さんと、ザイFX!編集部がお届けする有料メルマガ、それが「トレード戦略指令!(月額:6600円・税込)」です。

「トレード戦略指令!」は10日間の無料体験期間がありますので、初心者にもわかりやすいタイムリーな為替予想をはじめ、実践的な売買アドバイスやチャートによる相場分析などを、ぜひ体験してください。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)