■資源国・高金利通貨さえリスク回避で売られている

為替市場に「異変」が生じている。

5月20日(木)の米国株式市場の急落に伴う為替相場の反応で、いつものパターンに変化が見られているのだ。

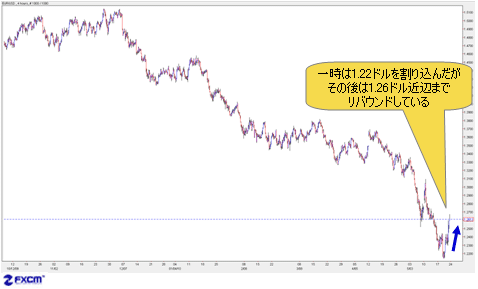

一見すると、米国株の急落が投資家のリスク回避の姿勢を強めさせ、「対円を除いた米ドル買い」と「円買い」が、いつものように行われたかのように見える。だが、その中身はやや違っていた。

米ドル買いの「受け皿」の主役が、いつものユーロや英ポンドではなく、豪ドルなどの資源国通貨、高金利通貨へと移っていたのだ。

同様に、円買いの「受け皿」も、ユーロや英ポンドよりも、豪ドル、加ドルといった資源国通貨が目立っていた。

(出所:米国FXCM)

このような事情から、米国株の下落に伴い、いつもなら上昇するはずのドルインデックスが逆に反落していた。

当然と言えば、当然のことではある。

加ドルがドルインデックスに占めるシェアは「0.091」と小さく、豪ドルは計算通貨にさえ入っていない。「0.576」と圧倒的なシェアを持つユーロの反騰がドルインデックスを押し下げることになる。

■世界経済の二番底のリスクは増大。やがて米国へ!

ユーロの反騰については、「ECB(欧州中央銀行)による市場介入を危惧しているため」とか、「スイス当局がスイスフラン売りを通じてユーロ/スイスフランの下落を阻止している」といった解釈も聞こえてくる。

しかし、これらの見方は本質をとらえていないと筆者は思っている。

このような事情から、米国株の下落に伴い、いつもなら上昇するはずのドルインデックスが逆に反落していた。

当然と言えば、当然のことではある。

加ドルがドルインデックスに占めるシェアは「0.091」と小さく、豪ドルは計算通貨にさえ入っていない。「0.576」と圧倒的なシェアを持つユーロの反騰がドルインデックスを押し下げることになる。

■世界経済の二番底のリスクは増大。やがて米国へ!

ユーロの反騰については、「ECB(欧州中央銀行)による市場介入を危惧しているため」とか、「スイス当局がスイスフラン売りを通じてユーロ/スイスフランの下落を阻止している」といった解釈も聞こえてくる。

しかし、これらの見方は本質をとらえていないと筆者は思っている。

(出所:米国FXCM)

5月7日のコラムで指摘したように、本質的に「5.6事件」は世界的な景気後退の前兆である。危機進行でユーロ安となるのではなく、米ドル安になるだろう(「『5.6事件』は世界的な景気後退の前兆。危機進行でユーロ安ではなく米ドル安に!」を参照)。

つまり、ユーロ圏発の危機はやがて世界的な危機と化し、米ドル資産は再び敬遠されることになるはずだ。

世界経済の二番底のリスクは増大しており、ギリシャ問題に端を発した危機はその前兆に過ぎず、世界景気は一蓮托生となって、やがて危機が米国まで飛び火することになろう。

■カリフォルニアがデフォルトに近い状況は論議されず…

ギリシャ問題は確かに深刻である。

だが、世界中があまりにもPIIGS(ポルトガル、アイルランド、イタリア、ギリシャ、スペイン)と呼ばれる問題国の危機に注目し過ぎていて、ユーロ圏以外の問題にまったく目をつぶっているかのようである。

実際、米国では、カリフォルニア州は事実上破産しており、デフォルトに近い状況なのだが、それについては誰も論議していないようだ。このように、マーケットは目先のことばかりを注視しすぎる傾向がある。

その反動によって危機が必要以上に拡大し、また、そのせいで物事の本質から焦点がそれることになる。

ユーロ圏で起きている問題は、決してこのエリアに限ったものではない。問題の範囲が世界中に広がっていくと、その反動に伴う代償も大きいだろう。

5月7日のコラムで指摘したように、本質的に「5.6事件」は世界的な景気後退の前兆である。危機進行でユーロ安となるのではなく、米ドル安になるだろう(「『5.6事件』は世界的な景気後退の前兆。危機進行でユーロ安ではなく米ドル安に!」を参照)。

つまり、ユーロ圏発の危機はやがて世界的な危機と化し、米ドル資産は再び敬遠されることになるはずだ。

世界経済の二番底のリスクは増大しており、ギリシャ問題に端を発した危機はその前兆に過ぎず、世界景気は一蓮托生となって、やがて危機が米国まで飛び火することになろう。

■カリフォルニアがデフォルトに近い状況は論議されず…

ギリシャ問題は確かに深刻である。

だが、世界中があまりにもPIIGS(ポルトガル、アイルランド、イタリア、ギリシャ、スペイン)と呼ばれる問題国の危機に注目し過ぎていて、ユーロ圏以外の問題にまったく目をつぶっているかのようである。

実際、米国では、カリフォルニア州は事実上破産しており、デフォルトに近い状況なのだが、それについては誰も論議していないようだ。このように、マーケットは目先のことばかりを注視しすぎる傾向がある。

その反動によって危機が必要以上に拡大し、また、そのせいで物事の本質から焦点がそれることになる。

ユーロ圏で起きている問題は、決してこのエリアに限ったものではない。問題の範囲が世界中に広がっていくと、その反動に伴う代償も大きいだろう。

■対米ドルより、対ユーロで資源国通貨が大きく反落した

5月20日(木)の値動きは、まさにその前触れであろう。

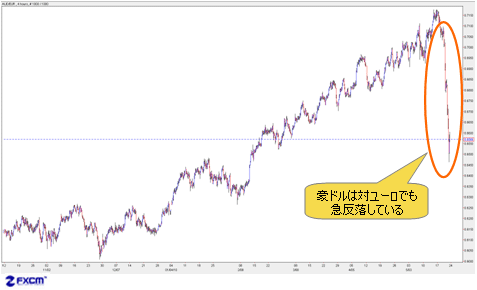

豪ドル、加ドルをはじめとする資源国通貨の反落は、対米ドルよりも対ユーロのほうが大きかった。

これについて、ショートカバーのためといったテクニカル的な要素からの説明もできるが、さらに重要なサインが含まれていることを見逃してはならない。

5月20日(木)の値動きは、まさにその前触れであろう。

豪ドル、加ドルをはじめとする資源国通貨の反落は、対米ドルよりも対ユーロのほうが大きかった。

これについて、ショートカバーのためといったテクニカル的な要素からの説明もできるが、さらに重要なサインが含まれていることを見逃してはならない。

(出所:米国FXCM)

それは、世界景気回復をけん引してきた中国をはじめとする新興国が、最近になって息切れしているのではないかといった疑心暗鬼を、投資家が持ち始めているということだ。

中国は、リーマン・ショック以降に巨額の財政支出を行ったことで、足元では不動産バブルに悩んでいる。

その抑制のために金融引き締めを図っているが、一方で、ユーロ安に伴って米ドルと連動している人民元が割高となり、欧州への輸出が落ち込むといったジレンマに陥っている。

新興国の発展に大きく依存している資源国通貨の失速を、中国など新興国の成長スピード鈍化の前触れと考えれば、世界的景気回復のけん引車が失われる可能性は高いと言える。

やがては米国まで危機が飛び火し、本格的な景気後退局面に遭遇しよう。

足元で進行している米国株安がそのサインで、米国サイドで最近発表となった経済指標が芳しくないのもその表れと見ている。

要するに、ユーロ圏発の危機がしだいに世界中に広がっていく蓋然性が高いということだ。

しばらくは厳冬の到来に備え、しっかり覚悟を決め、対応策を練っておきたい。

■中長期スパンでは、資源国通貨は強気変動が続きそう

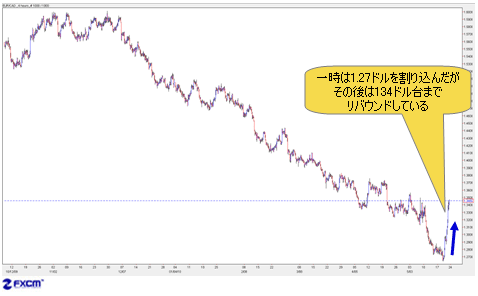

ところで、そのような局面が本当に訪れるのであれば、筆者は基本的に、欧州、英国、米国の3通貨は、ともに弱い変動にとどまると見ている。

つまり、豪ドル、加ドルといった資源国通貨は直近は下落したものの、中長期的には引き続き、対米ドル、対ユーロ、対英ポンドで優位性を保ち、その強気変動は中長期スパンでなお続くと考えている。

それは、世界景気回復をけん引してきた中国をはじめとする新興国が、最近になって息切れしているのではないかといった疑心暗鬼を、投資家が持ち始めているということだ。

中国は、リーマン・ショック以降に巨額の財政支出を行ったことで、足元では不動産バブルに悩んでいる。

その抑制のために金融引き締めを図っているが、一方で、ユーロ安に伴って米ドルと連動している人民元が割高となり、欧州への輸出が落ち込むといったジレンマに陥っている。

新興国の発展に大きく依存している資源国通貨の失速を、中国など新興国の成長スピード鈍化の前触れと考えれば、世界的景気回復のけん引車が失われる可能性は高いと言える。

やがては米国まで危機が飛び火し、本格的な景気後退局面に遭遇しよう。

足元で進行している米国株安がそのサインで、米国サイドで最近発表となった経済指標が芳しくないのもその表れと見ている。

要するに、ユーロ圏発の危機がしだいに世界中に広がっていく蓋然性が高いということだ。

しばらくは厳冬の到来に備え、しっかり覚悟を決め、対応策を練っておきたい。

■中長期スパンでは、資源国通貨は強気変動が続きそう

ところで、そのような局面が本当に訪れるのであれば、筆者は基本的に、欧州、英国、米国の3通貨は、ともに弱い変動にとどまると見ている。

つまり、豪ドル、加ドルといった資源国通貨は直近は下落したものの、中長期的には引き続き、対米ドル、対ユーロ、対英ポンドで優位性を保ち、その強気変動は中長期スパンでなお続くと考えている。

(出所:米国FXCM)

なにしろ、欧州、英国、米国の状況に比べると、豪州、カナダの財政バランスは優れており、危機に対応できる余地が大きいからだ。

■ボコボコに叩かれたユーロと英ポンドは反発する可能性

それでは、ユーロ/米ドル、英ポンド/米ドルはどうなるか?

繰り返しとなるが、危機が深刻化するにつれ、やがて米ドルの危機へと発展する可能性が大きい以上、すでにボコボコに叩かれたユーロと英ポンドは対米ドルで下落するのではなく、反発してくる可能性が高い。

「問題3兄弟」の中では、米ドルだけまだ叩かれていないから、その番はいずれ回ってくるだろう。

長期的なスパンで考えると、円に関しては、基本的に米国の「ソブリンリスク」がもてはやされた後に日本のソブリンリスクを論議する順番が回ってくると見ているから、本格的な円安が到来する前に、いったんかなりの円高になってもおかしくはないだろう。

しかし、短期スパンではむしろその逆で、円高になる前に一旦円安になる公算が高いだろう。ユーロの反発がこれから始まるのであれば、ドルインデックスの下落を米ドル/円がタイムラグをおいて追ってくるから、そのタイムラグが解消されるまでが最後の円安時期となろう。

なにしろ、欧州、英国、米国の状況に比べると、豪州、カナダの財政バランスは優れており、危機に対応できる余地が大きいからだ。

■ボコボコに叩かれたユーロと英ポンドは反発する可能性

それでは、ユーロ/米ドル、英ポンド/米ドルはどうなるか?

繰り返しとなるが、危機が深刻化するにつれ、やがて米ドルの危機へと発展する可能性が大きい以上、すでにボコボコに叩かれたユーロと英ポンドは対米ドルで下落するのではなく、反発してくる可能性が高い。

「問題3兄弟」の中では、米ドルだけまだ叩かれていないから、その番はいずれ回ってくるだろう。

長期的なスパンで考えると、円に関しては、基本的に米国の「ソブリンリスク」がもてはやされた後に日本のソブリンリスクを論議する順番が回ってくると見ているから、本格的な円安が到来する前に、いったんかなりの円高になってもおかしくはないだろう。

しかし、短期スパンではむしろその逆で、円高になる前に一旦円安になる公算が高いだろう。ユーロの反発がこれから始まるのであれば、ドルインデックスの下落を米ドル/円がタイムラグをおいて追ってくるから、そのタイムラグが解消されるまでが最後の円安時期となろう。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)