■FOMCで量的緩和拡大が表明され、米ドル安が加速

ドルインデックスが大幅に続落し、一時は79.56まで安値を更新した。これは3月安値の79.50に迫るものだ。

米ドル全体の下げと相まって、豪ドルとユーロの上昇が特に目立っている。ただ、円は日本政府・日銀の介入姿勢に拒まれ、騰勢はかなり限定されている。

前回のコラムでも指摘したが、「米FRB(連邦準備制度理事会)が11月にも追加的な量的緩和に踏み切る」というゴールドマン・サックスの予測が出されたことで、米ドル売りが引き起こされた(「日本政府・日銀の行動は正当化できるが、修羅場はこれから!米国に頼っていては…」を参照)。

そして、9月21日(火)に米FOMC(連邦公開市場委員会)の声明文が公表されたが、これがゴールドマン・サックスの予測を裏付けるような内容であったために、米ドルの下落はさらに加速している。

FOMCの声明文では、低いインフレ率と高い水準にとどまる失業率に懸念が示され、景気テコ入れに向け、追加緩和の用意があることがはっきり示された。

具体策としては国債買い入れの拡大などが予想されており、大量の米ドルが刷られ、ばらまかれるということになる。したがって、米ドル安が進行するという反応は当然の結果であろう。

しかし、FRBがこのようなスタンスをとるといった表明は、今回初めて明らかにされたわけではない。市場関係者の間では、追加的量的緩和の発動は時間の問題だと思われている。

ゴールドマン・サックスの予想にしても、FOMCの声明文にしても、その実施時期が前倒しされるのではないかという観測が、さらに高まっただけに過ぎないのかもしれない。

■米ドルの量的緩和リスク、大げさに取り上げられすぎ!

それにしても、いつものことではあるが、マーケットは短期的な材料とそのインパクトだけに振り回され、米ドルの下落リスクばかりに反応しているように思えてならない。

豪ドルはともかくとして、ユーロの上昇に見られるように、ユーロ圏の国々のソブリンリスク(国家に対する信用リスク)を語るものはもはや誰もいない。この間にも、アイルランドやスペインの銀行問題が浮上したが、これらは無視された形だ。

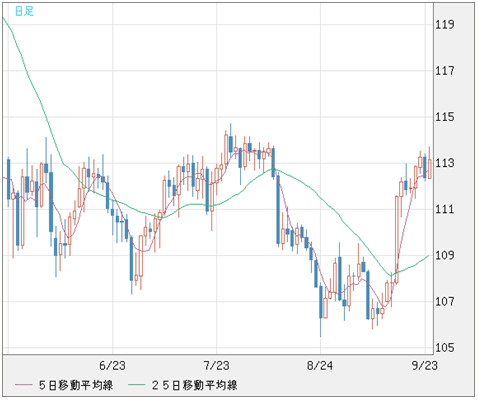

ユーロ/米ドル 日足

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

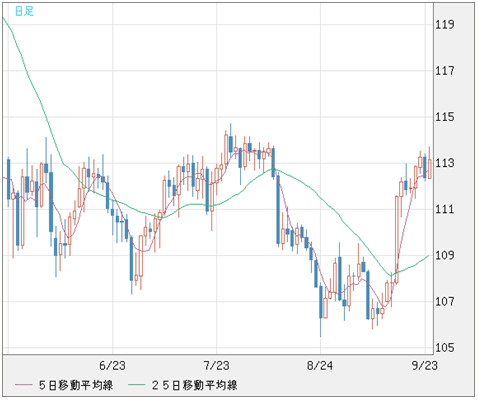

豪ドル/米ドル 日足

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/米ドル 日足)

もっとも、ユーロなど諸外国の通貨の高安は、米ドルの志向によって決定される側面が強い。今回もそれが証明された。

米ドル安が必然的であれば、ユーロ高も必然的であるため、市場の反応も特に驚くべきことではない。

筆者がよくセミナーで話している極端な話をご紹介しよう。

決定的な米ドル安局面がやってくれば、たとえ第2次コソボ戦争があったとしても、ユーロは売られるのではなく、買われる可能性が高い。なぜなら、両通貨の相対価値の表れが「為替」という金融商品の本質である以上、米ドルと比べるしかユーロの価値はわからないからだ。

ゆえに、つい先日大騒ぎしたギリシャ危機など、ユーロのソブリンリスクがいかに大げさに扱われてきたか、今になって気づいた方も多いのではないだろうか?

その点、足元ではユーロのソブリンリスクに替わり、米ドルの量的緩和リスクが大げさに取り上げられ、現実にそのようになっているのではないかと見ている。

もっとも、ユーロなど諸外国の通貨の高安は、米ドルの志向によって決定される側面が強い。今回もそれが証明された。

米ドル安が必然的であれば、ユーロ高も必然的であるため、市場の反応も特に驚くべきことではない。

筆者がよくセミナーで話している極端な話をご紹介しよう。

決定的な米ドル安局面がやってくれば、たとえ第2次コソボ戦争があったとしても、ユーロは売られるのではなく、買われる可能性が高い。なぜなら、両通貨の相対価値の表れが「為替」という金融商品の本質である以上、米ドルと比べるしかユーロの価値はわからないからだ。

ゆえに、つい先日大騒ぎしたギリシャ危機など、ユーロのソブリンリスクがいかに大げさに扱われてきたか、今になって気づいた方も多いのではないだろうか?

その点、足元ではユーロのソブリンリスクに替わり、米ドルの量的緩和リスクが大げさに取り上げられ、現実にそのようになっているのではないかと見ている。

■米ドルがいったん反発するシナリオ、金相場にヒントが…

誤解しないでいただきたいが、筆者は、米ドル安は宿命的であり、少なくとも2012年までは激しい下落を経験しないと、米ドルは底打ちしないと思っている(「『米国崩壊』の予兆は見えた!中長期的に米ドルは売られ続ける」を参照)。

日本で行うセミナーでは、冗談が通じない恐れもあるのであまり言わないようにしているが、海外で行うセミナーでは、米ドル暴落の恐ろしさを次のようにたとえて話している。

「もし、米ドルが暴落したら、トイレに入るとトイレットペーパーの代わりに、米ドル紙幣がぶら下げられているだろう。そのことを何とも思わないだろう」と。

もちろん、これは意地悪な冗談である。

要するに、筆者は根っからの米ドル安派であるものの、米ドル全体がそのまま急落していくというシナリオにはかなり懐疑的なのだ。

その根拠については、9月10日のコラムで申し上げたサイクル論以外に、金(ゴールド)の値動きにヒントがあるのではないかと見ている(「ドル全体の底打ちを示すシグナルが点灯!ドル/円の底割れはいったん回避されるか」を参照)。

■金とドルインデックス、どちらが「ニセモノ」か?

みなさんもご存知のように、金は連日にわたって史上最高値を更新し続けている。今年入ってから、すでに約17%も高くなっているのだ。

誤解しないでいただきたいが、筆者は、米ドル安は宿命的であり、少なくとも2012年までは激しい下落を経験しないと、米ドルは底打ちしないと思っている(「『米国崩壊』の予兆は見えた!中長期的に米ドルは売られ続ける」を参照)。

日本で行うセミナーでは、冗談が通じない恐れもあるのであまり言わないようにしているが、海外で行うセミナーでは、米ドル暴落の恐ろしさを次のようにたとえて話している。

「もし、米ドルが暴落したら、トイレに入るとトイレットペーパーの代わりに、米ドル紙幣がぶら下げられているだろう。そのことを何とも思わないだろう」と。

もちろん、これは意地悪な冗談である。

要するに、筆者は根っからの米ドル安派であるものの、米ドル全体がそのまま急落していくというシナリオにはかなり懐疑的なのだ。

その根拠については、9月10日のコラムで申し上げたサイクル論以外に、金(ゴールド)の値動きにヒントがあるのではないかと見ている(「ドル全体の底打ちを示すシグナルが点灯!ドル/円の底割れはいったん回避されるか」を参照)。

■金とドルインデックス、どちらが「ニセモノ」か?

みなさんもご存知のように、金は連日にわたって史上最高値を更新し続けている。今年入ってから、すでに約17%も高くなっているのだ。

(出所:米国FXCM)

金価格が高くなる背景として、もっとも主張される根拠の1つが米国の景気刺激策に伴うインフレ懸念だ。金の値段が米ドルで計算される以上、米ドルが安値を更新すれば、金の高値更新は当然のものと思われるだろう。

しかし、金の高値更新を米ドル安とリンクさせるには、少なくとも次の2点において矛盾があると思っている。

まず、金は今年に入って約17%も上昇し、かつ一貫した騰勢が続いているが、今年2月から7月までの米ドルと金の相関関係は、伝統的に言われてきたような逆相関の関係ではなく、まったく同じ値動きとなっていたのだ。

金価格が高くなる背景として、もっとも主張される根拠の1つが米国の景気刺激策に伴うインフレ懸念だ。金の値段が米ドルで計算される以上、米ドルが安値を更新すれば、金の高値更新は当然のものと思われるだろう。

しかし、金の高値更新を米ドル安とリンクさせるには、少なくとも次の2点において矛盾があると思っている。

まず、金は今年に入って約17%も上昇し、かつ一貫した騰勢が続いているが、今年2月から7月までの米ドルと金の相関関係は、伝統的に言われてきたような逆相関の関係ではなく、まったく同じ値動きとなっていたのだ。

(出所:米国FXCM)

次に、米国の景気刺激策に伴うインフレ懸念が金の高値更新につながっているとの解釈について、皮肉にも、今回のFOMCの声明文で、コアインフレ率の低下に懸念が示され、量的緩和を発動する目的はインフレ率を高めることだと明確に示された。

したがって、少なくとも短期スパンにおいては、金の値動きで米ドル安の蓋然性を説明することはできない。よって、金の値動きとドルインデックスの値動きのどちらかが「ホンモノ」ではないと思われる。

■米ドルの安値を追うのはためらわざるを得ない

テクニカル的な視点から、筆者は金の値動きが「偽り」であり、近日中にも調整される可能性が高いと見ている。

相場の内部構造がファンダメンタルズ的な外部要素を決定するといったロジックを信じているならば、金相場の明らかな「買われすぎ」のサインは見逃せない。

つまり、金相場の調整が筆者の予想どおりに起こるならば、それは米国の量的緩和策の追加といった「最新材料」が、すでにマーケットに織り込まれていることの証明にもなる。

同様に、米ドルも急落するのではなく、いったん切り返すのではないかと見ている。

前述のように、マーケットの短期的な反応が常に短絡的かつ感情的になりがちである以上、現時点、米国の量的緩和の拡大うんぬんという理由だけで、米ドルの安値を追うのはためらわざるを得ない。

(2010年9月24日 13:00執筆)

次に、米国の景気刺激策に伴うインフレ懸念が金の高値更新につながっているとの解釈について、皮肉にも、今回のFOMCの声明文で、コアインフレ率の低下に懸念が示され、量的緩和を発動する目的はインフレ率を高めることだと明確に示された。

したがって、少なくとも短期スパンにおいては、金の値動きで米ドル安の蓋然性を説明することはできない。よって、金の値動きとドルインデックスの値動きのどちらかが「ホンモノ」ではないと思われる。

■米ドルの安値を追うのはためらわざるを得ない

テクニカル的な視点から、筆者は金の値動きが「偽り」であり、近日中にも調整される可能性が高いと見ている。

相場の内部構造がファンダメンタルズ的な外部要素を決定するといったロジックを信じているならば、金相場の明らかな「買われすぎ」のサインは見逃せない。

つまり、金相場の調整が筆者の予想どおりに起こるならば、それは米国の量的緩和策の追加といった「最新材料」が、すでにマーケットに織り込まれていることの証明にもなる。

同様に、米ドルも急落するのではなく、いったん切り返すのではないかと見ている。

前述のように、マーケットの短期的な反応が常に短絡的かつ感情的になりがちである以上、現時点、米国の量的緩和の拡大うんぬんという理由だけで、米ドルの安値を追うのはためらわざるを得ない。

(2010年9月24日 13:00執筆)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](/mwimgs/c/d/-/img_cd98e6e3c5536d82df488524d85d929d47416.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)