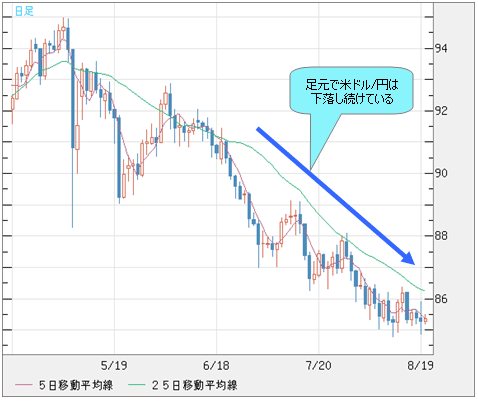

為替マーケットは一伸一退を繰り返している。市場関係者の焦点は相変わらず米ドル/円の動向に集中しており、日銀の出方や95年以来となる円の高値更新があるかどうかを固唾を呑んで見守っている。

■中長期スパンでは米ドルは売られ続ける

米ドルに対する足元の市場コンセンサスは、対円では米ドル安・円高に傾いているが、円以外の通貨に対してはどちらかというと米ドルに強気である。

世界経済の2番底懸念で米ドルがリスク回避先とみなされ、買われる傾向にあるということだが、円は米ドル以上のリスク回避先とみなされるから、結局、米ドル/円は下落し続けるという解釈だ。

米ドル/円 日足

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

しかし、短期スパンはともかく、中長期スパン(これから2~3年間)では、米ドルと米ドル資産はリスク回避先ではなく、リスクそのものとして売られ続ける宿命となろう。

■EUのソブリンリスクが米国に飛び火する!

何しろ、米ドルの内憂外患はますます鮮明になっており、米ドルにリスク回避先としての役割を求めるのは滑稽とも言えるからだ。

まず、「内憂」では、筆者が度々指摘しているように、EUのソブリンリスクが早晩米国に飛び火し、米国のソブリンリスクに発展していく公算が高い(「量的緩和再開で「ドルキャリー」が起こる! その時、米ドル/円相場はどうなる?」などを参照)。

実際、最近、次のような兆しが見えてきた。

■CDSの上昇スピードに表れた米国債の危機

それは、米国債のCDS(クレジット・デフォルト・スワップ)の上昇スピードが速まってきていることだ。これはほかならぬ、米国債の信用度の低下を意味し、米国のソブリンリスクそのものの増大を意味するサインと受け止められる。

もっとも、CDSの高安自体は問題ではない。問題は他国との上昇率の比較だ。

ドイツ、日本という国々との比較はともかく、あの「ヨーロッパの豚たち」(PIIGS)と呼ばれる国々の一員であるスペインよりも米国が高い上昇率を示しているのは尋常ではない(※)。

8月5日から18日のデータでは、米国債のCDSは36.69ポイントから45.49ポイントまで高まり、19.6%も上昇している。スペイン国債CDSの8.6%の上昇率と比べると、倍以上の上昇だ。ちなみに、同じ期間に日本国債のCDSは下落していた。

(※編集部注:「PIIGS」とは欧州で財政面に不安があると言われるポルトガル、アイルランド、イタリア、ギリシャ、スペインを指す言葉)

■早晩、マスコミは「米国崩壊」と騒ぎ始める!

マーケットでは、日本の財政赤字に対する懸念も聞かれるし、今の相場は“国債バブルだ”という声もある。

しかし、マーケットの値動き自体を見ると、当面日本のソブリンリスクは低いと判断され、スペインなどEUのソブリンリスクも一服しつつあるとみなすことができる。

それに替わって、マーケットは米国がこれから危ないのではないか、という見方に傾き始めている模様だ。

実際、ムーディーズは8月17日、英、仏、米3ヵ国が最高の格付け(Aaa)から格下げされるリスクについて言及していた。

格付け会社の連中は基本的に後付けしかできないから、これらの国々はすでに実質的には最高の格付けを失っている可能性が高い。

その内、一番深刻なのは米国であろう。

なぜなら…

しかし、短期スパンはともかく、中長期スパン(これから2~3年間)では、米ドルと米ドル資産はリスク回避先ではなく、リスクそのものとして売られ続ける宿命となろう。

■EUのソブリンリスクが米国に飛び火する!

何しろ、米ドルの内憂外患はますます鮮明になっており、米ドルにリスク回避先としての役割を求めるのは滑稽とも言えるからだ。

まず、「内憂」では、筆者が度々指摘しているように、EUのソブリンリスクが早晩米国に飛び火し、米国のソブリンリスクに発展していく公算が高い(「量的緩和再開で「ドルキャリー」が起こる! その時、米ドル/円相場はどうなる?」などを参照)。

実際、最近、次のような兆しが見えてきた。

■CDSの上昇スピードに表れた米国債の危機

それは、米国債のCDS(クレジット・デフォルト・スワップ)の上昇スピードが速まってきていることだ。これはほかならぬ、米国債の信用度の低下を意味し、米国のソブリンリスクそのものの増大を意味するサインと受け止められる。

もっとも、CDSの高安自体は問題ではない。問題は他国との上昇率の比較だ。

ドイツ、日本という国々との比較はともかく、あの「ヨーロッパの豚たち」(PIIGS)と呼ばれる国々の一員であるスペインよりも米国が高い上昇率を示しているのは尋常ではない(※)。

8月5日から18日のデータでは、米国債のCDSは36.69ポイントから45.49ポイントまで高まり、19.6%も上昇している。スペイン国債CDSの8.6%の上昇率と比べると、倍以上の上昇だ。ちなみに、同じ期間に日本国債のCDSは下落していた。

(※編集部注:「PIIGS」とは欧州で財政面に不安があると言われるポルトガル、アイルランド、イタリア、ギリシャ、スペインを指す言葉)

■早晩、マスコミは「米国崩壊」と騒ぎ始める!

マーケットでは、日本の財政赤字に対する懸念も聞かれるし、今の相場は“国債バブルだ”という声もある。

しかし、マーケットの値動き自体を見ると、当面日本のソブリンリスクは低いと判断され、スペインなどEUのソブリンリスクも一服しつつあるとみなすことができる。

それに替わって、マーケットは米国がこれから危ないのではないか、という見方に傾き始めている模様だ。

実際、ムーディーズは8月17日、英、仏、米3ヵ国が最高の格付け(Aaa)から格下げされるリスクについて言及していた。

格付け会社の連中は基本的に後付けしかできないから、これらの国々はすでに実質的には最高の格付けを失っている可能性が高い。

その内、一番深刻なのは米国であろう。

なぜなら…

なぜなら、英国はポンド、フランスはユーロという通貨が、それぞれ年初から大幅に下落したことによってある程度マイナス材料を織り込んでいるのに対し、米国と米ドルはまだまだこういったリスクを消化し切れていないのが明らかだからである。

ちなみに、米カリフォルニア州が事実上、破たん状態にあることはあまり知られていないが、州内では、警察署まで解散して、すべての公共サービスをアウトソーシングするといった過激な措置をとる地方自治体も出るほど問題が深刻化している。

早晩、マスコミが「米国崩壊」といったタイトルで騒ぐ局面に発展していくのが目に見えるようだ。

ちなみに、米カリフォルニア州が事実上、破たん状態にあることはあまり知られていないが、州内では、警察署まで解散して、すべての公共サービスをアウトソーシングするといった過激な措置をとる地方自治体も出るほど問題が深刻化している。

早晩、マスコミが「米国崩壊」といったタイトルで騒ぐ局面に発展していくのが目に見えるようだ。

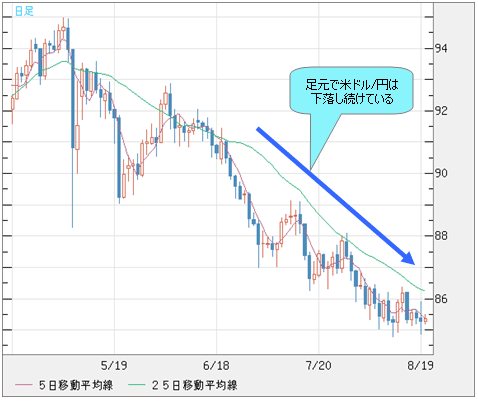

米ドル VS 世界の通貨 月足

(リアルタイムチャートはこちら → FXチャート&レート:米ドル VS 世界の通貨 月足)

■借金が巨額だと、借りた金を返せない者が威張っている

次に「外患」の方だが、よく知られているように、米国は世界最大の債務国である。そして米国に一番金を貸しているのは中国、日本と中東の国々だ。

米国が他国から借金するおもな手段は米国債の販売だが、そのうち、最大の買い手は中国である。中国は米国債を約2兆4000万ドルも持っている。

民間企業と銀行の関係のように、国同士の取引も金額の大きさによって、借り手と貸し手の地位は異なってくる。

一般の中小企業が銀行に頭を下げてひたすらお願いして金を借りたとしても、金額が小さいから、銀行の地位が高く、銀行の言いなりにならざるを得ない。

ところが、JALのように銀行から巨額の借金をした場合は、銀行の地位は必ずしも高いとは言えず、場合によってはひたすら心配し続け、お祈りばかりするはめになるかもしれない。

なぜなら、借金が巨額で、どうせ返せないのだから、企業としてはいっそ破たんしたほうが楽なのである。一方で貸した側は、その分リスクとストレスが大きい。実際JALは一旦破たんし、銀行の巨額債権をチャラにした。

■国同士の借金の帳消しはいくらでもあった

中国、日本などの国家を銀行にたとえるなら、今の米国は破たん前のJALである。

「いや、そんなはずはない。米国は大きな信用力がある、かつ世界最大の経済大国であるから、国同士の借金の帳消しなんてありえない」という方も多いが、彼らは総じて歴史を勉強していなかったのだろう。

過去には、国同士の借金の帳消しはいくらでもあった。米国は戦後、英国、ヨーロッパの国々に対して借金をチャラにした経験があった。だからこそ、その後密かに「借りすぎたお金は返さなくてもよい」と考えるようになったのだとすれば、それは何のサプライズでもない。

「騙す人よりも騙される人の方が悪い」という言い方もある。一番酷な言い方をすれば、多額の借金がある対象に度を越して貸す方が悪いのだ。銀行も国も一緒である。

■「米ドルの罠」へ反撃する中国

要するに、中国をはじめ、諸外国がこのような「米ドルの罠」にはめられたことは明白だ。日米同盟の大義名分のもと、見動きを取れない日本と違い、主体的に動ける国家として中国は「米ドルの罠」へ反撃に出ようとしている。

これこそ米ドルのアキレス腱を切ろうとする戦略であり、米ドルの危機はそこにある!

それについて、詳細はまた次回に。

(次回記事「米ドルの罠にはめられた中国は損失覚悟の米ドル資産売却へ動き始めた」へつづく)

■借金が巨額だと、借りた金を返せない者が威張っている

次に「外患」の方だが、よく知られているように、米国は世界最大の債務国である。そして米国に一番金を貸しているのは中国、日本と中東の国々だ。

米国が他国から借金するおもな手段は米国債の販売だが、そのうち、最大の買い手は中国である。中国は米国債を約2兆4000万ドルも持っている。

民間企業と銀行の関係のように、国同士の取引も金額の大きさによって、借り手と貸し手の地位は異なってくる。

一般の中小企業が銀行に頭を下げてひたすらお願いして金を借りたとしても、金額が小さいから、銀行の地位が高く、銀行の言いなりにならざるを得ない。

ところが、JALのように銀行から巨額の借金をした場合は、銀行の地位は必ずしも高いとは言えず、場合によってはひたすら心配し続け、お祈りばかりするはめになるかもしれない。

なぜなら、借金が巨額で、どうせ返せないのだから、企業としてはいっそ破たんしたほうが楽なのである。一方で貸した側は、その分リスクとストレスが大きい。実際JALは一旦破たんし、銀行の巨額債権をチャラにした。

■国同士の借金の帳消しはいくらでもあった

中国、日本などの国家を銀行にたとえるなら、今の米国は破たん前のJALである。

「いや、そんなはずはない。米国は大きな信用力がある、かつ世界最大の経済大国であるから、国同士の借金の帳消しなんてありえない」という方も多いが、彼らは総じて歴史を勉強していなかったのだろう。

過去には、国同士の借金の帳消しはいくらでもあった。米国は戦後、英国、ヨーロッパの国々に対して借金をチャラにした経験があった。だからこそ、その後密かに「借りすぎたお金は返さなくてもよい」と考えるようになったのだとすれば、それは何のサプライズでもない。

「騙す人よりも騙される人の方が悪い」という言い方もある。一番酷な言い方をすれば、多額の借金がある対象に度を越して貸す方が悪いのだ。銀行も国も一緒である。

■「米ドルの罠」へ反撃する中国

要するに、中国をはじめ、諸外国がこのような「米ドルの罠」にはめられたことは明白だ。日米同盟の大義名分のもと、見動きを取れない日本と違い、主体的に動ける国家として中国は「米ドルの罠」へ反撃に出ようとしている。

これこそ米ドルのアキレス腱を切ろうとする戦略であり、米ドルの危機はそこにある!

それについて、詳細はまた次回に。

(次回記事「米ドルの罠にはめられた中国は損失覚悟の米ドル資産売却へ動き始めた」へつづく)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)