岸田ショックでも米ドル/円は堅調。円はリスク回避先としての役割を失った

為替市場におけるもっとも重要かつ根本的なロジックは、他ならぬ、円はすでにリスク回避先としての役割を失ったことだ。筆者が昨年(2020年)から本コラムで繰り返し指摘してきたこの理屈は、最近の市況でよく検証され、また、よい証左となった。

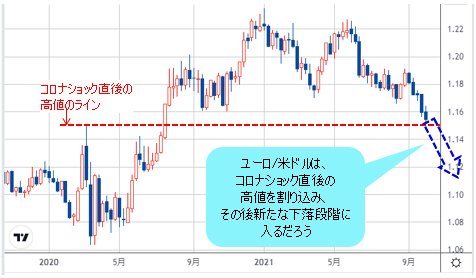

周知のとおり、菅前首相の辞任を受けた日経平均の急伸は、一転して岸田新首相の「新しい資本主義」構想で急落、日経新聞さんでも「岸田ショック」と称した記事をまとめたほどだ。日経平均の連続8営業日の急落は、歴史にその名を残す出来事であった。

一方、「岸田ショック」があったにもかかわらず、米ドル/円は堅調。筆者のような「頑固な米ドル高派」でも驚くほどの堅調さを示した。

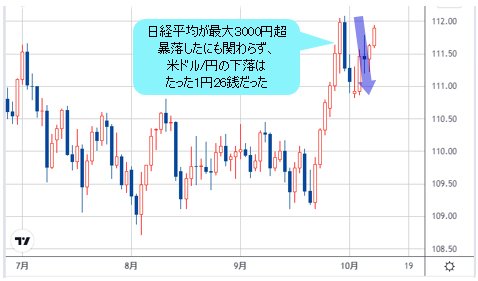

日経平均は9月27日(月)高値3万414円から10月6日(水)安値2万7293円まで、最大3100円超の暴落があったにもかかわらず、米ドル/円は9月30日(木)高値112.08円から10月4日(月)安値110.82円まで、最大1円26銭の反落幅しか作れず、現執筆時点で、また112円の節目手前まで回復してきたから、従来のような株安・円高といった構図は完全に崩れたと言える。

(出所:TradingView)

円は主要外貨のうち最弱の存在で、しばらく売られやすい

ゆえに、昨年(2020年)年末時点での筆者の予測であった112~115円(最大117円)という米ドル高のターゲットは、今、下限の方が現実となり、上限の米ドル/円115円の大台達成が、2021年年内に可能と思われつつある。

要するに、市況に合わせて市場の予想やコンセンサスも、大きく米ドル高・円安に傾いてきているから、このうち、さらなる上値提示(たとえば120円など)があっても驚くことではないだろう。

念のため記しておくが、筆者は2021年年内予想の上限は、昨年(2020年)年末時点と同様、115円と据え置き、今のところ上方修正するつもりはない。

いずれにせよ、「岸田ショック」で証左されたように、円は主要外貨のうち最弱の存在で、しばらく売られやすいという傾向は変わらない。

米ドル/円の上昇が、米ドル全体をリードする、という意味合いでは、昨年(2020年)高値(112.22円)の更新自体がもはや短期ターゲットと化し、同高値のブレイクをもって新たな段階に入ったことを示唆、来年(2022年)や再来年(2023年)までメイン基調としての円安が継続される公算が高い。

米ドル高が本流も諸外貨に対する強弱はっきり。商品価格の暴騰で豪ドルは売られる余地小さく

円安基調は、米ドル以外の外貨にも及ぶだろう。目先注目したいのは豪ドル/円だ。

ブルームバーグが算出した商品指数でみると、商品相場が一時、同指数算出以来、最高値を更新するほど、商品の価格が暴騰。米ドル高の流れが強まるなか、商品通貨と位置付けられる豪ドルの方が、受け皿として比較的売られる余地が小さくなってきたと言える。

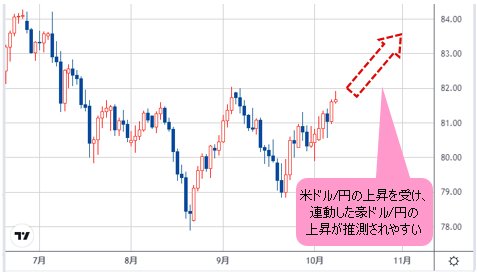

そうなると、米ドル/円の上昇を受け、連動した豪ドル/円の上昇が推測されやすく、しばらく米ドル/円と同様、豪ドルも対円で買われやすいだろう。

(出所:TradingView)

換言すれば、米ドル高は本流であるが、諸外貨に対する強弱がはっきりしてきた。

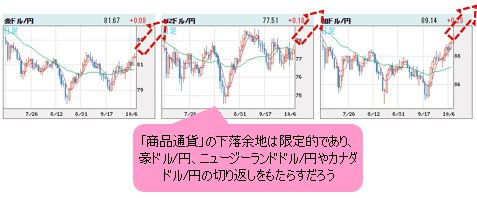

米ドル高の受け皿として、円やユーロはもっとも売られやすく、豪ドル、ニュージーランドドルやカナダドルといった「商品通貨」などの下落余地は比較的限定的で、結果的に豪ドル/円、ニュージーランドドル/円やカナダドル/円の切り返しをもたらすと推測される。

(リアルタイムチャートはこちら → FXチャート&レート:米ドルVS世界の通貨 日足)

ユーロは戦略的な戻り売りや下値追いに徹すべき

中立的な立場にあるのが英ポンドだ。米ドル全面高の流れの中、英ポンドの反落はなお続くと思うが、インフレ傾向の高まりで市場の想定より早期利上げする可能性もあると噂されており、英ポンドは少なくとも対ユーロでの優位性は確保できるのではないかとみる。

そうなると、ユーロの独り負けが鮮明になりつつある。ユーロ/豪ドルの日足をみればわかるように、大型「三尊天井」の形成や下放れがしっかりと確認され、これからも下落トレンドを強めていくだろう。

(出所:TradingView)

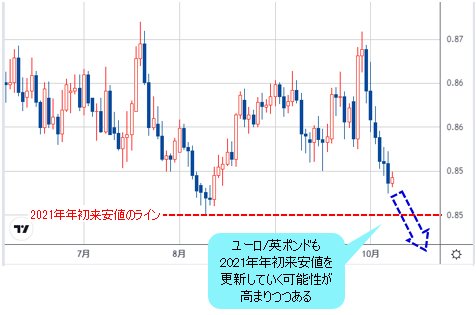

ユーロ/英ポンドも2021年年初来安値を試し、また安値更新していく可能性が高まりつつある情勢で、ユーロ安の流れは止まるどころか、これから加速していく可能性が大きい。

(出所:TradingView)

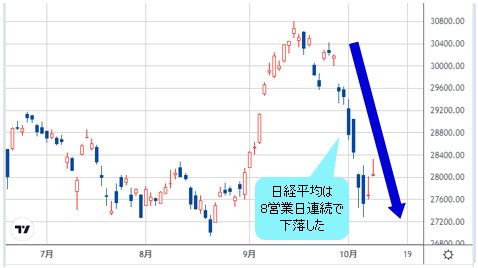

昨年(2020年)コロナショック直後、ユーロ/米ドルは一時1.1494ドルの高値をトライしてから急落、その後、昨年(2020年)安値の1.0637ドルの打診につながった。

目先、ユーロ/米ドルの下落ターゲットとして、同コロナショック直後高値の再打診がむしろ規定路線、その後、新たな下落段階入りを果たすだろう。

(出所:TradingView)

紆余曲折、また時間がかかるかもしれないが、米ドル高が本流であれば、ユーロ/米ドルは早晩コロナショック後の安値の再打診を果たすだろう。

言い換えれば、ユーロは米ドル高の受け皿として、EU(欧州連合)圏のファンダメンタルズと関係なく、これからしばらく売られやすく、目先はなおその途上にすぎないということだ。

ユーロの逆張りは、ごく短期のスパンに限って言えば、一時(かなり売られすぎがあった場合)戦術的に正解である可能性もあるが、中長期スパンにおいては戦略的に大きなミスとなる公算が高い。順張りなら、戦略的な戻り売りや下値追いに徹すべきである。

円はユーロよりさらに弱く、戦略的な売り対象

ユーロの戻り売りや下値追いが大きな戦略であれば、それ以上に円の話をしないといけない。なぜなら、円はユーロ以上か、ユーロと並んで戦略的な売り対象であることは間違いないからだ。

繰り返し指摘してきたように、コロナショックで検証された相場の真実として、主要通貨のうち、円が最弱な存在であることはさんざん証明されてきた。だから、今さら円を過大評価すべきではない。たとえ、弱いユーロに対しても。

ユーロ/円のチャートをみれば一目瞭然だ。確かに6月高値134.15円からユーロ/円は反落してきたが、コロナショック後安値を起点とした全上昇幅の半分押しにもならなかった。

(出所:TradingView)

8月、9月安値の128円の節目を少し割れた程度のサポートゾーンを早期に割り込めない限り、円はユーロより優位性があるとは思わない。円は最弱通貨であることを認識し、これからのトレードに活かしたい。

市況はいかに。

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=PAN1&isq=130&psq=0)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)