世界的なインフレで日本も物価上昇、スタグフレーションも覚悟を

世界的なインフレ傾向が鮮明になってきた中、日本の物価もじわじわ上昇している。日銀の悲願である2%にはまだまだ遠いが、そこへ近づいてきた傾向自体、本来は歓迎されるべきことだった。

しかし、今のところは悲鳴の方が大きいようだ。物価上昇傾向に給料の上昇が共わないなら、当然のように庶民には厳しい。

コロナ禍がやっと一服したところで、景気回復より先に物価高騰となったら、それこそスタグフレーションを覚悟しなければならない。

しかし、それは日本にとって避けて通れない道だ。インフレターゲットを掲げ、たくさん努力して10年間も超緩和してきたのに、いざ少しインフレが来たら、そればかりに文句を言うのはおかしい。

やや大げさに、そして適切ではない言い方をすれば、スタグフレーションでも一応物価だけは上昇しているから、デフレで「失われた20年、30年」を経験した日本にとっては、デフレよりは歓迎されるべき状況だとさえ思う。

なぜなら、デフレは諸悪の根源であるから、それを克服するには痛みを伴わないことはあり得ないからだ。すでに「20年も30年も」失われたのだから、これからの20年、30年を失われたものにしたくないなら、目先の小さな痛みは我慢すべきだ。

日本企業の多くにデフレ体質が染みついていることが問題

実際、長いデフレの環境に置かれた国は、第二次世界大戦以降、日本しか例がない。

その原因についてはすでに多くの研究や論議があるから、ここでは深入りまではしないが、日本企業の多くにデフレ体質が染みついていることが大きい点は挙げておきたい。

従業員の給料を抑え、企業努力と称したコストカット(その結果は海外移転やアウトソーシングの流行)、そして国内企業同士の熾烈なシェア競争(必然的に安売り合戦を招く)、品質のいいものを安く売ることしか考えない日本流経営の環境の中、カメラのライカや時計のロレックスのような企業は誕生しにくい。

もちろん、それはミクロの視点で、マクロの視点をもつエコノミストさんに笑われるかもしれないが、筆者なりに真実だと思っている。

デフレ体質の日本型経営はもはや限界にきている

為替のことから話がややずれているが、強調したいのは、前述のデフレ体質の日本型経営はもう限界にきているということだ。

コロナショック以降、世界的な金融大緩和の結果、世界的なインフレや商品相場の高騰はむしろ当然の成り行きで、日本企業が得意とする努力(コストカット)が報われない時代となった。

中国に工場を移転しても、下手をすると日本よりコストが高い可能性もある。中国をはじめ、諸外国のインフレ傾向で、もうこれ以上の安物提供は不可能となっており、100円ショップのような「デフレ商売」の行き詰まりが目に見える。

要するに、日本企業のデフレ型経営はこれ以上継続できるはずがないということだ。インフレ時代の幕開けは、もうすでに始まっている。

先行する指標はいくつもある。典型的な事例は首都圏のマンション単価(一戸当たり金額)がすでにバブル期の記録を更新、これからも下がる要素が見当たらないとされていることだ。

実際、平均年収倍率で考えると、世界一大都会の東京のマンションはむしろ割安感があるぐらいだから、ここまでの上昇はまだデフレが解消した結果にすぎず、本格的なインフレの時代になれば、さらに上昇していくことが予想される。

「億ション」の単語がすでに死語になりつつあること自体、良い兆しだと思う。

新たな円安時代の到来、足元のレートが円安だと思うのはかなり甘い

前置きが長くなって申し訳ないが、ここからは為替の話に入る。

インフレ時代の到来を力説する筆者が言いたいことは、他ならぬ、円高時代の終焉、また、新たな円安時代の到来である。

もうかつてのような円高時代への逆戻りはないから、足元のレートを円安だと思ったらかなり甘い、というリスクを覚悟してもらいたい。

筆者が、本コラムをもって繰り返し指摘してきた為替相場の真実は2つある。

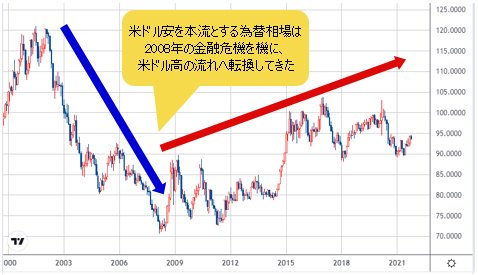

1つは、一貫して米ドル安を本流とする為替相場は2008年の金融危機を機に、すでに米ドル高の流れへ転換してきたこと。

(出所:TradingView)

もう1つは、円高の本質はデフレ通貨に対する評価ということであり、それも2011年の円の高値をもって転換された、ということだ。

(出所:TradingView)

相場は現実より先に走り、アベノミクスの失敗やら、日銀の失敗やらと懐疑論が圧倒的な中、円安の本流は日本の脱デフレ成功、また本格的なインフレ時代への突入を予言する存在となっている。これが加速していくのはむしろこれからだ。

換言すれば、円高とデフレはコインの両面のような関係であり、円安とインフレは同じ物語である。

インフレなしでは本格的な円安はない。さらに、円安の進行があるからこそ、一段とインフレを促進していく。この意味では、本格的なインフレの流れはこれからということになる。

なにしろ、米ドル/円の115円大台ブレイクはもはや問題ではなくなり、2021年年内に120円達成という声が多数になってきた。

(出所:TradingView)

もっとも、最近120円のターゲットを言い出す方々は、昨年(2020年)年末や今年(2021年)前半において円高のターゲットを提示していたので、その予測自体どうでもいいというか、円安進行の証拠にはならない。

ミセス・ワタナベの動向で一段と円安が進む可能性も

しかし、ミセス・ワタナベさんの動向が大きな懸念材料となり、また、これから円安を一段と推進させる土台になる可能性がある。

前回の本コラムで指摘したように、円安の進行につれ、ミセス・ワタナベさんたちの逆張り、すなわち円買いのポジションは膨らんでいく傾向にあり、これは最近一段と大きく積み上げられた模様だ。

【参考記事】

●米ドル/円の120円が2021年内に実現してもサプライズなし! 5年溜まったマグマが噴出!行けるところまで円安相場についていけ!(2021年10月15日、陳満咲杜)

逆張りを得意とするミセス・ワタナベさんが、円安の進行につれ、ポジションを削らず逆に増やしてきたのはサプライズではない。過去の成功体験に囚われているところが大きいのではないかと推測される。ここが大きな落とし穴だ。

理屈は前回書いたとおりで、逆張りの戦術が成功した背景として、長く続いた米ドル/円のレンジ相場を、まず挙げないといけない。

コロナショックがあっても米ドル/円は一定のレンジ内に収まったが、これが逆張り派に大きな利益をもたらし、その行動のパターン化につながった。

(出所:TradingView)

そして、今回もうまくいくと思われているからこそ、それがミセス・ワタナベさんたちの円買いポジションの買い増しにつながったと思う。

しかし、繰り返し指摘してきたように、円安こそが本流で、115円の大台打診が規定路線である以上、これから雄大な円安トレンドを形成していく可能性が大きい。ミセス・ワタナベさんたちの逆張りポジションはどこかで踏み上げられ、逆にそれが一段と円安トレンドを加速していく恐れがある。

為替相場における値動きが、ときにいわゆるファンダメンタルズから大きく離れたように見えることがあるのも、そのようなポジションの崩れがあるからだ。

円安が本流であれば、多少の戻りはあっても継続的な戻りは基本的に現実的ではない

足元の状況は、筆者が最初の著作(2008年6月、『着物トレーダーを卒業せよ 陳満咲杜の為替の真実』青月社)をもって指摘した現象と、まるで正反対である。

当時は円キャリートレードの大流行で、筆者は「円高トレンドがまだ続くから、米ドルなど相対的に金利が高い通貨を買っての『放置プレー』は危ない」と警鐘を鳴らしたが、ミセス・ワタナベの多くは聞く耳を持たなかった。そして、その後リーマンショックもあって、円の暴騰で大きな損失を被ったことは記憶に新しい。

もちろん、彼らの円売りポジションが総踏み上げとなり、円高を加速させた経緯も間違いなかった。

現在はその逆だ。円キャリートレードはとっくに死語となり、ミセス・ワタナベさんはゼロ金利の円買いに熱中、またいずれレンジ相場内に戻ってくると期待している。

しかし、円安が本流であれば、多少の戻りはあっても継続的な戻りは基本的に現実的ではないから、ミセス・ワタナベさんは適切なポジション整理を行わないと、「円高原理主義者」となりかねない。

筆者は前述の処女作にて「円安原理主義者」の造語を持ち出し、ミセス・ワタナベさんの頑固さを嘲笑していたが、果たして「円高原理主義者」と化したミセス・ワタナベさんたちは、今回は悟ることができるだろうか。もしかしたら、また本を出した方が良いかもしれない。書名は『着物トレーダーへ復帰せよ』にでもして…(笑)。

市況はいかに。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)