米ドル高や米長期金利の上昇、原油高は一服したように見えるが…

第3四半期(7~9月期)の米GDPは、年率換算で2%の増加にとどまり、前期(4~6月期)の6.7%増から大幅に減速、予想の2.7%も下回った。

それを受けて、米ドル全体はいったん反落、米ドル/円も伸び悩み、高値圏での保ち合いにとどまった。

(出所:TradingView)

(出所:TradingView)

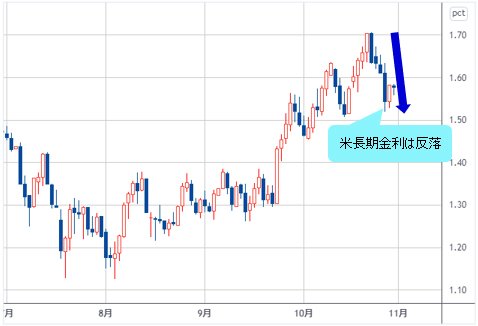

米ドル高トレンドに一服感が出てきたのも、目先の米長期金利(米10年債利回り)の反落とリンクした値動きと理解され、原油の連日の高騰も、やっと一服した気配を見せた。

(出所:TradingView)

(出所:TradingView)

円安と原油高は「セット」の値動き。メイントレンドは維持され、まだ進行余地が大きい

しかし、ここで注意していただきたいのは、円安と原油高が「セット」の値動きのように見えたところだ。メイントレンドとしてはなお維持され、まだ進行余地が大きいと思われる。

周知のとおり、エネルギーをはじめとした商品相場の高騰に日本は構造上の弱さを抱えている。

【参考記事】

●米ドル/円、年内120円の声多し! ミセス・ワタナベの逆張りが円安を加速!? 日本の本格的なインフレ時代突入を予言!(10月22日、陳満咲杜)

●米ドル/円の120円が2021年内に実現してもサプライズなし! 5年溜まったマグマが噴出!行けるところまで円安相場についていけ!(10月15日、陳満咲杜)

●岸田ショックで日経平均が3100円超暴落してもなぜ米ドル/円は1円26銭しか反落しなかった?(10月8日、陳満咲杜)

インフレ圧力がじわじわ高まる中、米国株が上昇し続けるリスクオンの環境においては、円売りが一層進められやすい。

さらに、前記のように、米長期金利も原油もあくまで上昇トレンドを維持しており、一時の伸び悩みがあってもトレンドの否定にはならず、むしろこれから、さらに一段と伸びようとする上昇波の健全化をもたらす可能性が大きい。

主要国の利上げ観測高まる。テーパリングのテの字も書けない円が買われる理由は見当たらない

さらに、より重要なのは、日本やEU(欧州連合)圏を除き、主要国の利上げ観測が総じて高まっていることだ。

特にカナダ、豪州やニュージーランドといった資源国の優位性が一段と鮮明になっており、それらの国の通貨の優位性も強化されている。

英国でさえ、年内利上げの現実性が高まりつつあるから、米国の利上げが市場の想定より早まる可能性は否定できない。

このような環境の中、テーパリングのテの字も書けない円が、積極的に、そして主導的に買われる理由は見当たらない。

対米ドルで、一時115円の大台直前まで売られた円は一見して「売られ過ぎ」のように見えるが、現在のマクロ環境のなか、必ずしもそうではないことを念頭におきたい。

為替マーケットにおける本格的なトレンドは、往々にして一方通行になりやすく、また「行き過ぎ」があるからこそ、さらなる「行き過ぎ」をもたらす傾向があるから、油断できない。

豪ドル/円は84.60円を下回らなければ高値更新へ

ここにきて、比較的に判断しやすいのは資源国通貨、つまり、豪ドル/円やカナダドル/円などの上昇トレンドが、円売りをリードしていくトレンドだと思う。

大した調整もなく豪ドル/円、カナダドル/円が再度高値を更新することは予想しやすい。

なにしろ、資源国通貨は商品高のメリットを受ける一方、円は商品高のデメリットをこうむるから、トレンドが維持されやすく、高値更新を目指しやすいと推測される。

豪ドル/円は10月22日(金)安値84.60円を下回らなければ、このまま高値更新を果たすだろう。

(出所:TradingView)

仮に84.60円を一時的に下回ったとしても、83円台後半~84円台前半といった支持ゾーンが厚いから、それ以下への深押しは回避できる見通し。

カナダドル/円は91円の大台前後が当面、支持ゾーンとして意識される

カナダドル/円に関しては、6月高値が91円台前半に位置しており、91円の大台前後は当面、支持ゾーンとして意識されるだろう。

(出所:TradingView)

一時の押しがあっても90円台前半にとどまる見通しで、高値志向が当面維持され、上値トライしやすい環境にある。

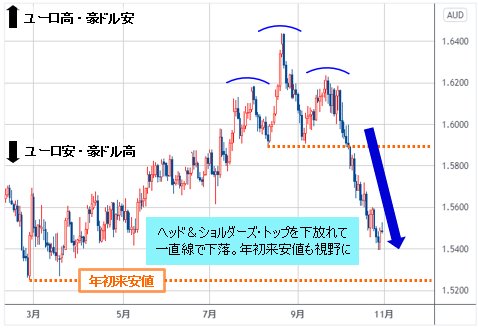

ユーロ/豪ドルは「ヘッド&ショルダーズ・トップ」を下放れ、ほぼ一直線に下落

同じ理屈で、豪ドルとカナダドルの、対ユーロでの優位性も当面揺るぎない。

ユーロ/豪ドルの日足をみると、8月高値を「ヘッド」として「ヘッド&ショルダーズ・トップ」のフォーメーションが形成された。そして、これにより、下放れを果たした10月上旬からほぼ一直線な下落(ユーロ安・豪ドル高)がもたらされた。

このままでは、やはり年初来安値の打診につながり、場合によっては安値更新もあり得る。

(出所:TradingView)

連日の下落で多少「売られ過ぎ」の兆しがあったとしても、また、昨日(10月28日)は切り返しが先行したものの、本格的な反発はしばらく期待できないと思われ、商品通貨としての豪ドルの優位性が引き続き確実視される。

ユーロ/カナダドルの下落は長期化かつ大型化されることも推測される

ユーロ/カナダドルもほぼ一本調子の下落となり、目先、少し反発してきたものの、昨年(2020年)安値を割り込む見通しだ。

この場合、週足における「トリプル・トップ」のフォーメーションを一層強化、下値余地を大きく拡大すると想定される。

(出所:TradingView)

このような見方が正しければ、ユーロ/カナダドルの下落は長期化かつ大型化することも推測され、中長期におけるトレードの対象として取り上げられる。

円に続きユーロも弱い存在で、戻り売りの対象として定められやすかった

詰まるところ、円が主要通貨に対して最弱の位置づけということは不変であり、円に続く形でユーロも弱い存在である。そして、短期スパンにおけるユーロ反発があったからこそ、出遅れたトレーダーにとって、ユーロは戻り売りの対象として定められやすかったのではないか。

【参考記事】

●岸田ショックで日経平均が3100円超暴落してもなぜ米ドル/円は1円26銭しか反落しなかった?(10月8日、陳満咲杜)

ドルインデックスが高値圏での保ち合いに転じる間、豪ドルやカナダドルといった資源国通貨の対円、対ユーロでの上昇トレンドは維持され、また推進されやすいから、トレードの対象として定められやすいかと思う。

米ドル/円の115円大台突破があれば、年内118円の大台打診をもたらす「土台」に

米ドル/円に関しては、115円の心理的大台のブレイクの有無が焦点となるが、ブレイクできないなら、戻り売りを仕掛けたいと考える方が多いかと推測される。

【参考記事】

●米ドル/円、年内120円の声多し! ミセス・ワタナベの逆張りが円安を加速!? 日本の本格的なインフレ時代突入を予言!(10月22日、陳満咲杜)

しかし、構造上の弱さを抱える円のロングは報われない可能性が大きい上、目下進行中のスピード調整も、市場参加者が思ったほど進まない可能性が大きい。

大した調整なしで米ドル/円の115円大台突破があれば、円ロング筋の一掃も容易に想定され、年内118円の大台打診をもたらす「土台」になりかねない。

(出所:TradingView)

「売られ過ぎた」円だからこそ、さらに売られる展開になりやすい、これに尽きる。市況はいかに。

(9:00執筆)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)