■ドル/円の切り返しがユーロ/円の反発も後押ししている

足元の為替市場では、円高トレンドが一服している。

ユーロは、対米ドルでは依然として低空飛行を続けているが、対円では対照的に、6月3日(木)時点で、5月につけた安値から5円ほどのリバウンドを達成している。

ユーロ/円 日足

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

米ドル/円の切り返しが鮮明となってきたことが、ユーロ/円を押し上げている要因だ。

現執筆時点だと、米ドル/円は93円をトライしようとしている。こちらも、5月につけた安値の88円台前半から、5円ほどのリバウンドとなっている。

■中期スパンでは、ドル/円は100円前後まで上昇しそう

さて、鳩山首相の辞任が政局の混迷を象徴する出来事だから円安材料とされ、円安派と目される菅財務相の次期総理就任が好感されているから、やはり円安といった解釈が、マーケットから聞こえてくる。

だが、鳩山首相の辞任表明を受け、マーケットは株安ではなく株高で反応していた。少なくとも、政局の混乱で円安になっていたわけではないことは明白だ。

このコラムでも何回も指摘してきたように、為替市場で円は脇役であって、円サイドの材料で相場のトレンドが決まることはほとんどなく、役割があったとしても、せいぜい「調味料」程度で「メインディッシュ」にはならない。

本質的には、米ドル/円の相場自体の内部構造が円安傾向を指示しており、本格的な円高の時期はまだ来ていない。日本の政局とは関係なく、円高よりもいったん円安に振れる公算が大きいのである。

また、米ドル高/円安がさらに進むのなら、その時は米ドルサイドから何らかの材料が出ていることが予想される。短期的には、米国の早期利上げ期待の高まりなどが挙げられるだろう。

ちなみに、中期スパンだと、米ドル/円は100円前後までの上昇を目指しているのではないかと筆者は見ている。

米ドル/円の切り返しが鮮明となってきたことが、ユーロ/円を押し上げている要因だ。

現執筆時点だと、米ドル/円は93円をトライしようとしている。こちらも、5月につけた安値の88円台前半から、5円ほどのリバウンドとなっている。

■中期スパンでは、ドル/円は100円前後まで上昇しそう

さて、鳩山首相の辞任が政局の混迷を象徴する出来事だから円安材料とされ、円安派と目される菅財務相の次期総理就任が好感されているから、やはり円安といった解釈が、マーケットから聞こえてくる。

だが、鳩山首相の辞任表明を受け、マーケットは株安ではなく株高で反応していた。少なくとも、政局の混乱で円安になっていたわけではないことは明白だ。

このコラムでも何回も指摘してきたように、為替市場で円は脇役であって、円サイドの材料で相場のトレンドが決まることはほとんどなく、役割があったとしても、せいぜい「調味料」程度で「メインディッシュ」にはならない。

本質的には、米ドル/円の相場自体の内部構造が円安傾向を指示しており、本格的な円高の時期はまだ来ていない。日本の政局とは関係なく、円高よりもいったん円安に振れる公算が大きいのである。

また、米ドル高/円安がさらに進むのなら、その時は米ドルサイドから何らかの材料が出ていることが予想される。短期的には、米国の早期利上げ期待の高まりなどが挙げられるだろう。

ちなみに、中期スパンだと、米ドル/円は100円前後までの上昇を目指しているのではないかと筆者は見ている。

米ドル/円 週足

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 週足)

その根拠については、3月26日の当コラムならびに筆者のブログ(為替の真実)の5月16日号で記述したので、ここでは省略することにする(「米ドルは全面高の様相。しかし、最終段階は近づいている」を参照)。

■雇用統計の結果がどうであれ、ドルは買われる!?

ところで、米国の早期利上げ期待が次第に強まってきている。

米国の景気回復の強さを示す経済指標が最近多く発表されていることに加え、雇用環境の改善も期待されているためだ。

日本時間今夜、6月4日(金)発表の5月の米国雇用統計の結果によっては、早期利上げ期待に伴う米ドル買いが一段と加速する可能性もあるだろう。

また、マーケットの関心は引き続き、米ドル/円よりもユーロ/米ドルに集中している。

安値更新後のユーロ/米ドルの反発は弱く、安値の再更新もありそうなだけに、米国雇用統計の結果次第では、ユーロ売りが一段と加速しかねない。

ただ、米国雇用統計の結果とは関係なく、ユーロが売られ、米ドルは買われるといった向きが強いのは確かだ。

もし、米国雇用統計の結果が弱ければ、米国の景気回復期待がはく落し、失望感でリスク回避の米ドル買いが起こり、半面、結果が強ければ、米国の早期利上げ期待に伴う米ドル買いが起こるといったロジックだ。

その根拠については、3月26日の当コラムならびに筆者のブログ(為替の真実)の5月16日号で記述したので、ここでは省略することにする(「米ドルは全面高の様相。しかし、最終段階は近づいている」を参照)。

■雇用統計の結果がどうであれ、ドルは買われる!?

ところで、米国の早期利上げ期待が次第に強まってきている。

米国の景気回復の強さを示す経済指標が最近多く発表されていることに加え、雇用環境の改善も期待されているためだ。

日本時間今夜、6月4日(金)発表の5月の米国雇用統計の結果によっては、早期利上げ期待に伴う米ドル買いが一段と加速する可能性もあるだろう。

また、マーケットの関心は引き続き、米ドル/円よりもユーロ/米ドルに集中している。

安値更新後のユーロ/米ドルの反発は弱く、安値の再更新もありそうなだけに、米国雇用統計の結果次第では、ユーロ売りが一段と加速しかねない。

ただ、米国雇用統計の結果とは関係なく、ユーロが売られ、米ドルは買われるといった向きが強いのは確かだ。

もし、米国雇用統計の結果が弱ければ、米国の景気回復期待がはく落し、失望感でリスク回避の米ドル買いが起こり、半面、結果が強ければ、米国の早期利上げ期待に伴う米ドル買いが起こるといったロジックだ。

ここで注意していただきたいのは、このようなロジックが正しいかどうかが重要ではないということだ。

経験則だと、相場のトレンドが強い時は、1つの材料の好悪とは関係なく、上昇相場であればさらに買われ、下落相場であればさらに売られる。

つまり、1つの材料に対する解釈はあくまで売買の口実であって、材料はむしろ二の次ということだ。

前述したロジックは、まさにその典型である。

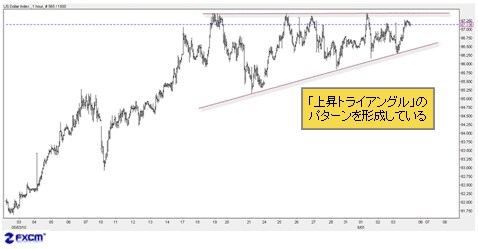

■ドルインデックスは「上昇トライアングル」を形成中

さて、ここでドルインデックスの1時間足を見てみよう。

すると、足元で「上昇トライアングル」というパターンを形成していることが見て取れる。

経験則だと、相場のトレンドが強い時は、1つの材料の好悪とは関係なく、上昇相場であればさらに買われ、下落相場であればさらに売られる。

つまり、1つの材料に対する解釈はあくまで売買の口実であって、材料はむしろ二の次ということだ。

前述したロジックは、まさにその典型である。

■ドルインデックスは「上昇トライアングル」を形成中

さて、ここでドルインデックスの1時間足を見てみよう。

すると、足元で「上昇トライアングル」というパターンを形成していることが見て取れる。

(出所:米国FXCM)

したがって、「上昇トライアングル」を上放れるか、下放れるか、どちらになるかで、次のマーケットの方向性が示されるだろう。

ただ、「上昇トライアングル」という名のとおり、このパターンにはさらなる上昇の可能性が暗示されている。

だが、上放れではなく、逆に下放れとなった場合、ロング(買い持ち)筋の失望感はかなり大きいものとなるだろう。よって、その反動も大きくなる可能性を指摘しておきたい。

米国雇用統計の結果がどうであれ、ユーロ売り/米ドル買いしかないと思う人が多ければ多いほど、裏目に出やすいというリスクもあるのだ。

もっとも、短期スパンはともかくとして、中長期スパンで米ドル/円がさらに上昇するためには、ユーロ/米ドル相場が落ち着きを見せることが必須条件だ。

言うまでもなく、ユーロ/米ドルの下落が加速した場合、これがユーロ/円の下落を引き起こし、ひいては米ドル/円を円高傾向に逆戻りさせるリスクがある。

逆に言えば、米ドル/円が目論みどおりに切り返しを続けるならば、ユーロ/米ドルの底打ちの時期もそう遠くないということになる。

■ドル/円の上昇とユーロ/ドルの下落、どちらがホンモノ?

話は戻るが、米ドル/円の上昇が、円サイドよりも米国サイドの事情が決定要因となるならば、米国の早期利上げ期待に伴う米ドル買いが、対ユーロよりも対円で、さらに進むことになるだろう。

したがって、ユーロ/米ドルの安値更新があったとしても、ユーロ/円は底堅く推移するのではないかと見ている。

また、より長いスパンで見た場合、前回のコラムで述べたように、ドルインデックスの内部構造とその性向がこれからの値動きを決めるので、ドルインデックスのサイクルを考慮すると、これからは米ドル高/ユーロ安が続くよりも、米ドル高が終えんへと向かう可能性が高い(「中国当局がユーロ資産売却を検討? 中国五千年の知恵をバカにするな!」を参照)。

そうなると、米ドル/円の100円台回復の可能性が見えてくる。

つまり、ユーロ/米ドルの底打ちによって、ユーロ/円が反騰し、ひいては米ドル/円の上昇余地が広がるといった見方だ。

したがって、「上昇トライアングル」を上放れるか、下放れるか、どちらになるかで、次のマーケットの方向性が示されるだろう。

ただ、「上昇トライアングル」という名のとおり、このパターンにはさらなる上昇の可能性が暗示されている。

だが、上放れではなく、逆に下放れとなった場合、ロング(買い持ち)筋の失望感はかなり大きいものとなるだろう。よって、その反動も大きくなる可能性を指摘しておきたい。

米国雇用統計の結果がどうであれ、ユーロ売り/米ドル買いしかないと思う人が多ければ多いほど、裏目に出やすいというリスクもあるのだ。

もっとも、短期スパンはともかくとして、中長期スパンで米ドル/円がさらに上昇するためには、ユーロ/米ドル相場が落ち着きを見せることが必須条件だ。

言うまでもなく、ユーロ/米ドルの下落が加速した場合、これがユーロ/円の下落を引き起こし、ひいては米ドル/円を円高傾向に逆戻りさせるリスクがある。

逆に言えば、米ドル/円が目論みどおりに切り返しを続けるならば、ユーロ/米ドルの底打ちの時期もそう遠くないということになる。

■ドル/円の上昇とユーロ/ドルの下落、どちらがホンモノ?

話は戻るが、米ドル/円の上昇が、円サイドよりも米国サイドの事情が決定要因となるならば、米国の早期利上げ期待に伴う米ドル買いが、対ユーロよりも対円で、さらに進むことになるだろう。

したがって、ユーロ/米ドルの安値更新があったとしても、ユーロ/円は底堅く推移するのではないかと見ている。

また、より長いスパンで見た場合、前回のコラムで述べたように、ドルインデックスの内部構造とその性向がこれからの値動きを決めるので、ドルインデックスのサイクルを考慮すると、これからは米ドル高/ユーロ安が続くよりも、米ドル高が終えんへと向かう可能性が高い(「中国当局がユーロ資産売却を検討? 中国五千年の知恵をバカにするな!」を参照)。

そうなると、米ドル/円の100円台回復の可能性が見えてくる。

つまり、ユーロ/米ドルの底打ちによって、ユーロ/円が反騰し、ひいては米ドル/円の上昇余地が広がるといった見方だ。

ユーロ/米ドル 日足

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

日本時間今夜、6月4日(金)発表の米国雇用統計の結果を受け、どちらに振れるかがはっきりすることによって、米ドル/円の上昇とユーロ/米ドルの下落、どちらが「ホンモノ」であるかがはっきりしてくるだろう。

繰り返しとなるが、短期スパンでは、米ドル/円の上昇とユーロ/米ドルの下落の同時進行は難しい。そのために、巷のロジックの真贋(しんがん)も問われることになるだろう。

(6月4日 13:30執筆)

日本時間今夜、6月4日(金)発表の米国雇用統計の結果を受け、どちらに振れるかがはっきりすることによって、米ドル/円の上昇とユーロ/米ドルの下落、どちらが「ホンモノ」であるかがはっきりしてくるだろう。

繰り返しとなるが、短期スパンでは、米ドル/円の上昇とユーロ/米ドルの下落の同時進行は難しい。そのために、巷のロジックの真贋(しんがん)も問われることになるだろう。

(6月4日 13:30執筆)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)