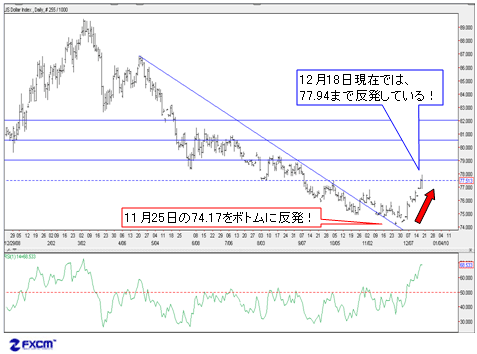

年末が近づくにつれて、米ドル全体のリバウンドが加速している。

これは、筆者がこれまでに指摘してきたとおりの展開だ。

■米ドル高の理由を探しても「後の祭り」!

現執筆時点では、ドルインデックスは77.94の高値をつけている。

そして、ユーロ/米ドルは1.4304ドルまで、豪ドル/米ドルは0.8810ドルまで、それぞれ下落しており、米ドル/スイスフランは1.0508フランまで上昇している。

(出所:米国FXCM)

ここにきて、市場関係者、とりわけ、エコノミストやアナリストは、足元の米ドル高の理由を探し始めたようだ。

そこで出てきた多くの評論をまとめてみると、主に、以下の3点に集約できる。

(1)FOMC(連邦公開市場委員会)の声明文で、米国経済の改善についての言及がなされ、さらに、緊急経済対策の大半を、予定どおりに来年2月に終了するという方針が示された。これによって、米国の利上げ観測が高まった。

(2)フィッチ、スタンダード&プアーズ(S&P)と、格付け機関が相次いで、ギリシャの格付けを引き下げた。これが、EU全体の財政悪化懸念を招き、ユーロ売り・米ドル買いを誘発している。

(3)S&Pが、1兆4600億ユーロのカバードボンドを「クレジットウォッチ」に指定し、EU圏の銀行の融資コストが上昇するリスクが浮上したため、対米ドルでもユーロ売りが引き起こされた。

だが、これらの解釈はすべて「後の祭り」であって、「我田引水」的なところが大きい。

ギリシャの問題を例に挙げてみよう。

もし、対GDPで、ギリシャの10~20%程度の財政赤字が問題だと言うのであれば、財政赤字が120%超の日本のような国の通貨も暴落しているはずだ!

■トレーダーとして生き残るために重要なのは?

このコラムで繰り返して強調しているように、本質的には、マーケットのトレンドが転換したときは、往々にして、ファンダメンタルズ的な材料を伴うものである。

突発的な材料が出て、それが世間の意表を突くということは多い。

だが、市場の内部構造がトレンドの転換を先に決めていて、ファンダメンタルズがその後を追い、表面化するケースがほとんどである。

つまり、経済指標など、各種材料の結果がマーケットの方向性を決めるのではなく、マーケットの内部構造の変化が、ファンダメンタルズを誘導するのだ。

これこそ相場の真実であり、このことを悟れるかどうかが、トレーダーとして生き残れるかどうかの分かれ目でもあると言っても、過言ではないだろう。

■米ドル高の理由を挙げてはみたが…

最近の米ドル高について、より直接的な原因は、米ドルのショート筋の利益確定の買い戻しが考えられるだろう。あるいは、損失確定の“投げ売り”も、少なからずあるだろう。

3月から11月まで、半年以上にわたって米ドル安がマーケットのトレンドであった。それだけに、米ドルのショートポジションがかなり積み上げられており、いったんトレンドが反転すると、雪崩のように米ドルのショートポジションが決済されていく。

また、年末が近づくにつれて、ヘッジファンドなどの期末の手仕舞いが出てくる。つまり、保有するポジションは、利益確定もしくは損失確定をしなければならない。

今年のトレンドが米ドル安であった以上、米ドルの買い戻しは、遅かれ早かれ発生する。それが今になって出ているだけのことだ。

以上、米ドル高の3つの原因を挙げてみたが、これらは、いずれもポジション決済の理由として利用されているだけである。

仮に、今年のトレンドが米ドル高だったとすれば、足元の状況とは逆で、米ドルが売られて、今と同じような材料が、米ドル売りの口実に使われているはずだ。

ここにきて、市場関係者、とりわけ、エコノミストやアナリストは、足元の米ドル高の理由を探し始めたようだ。

そこで出てきた多くの評論をまとめてみると、主に、以下の3点に集約できる。

(1)FOMC(連邦公開市場委員会)の声明文で、米国経済の改善についての言及がなされ、さらに、緊急経済対策の大半を、予定どおりに来年2月に終了するという方針が示された。これによって、米国の利上げ観測が高まった。

(2)フィッチ、スタンダード&プアーズ(S&P)と、格付け機関が相次いで、ギリシャの格付けを引き下げた。これが、EU全体の財政悪化懸念を招き、ユーロ売り・米ドル買いを誘発している。

(3)S&Pが、1兆4600億ユーロのカバードボンドを「クレジットウォッチ」に指定し、EU圏の銀行の融資コストが上昇するリスクが浮上したため、対米ドルでもユーロ売りが引き起こされた。

だが、これらの解釈はすべて「後の祭り」であって、「我田引水」的なところが大きい。

ギリシャの問題を例に挙げてみよう。

もし、対GDPで、ギリシャの10~20%程度の財政赤字が問題だと言うのであれば、財政赤字が120%超の日本のような国の通貨も暴落しているはずだ!

■トレーダーとして生き残るために重要なのは?

このコラムで繰り返して強調しているように、本質的には、マーケットのトレンドが転換したときは、往々にして、ファンダメンタルズ的な材料を伴うものである。

突発的な材料が出て、それが世間の意表を突くということは多い。

だが、市場の内部構造がトレンドの転換を先に決めていて、ファンダメンタルズがその後を追い、表面化するケースがほとんどである。

つまり、経済指標など、各種材料の結果がマーケットの方向性を決めるのではなく、マーケットの内部構造の変化が、ファンダメンタルズを誘導するのだ。

これこそ相場の真実であり、このことを悟れるかどうかが、トレーダーとして生き残れるかどうかの分かれ目でもあると言っても、過言ではないだろう。

■米ドル高の理由を挙げてはみたが…

最近の米ドル高について、より直接的な原因は、米ドルのショート筋の利益確定の買い戻しが考えられるだろう。あるいは、損失確定の“投げ売り”も、少なからずあるだろう。

3月から11月まで、半年以上にわたって米ドル安がマーケットのトレンドであった。それだけに、米ドルのショートポジションがかなり積み上げられており、いったんトレンドが反転すると、雪崩のように米ドルのショートポジションが決済されていく。

また、年末が近づくにつれて、ヘッジファンドなどの期末の手仕舞いが出てくる。つまり、保有するポジションは、利益確定もしくは損失確定をしなければならない。

今年のトレンドが米ドル安であった以上、米ドルの買い戻しは、遅かれ早かれ発生する。それが今になって出ているだけのことだ。

以上、米ドル高の3つの原因を挙げてみたが、これらは、いずれもポジション決済の理由として利用されているだけである。

仮に、今年のトレンドが米ドル高だったとすれば、足元の状況とは逆で、米ドルが売られて、今と同じような材料が、米ドル売りの口実に使われているはずだ。

皆さんは信じられないかもしれないが、エコノミストやアナリストの多くは、解釈の仕方に長けているから高給取りになれたのだ。

彼らは、たとえ同じ材料であっても、“一般の”投資家が納得できるほど、マーケットの状況をうまく説明できる。

たとえば、「米国の景気改善が確認されたから、リスク選好度の向上で米ドルが売られ、高金利通貨が買われる」とか、「ギリシャの問題は限定的なもので、問題が解決するまで、新たな国がユーロ圏へ加入することは見送られるため、かえって、ユーロが堅調になる」といった感じだ。

■ユーロ/米ドルは1.4ドル割れもある!?

ところで、最近の米ドルの急反発は、年末相場での流動性低下とも関係がありそうだ。

薄商いの中では、相場が動き始めると、一方向に大きく動くという傾向がある。それは、上下どちらのトレンドにも言えることなのだが、足元の状況を見ると、今年いっぱい、米ドル高が続く可能性も十分ある。

ユーロ/米ドルを例に挙げれば、場合によっては、急落が急落を呼ぶような展開も考えられる。一時的にせよ、節目の1.4ドル割れもあるかもしれない。

彼らは、たとえ同じ材料であっても、“一般の”投資家が納得できるほど、マーケットの状況をうまく説明できる。

たとえば、「米国の景気改善が確認されたから、リスク選好度の向上で米ドルが売られ、高金利通貨が買われる」とか、「ギリシャの問題は限定的なもので、問題が解決するまで、新たな国がユーロ圏へ加入することは見送られるため、かえって、ユーロが堅調になる」といった感じだ。

■ユーロ/米ドルは1.4ドル割れもある!?

ところで、最近の米ドルの急反発は、年末相場での流動性低下とも関係がありそうだ。

薄商いの中では、相場が動き始めると、一方向に大きく動くという傾向がある。それは、上下どちらのトレンドにも言えることなのだが、足元の状況を見ると、今年いっぱい、米ドル高が続く可能性も十分ある。

ユーロ/米ドルを例に挙げれば、場合によっては、急落が急落を呼ぶような展開も考えられる。一時的にせよ、節目の1.4ドル割れもあるかもしれない。

ユーロ/米ドル 週足

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 週足)

そうなると、ドルインデックスの上昇スピードが早い分、米ドル/円は上値の重い展開となるだろう。引き続き、米ドル高の受け皿は、円以外の通貨に集中しそうだ。

■英ポンドのサプライズに要注意!

また、年末に向けて、米ドル高と英ポンドのサプライズに備えるべきだ。足元で米ドル高は進行しているものの、英ポンドのサプライズはさほど見られていない(「年末に向け、米ドルのリバウンドと英ポンドの『サプライズ』に備えるべき!」を参照)。

英ポンドのサプライズが、そろそろ来てもおかしくはないと思っている。

それでは、そのサプライズとは何か?

そうなると、ドルインデックスの上昇スピードが早い分、米ドル/円は上値の重い展開となるだろう。引き続き、米ドル高の受け皿は、円以外の通貨に集中しそうだ。

■英ポンドのサプライズに要注意!

また、年末に向けて、米ドル高と英ポンドのサプライズに備えるべきだ。足元で米ドル高は進行しているものの、英ポンドのサプライズはさほど見られていない(「年末に向け、米ドルのリバウンドと英ポンドの『サプライズ』に備えるべき!」を参照)。

英ポンドのサプライズが、そろそろ来てもおかしくはないと思っている。

それでは、そのサプライズとは何か?

英ポンド/米ドル&英ポンド/円 週足

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/米ドル 週足)

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/円 週足)

筆者は、英ポンドの暴落を想定している。

理屈はシンプルで、すでに出口政策の実行を明言した米国のFRB(連邦準備制度理事会)に比べ、英国の中央銀行であるイングランド銀行(BOE)は、なおスタンスを決められずにいる。

さらに、出口政策の実行どころが、もう一段の金融緩和もあり得る。利上げ云々の話ではない。

つまり、2010年は、「ドルキャリートレード」に替わって、「ポンドキャリートレード」という言葉が流行り出す可能性が考えられる。特に、利上げ余地のある豪ドルに対して、英ポンドの下落はより鮮明になってくるだろう。

なお、筆者の見方が正しければ、当然ながら、英ポンドは対円でも下落する。

英ポンド/円の値幅の大きさを考慮すると、他のクロス円(米ドル以外の通貨と円との通貨ペア)相場における円高傾向も強まることが想定される。

そして、これが波及することで、米ドル/円のリバウンドが不発に終わるという“リスク”があることも、十分に念頭におかなければならない。

(2009年12月18日 東京時間14:00記述)

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/円 週足)

筆者は、英ポンドの暴落を想定している。

理屈はシンプルで、すでに出口政策の実行を明言した米国のFRB(連邦準備制度理事会)に比べ、英国の中央銀行であるイングランド銀行(BOE)は、なおスタンスを決められずにいる。

さらに、出口政策の実行どころが、もう一段の金融緩和もあり得る。利上げ云々の話ではない。

つまり、2010年は、「ドルキャリートレード」に替わって、「ポンドキャリートレード」という言葉が流行り出す可能性が考えられる。特に、利上げ余地のある豪ドルに対して、英ポンドの下落はより鮮明になってくるだろう。

なお、筆者の見方が正しければ、当然ながら、英ポンドは対円でも下落する。

英ポンド/円の値幅の大きさを考慮すると、他のクロス円(米ドル以外の通貨と円との通貨ペア)相場における円高傾向も強まることが想定される。

そして、これが波及することで、米ドル/円のリバウンドが不発に終わるという“リスク”があることも、十分に念頭におかなければならない。

(2009年12月18日 東京時間14:00記述)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)