米国株が大きく下落。アップル、テスラ、マイクロソフトの決算が続く

先週(1月17日~)は米国株が大きく下げました。

ナスダック総合指数は、コロナショック以来の下落率となる8%の急落です。

西原さんが危惧していたとおりの展開ですね。

【参考記事】

●米ドル/円は、下値余地がさらに拡大中! 利上げに出遅れた米国では、3月のFOMCで50bp(0.5%)の利上げが必要との見方も(1月20日、西原宏一)

●豪ドル/円か米ドル/円の戻り売りが良いか。米国の3月の利上げ開始から米ドル/円はしばらく弱く、円安が進むのは秋以降か(1月17日、西原宏一&大橋ひろこ)

(出所:TradingView)

1月5日(水)に公開された、2021年12月分のFOMC(米連邦公開市場委員会)議事録が大きかったですね。

早期利上げやQT(量的引き締め)が示唆され、市場のセンチメントがガラッと変わりました。

【参考記事】

●豪ドル/円は、下値余地が拡大! バイデン政権とFRBの駆け引きで、米国の金利上昇は当面継続。米国株が崩れ、リスクオフの環境に(1月6日、西原宏一)

ネットフリックスは決算を受けて20%を超える暴落となりましたし、今週、2022年1月25日(火)にマイクロソフト、1月26日(水)にテスラ、1月27日(木)にアップルと決算発表が続きます。

(出所:TradingView)

FRBは「レバナス」を助けない

最近よく話題にしている「レバナス(レバレッジをかけてナスダック100指数へ投資する投資信託)」を筆頭に、米国株へ投資する日本人が増えていますね。

昨年(2021年)の日本人による海外株式型投信への資金流入は8兆円規模です。

外国株投資には為替ヘッジつきのものもありますが、レバナスにはありません。

新たな資金流入があれば米ドル/円が買われるし、解約が増えれば米ドル/円の売りとなる。

昨年の米ドル/円を支えた要因のひとつが日本の個人投資家マネーだったとすれば、今年(2022年)はその逆流があるのかもしれません。

先週はビットコイン/米ドルが4万ドル割れとなる一方、ゴールドは堅調に推移し、ゴールドETF(上場投資信託)には一気に資金が流入しました。

「過剰流動性相場」の終わりを感じさせる動きですね。

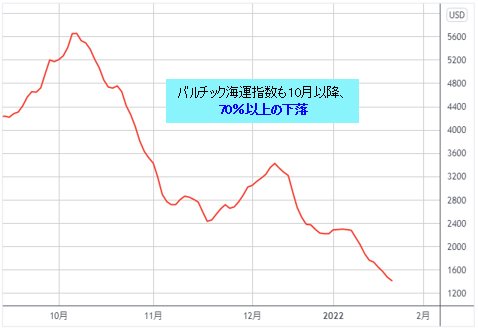

世界の船舶輸送の動向を示すバルチック海運指数も10月以降、70%以上の下落。

中国のコロナ対策による物流の停滞や春節の影響もあるのでしょうが、それだけとは思えない下落幅です。

世界的に景気が悪化する兆候なのかもしれません。

そんな中で、FRB(米連邦準備制度理事会)が利上げを進めていくことに不安も感じますね。

(出所:TradingView)

(出所:TradingView)

(出所:TradingView)

これまで株式市場が大崩れしそうになると、FRBが助け舟を出す「FRBプット」がありました。

ところが今、FRBの至上命題はインフレ退治。FRBプットは期待できません。

株価下落はインフレ抑制にもつながりますから、助ける気もないのかもしれませんね。

日本でも、閣僚が「新しい資本主義は株価を意識しない」「株主利益を人的資本へ投入」と、市場軽視の発言を繰り返しています。

岸田政権のもとでは株価上昇に期待しづらいですね。

岸田政権に対しては、海外勢からの評価も芳しくありません。

円の実効為替レートも、50年ぶりの低水準へと迫っています。

【参考記事】

●豪ドル/円か米ドル/円の戻り売りが良いか。米国の3月の利上げ開始から米ドル/円はしばらく弱く、円安が進むのは秋以降か(1月17日、西原宏一&大橋ひろこ)

1月26日のFOMCはテーパリング、利上げ、QTに注目

今週、1月26日(水)はFOMCが開催されます。

テーパリング終了を当初予定の3月よりも前倒しさせるのでは、との警戒感も。

3月の利上げ幅が25bp(0.25%)ではなく、50bp(0.5%)になるとの見通しも強まっています。

その地ならしもあるのかもしれません。

【参考記事】

●米ドル/円は、下値余地がさらに拡大中! 利上げに出遅れた米国では、3月のFOMCで50bp(0.5%)の利上げが必要との見方も(1月20日、西原宏一)

QTの予告はさすがにないと思いますが、その時期や規模をめぐる議論はなされるでしょう。

FOMC議事録が来月発表された際に明らかとなりますが、FOMC議事録に市場が反応するという相場展開は、1月5日(水)にも見られました。

1月26日(水)のFOMCだけでなく、3週間後のFOMC議事録発表にも注意が必要です。

テーパリング終了、3月の利上げ、近い将来のQT開始、いずれも株価にはネガティブな要因ですね。

政策金利を占うオセアニアのCPI

ただ、先週の下落も急でしたから、材料がなんであれ、今週(1月24日~)は戻りを試す場面もありそうですね。

今週はカナダの金融政策発表もあります。

カナダの次回利上げは3月の見通し。今回、利上げすればサプライズともなります。

豪州とニュージーランドのCPI(消費者物価指数)も発表されます。

強ければ豪州の利上げ見通し浮上、ニュージーランドの追加利上げといった観測が出て、豪ドルやニュージーランドドルが巻き返す可能性もありませんか?

ありえるとは思いますが、そこは売り場とされる可能性も高そうですね。

ウクライナ情勢も緊迫したままです。

ロシアが大きなシェアを持つニッケルやパラジウムの価格が上がっていますし、米国は大使館員の家族に退避命令を出しました。

バイデン米大統領は「小規模な侵攻(minor incursion)」なら経済制裁を見送る可能性を示唆しました。

「少しならロシア軍がウクライナへ侵攻してもいい」とも受け取れてしまう大きな失言ですし、緊張感を高める要因ともなりました。

株価下落とともに下がりやすい米ドル/円の売りで

今週の戦略はどう考えますか?

米国株は多少戻す場面もあるでしょうが、これから利上げやQTが行なわれる中で、大きく浮上するとも考えづらい。

株価下落とともに、米ドル/円は下がりやすいのでしょう。

リスクオフ=豪ドルの売りではないのですか?

豪ドル/ニュージーランドドルが上昇している中では、ニュージーランドドルならまだしも、豪ドルは売りづらい。

米ドル/円の売りでいいと思います。

(出所:TradingView)

(構成/ミドルマン・高城泰)

【ザイFX!編集部からのお知らせ】

ザイFX!で人気の西原宏一さんと、ザイFX!編集部がお届けする有料メルマガ、それが「トレード戦略指令!(月額:6600円・税込)」です。

「トレード戦略指令!」は登録後10日間無料解約可能なので、初心者にもわかりやすいタイムリーな為替予想をはじめ、実践的な売買アドバイスやチャートによる相場分析などを、ぜひ体験してください。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)