ミセス・ワタナベは逆張り、海外投機筋は順張りのポジションを積み上げている

2015年安値(米ドル/円における円の視点)をいったんブレイクしてから、円安のモメンタムが低下してきたようにみえる。

(出所:TradingView)

無理もない、米ドル/円で言えば、3月初頭から12円も円安が進行してきたので、急落といえる状況において、少しスピードを落としたとしても自然ななりゆきだ。

一方、円が大きく売られたからリバウンドしてくる、といった期待は裏切られる。

日銀の連続指値オペが決まった3月28日(月)の安値(円の視点)を更新してから、執筆中の現時点まで大した反発はみられず、円売りのモメンタムが低下してきたとはいえ、円買いの勢いをまったくと言っていいほど感じられない。

円安の「行きすぎ」ばかりを期待していたら、少なくとも目先、報われない可能性が大きい。

以前のコラムでも指摘したように、ミセス・ワタナベと呼ばれる日本個人投資家のなかでは円買いポジションが積み上がる状況もみられ、総じて逆張りのスタンスを維持している。

【参考記事】

●米ドル/円やクロス円は、再び高値を更新する可能性が高い! ただし、一本調子の円安には、新たな材料が必要か(2022年4月1日、陳満咲杜)

2015年安値をさらに割り込んでいるレート(円安)によって、さらなる逆張りが積み上げられたとしても驚くことはなかろう。

よく言えば根気強く、悪く言えば塩漬けに慣れているのがミセス・ワタナベの習性とされ、ある意味では一貫性がある。

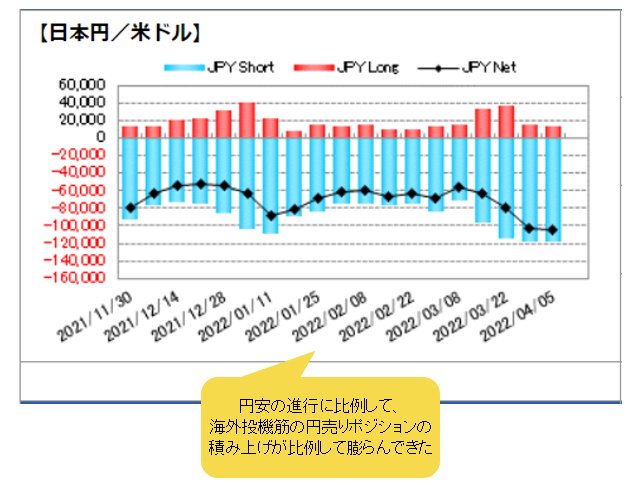

対照的に、IMMマーケットにおける海外投機筋のポジションを見る限り、円安の進行に比例して円売りポジションの積み上げが膨らんできたから、これもまた一貫性を示している。

(詳しくはこちら → 経済指標/金利:シカゴIMM通貨先物ポジション推移)

要するに、海外投機筋は総じて順張りのスタンスを維持しており、それはまた行動パターンとして知られているから、2015年安値の割り込みによって円売りポジションを落とすどころか、一層増やしてきてもおかしくなかろう。

なにしろ、歴史的な高値・安値は往々にして分水嶺の役割を果たすから、「行きすぎ」があるかどうかは別にして、中長期においてそのブレイク自体が、さらなるトレンドの延長や大幅な余地を示す。

したがって、これから円安の新紀元に入り、円売りの本流がやまないことを覚悟すべきだ。

米ドル/円は2015年安値を超えていく円安の進行があれば、明らかに新たなレンジ入りを果たす

円安の新紀元という言い方は、少し大袈裟かもしれないが、2011年円高のピークから2015年円安までの値幅を一区切りとすれば、2015年安値を超えていく円安の進行があれば、明らかに新たなレンジ入りを果たすはずだ。

(出所:TradingView)

現時点の話として、2015年安値以下の円安が一時的で、定着しない可能性はもちろん完全に否定できないが、確率の視点で言うなら、その可能性が大きくないことは明らかだ。

なぜなら、本コラムが繰り返し提示してきたとおり、2015年安値から昨年(2021年)年初まで5年の歳月をもって大型シンメトリ・トライアングル型保ち合いを形成し、また破ったうえで同安値を下回ってきたから、さらなるトレンドを推進していく公算が高いというわけだ。

(出所:TradingView)

言ってみれば、5年も保ち合いにあったので、ブレイク後の値幅やモメンタムが往々にして保ち合いの規模に比例した強さを示すことから、目先までの円売りが必ずしも行きすぎとは限らない。

【参考記事】

●ドル/円の巨大なシンメトリカル・トライアングルは上に突き破られた。その意味を考えよ!2021年中に115円の打診も!(2021年10月1日、陳満咲杜)

ゆえに、前述のように、ミセス・ワタナベの逆張りVS海外投機筋の順張りは、確率の視点において順張りのほうが成功しやすいと言えるだろう。

保ち合いの間、つまり一定のレンジ変動に留まる局面において、ミセス・ワタナベの行動パターンは結果的に成功しやすいが、歴史的な大きなトレンドが推進している間、ミセス・ワタナベの行動は損失をもたらすばかりではなく、トレンドを推進していく源でもある。

というのは、ミセス・ワタナベの損切りが新たな円売りの発生を意味し、また往々にして円の急落時に発生しがちなので、売られすぎだからこそ、さらなる売られすぎを招くといった「悪循環」に陥りやすいと推測されるからだ。

「2015年安値の割り込みがあるから、円安が一服してくる」と考えるのは、値ごろ感以外、大した根拠がないと思う。

円売り派のポジション決済による円買いは大きな円の切り返しにはつながらない

もちろん、海外投機筋の円売りポジションの積み上げが過大であれば、それもまた問題が生じる。

同じ順張り派として、猫も杓子も円を売っているから、円安の進行スピードが抑えられる可能性がある。儲けが出れば利益を確定したいというニーズが高まり、ポジション決済による円買いが生じ、円の一方通行を制限してくるわけだ。

ただし、円売り筋があくまで利益確定に走るという想定なら、大きな円の切り返しをもたらせないとみる。

円売り筋の狼狽決済、すなわち損切りの続出があれば、円の大幅上昇につながると思うが、そのような局面を現時点では想定しにくい。

日銀スタンスの大幅修正、また日米金利差の拡大傾向が縮小傾向に転換といったファンダメンタルズの急変が前提条件となるだけに、現実的な話として、積極的な円買いの理由が見つからない。

行きすぎた円安懸念云々の高官発言は、円安を阻止するどころか、かえって投機筋の円売り興味を高めかねない。なにしろ、口先ばかりで介入できないことが周知されるからだ。

円高阻止介入と違って、円安阻止介入はかなり難しい。その理由として、「円安阻止介入が米ドルを売らなければならないから、外貨準備を取り崩す必要があって、限界がある」といった話も確かにあるが、筆者からすれば、的を射ていない。

一番重要なのは資金云々ではなく、日銀緩和策との矛盾、その点に尽きる。

円高阻止なら日銀の緩和政策とロジック的に合致するから、日銀として行っても論理的な問題はない。しかし、緩和策を取りながら円安も阻止すること自体、自らの左手が右手を制止するような行為で説明がつかない。

円安阻止をするなら、まず緩和策の見直しを前提としなければならず、現時点でその可能性はゼロに近い。

だから、日銀による介入云々は、将来的にはその可能性を否定できないとしても、目先では戯言でしかない。

円売りに安心感、円安終焉の願望は早く捨てた方が良い

いろいろ言ってきたが、要するに円売りに安心感がある。短期スパンにおいて円安の行きすぎがあったとしても、メインスタンスとしての円売りがなお有効である。

対米ドルのみではなく、円の独歩安が新聞にも取り上げられ、また大分問題視されているからこそ、円安は構造的な流れで、安易な修正はないと悟るべきだ。

ミセス・ワタナベが逆張りを継続するなら、これからも厳しい試練に晒されるのが宿命だ。円安終焉の願望を持っているなら、早く捨てた方が良い。市況はいかに。

11:00執筆

![セントラル短資FX[FXダイレクトプラス]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=CENT50&isq=406&psq=0)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)