急すぎる米ドル全面高進行で、「米ドル高パニック」の様相を呈している

米ドル全面高の進行が急であっただけに、市場関係者の警戒感も高まってきた。米ドル高を阻止するため、プラザ合意の再来があるのではないかと囁かされ、にわかに「米ドル高パニック」の様相を呈している。

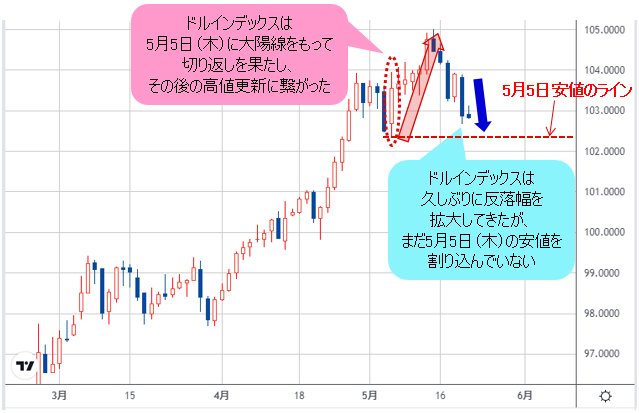

テクニカルの視点からみても、米ドル全体が「買われすぎ」と示唆する節が多い。そのためか、ドルインデックスは昨日(5月19日)久しぶりに反落幅を拡大してきた。

ただし、執筆中の現時点では、まだ5月5日(木)の安値(102.37)を割り込んでいない。同日は大陽線をもって切り返しを果たし、その後の高値更新に繋がったから、目先の参考ポイントとして有効であろう。

(出所:TradingView)

換言すれば、スピード調整が進行しているが、まだまだ微々たる程度にすぎないということだ。

「買われすぎ」でもあまり調整してこないことは、他ならぬ、ブル(上昇)トレンドが強いからだ。

ドルインデックスは一気にコロナショック直後の高値をブレイク、また、コロナショック直後の高値が2016年高値とほぼ同じ水準だったから、ドルインデックスの高値更新自体が新たな上昇余地を示した値動きだとみる。

ドルインデックスは、テクニカル的には中長期スパンで一段と上昇しやすい

テクニカルの視点で言えば、短期スパンにおいて「買われすぎ」があっても、中長期スパンではむしろ一段と上昇としやすい段階に入っている。

将来のどこかで、G7が協力して米ドル高を阻止するための介入を実施する可能性があるとしても、米利上げ周期に入ったばかりであり、これから連続大幅利上げが想定される目下において、その可能性は、ほぼゼロに近いと思う。

何しろ、肝心なところ、米当局の同意なしでは米ドル高の勢いを阻止できないのだ。大幅利上げをこれから実施していく一方、米ドル高を阻止する米当局の姿は想定できない。それは、政策の矛盾を自ら作り出すもので、限りなく現実性がないと言い切れる。

同じ理屈において、現時点で日本当局による円安阻止の市場介入もありえない。金融緩和政策を継続する一方、円売りを阻止しようとしたら、自らの政策を否定してしまうからだ。

まして、米当局の協力なしでは、日本当局の円安介入自体、さらなる円売りを喚起する行為になりかねないから、逆効果しか招かないと思われる。

したがって、市場参加者の警戒心はトレンドの強さの表れで、むしろトレンドが継続し、さらに加速していく可能性が高いと思う。

なにしろ、新プラザ合意にしても、日本当局の介入にしても、そういった推測、あるいは憶測が出ること自体、トレンドがさらに維持され、また加速することが前提となっている。

つまり本当のところは、米ドル高はさらに続き、円安はさらに加速する、といった予想、あるいはコンセンサスが市場に浸透しているからこそ、噂されたというわけだ。

市場参観者の警戒や憶測は、裏を返せばトレンドに対する強力な認定でもある。

米ドル/円の上昇波はどこまで続くのか、その答えは?

さて、マーケットは自己実現性を有する。市場参加者の多くは当局の介入まで米ドル高・円安が進行していくと思うから、メインスタンスとして米ドル買い・円売りを維持していくはずだ。

ゆえに、米ドル/円は多少スピード調整があっても上昇波が牽引され、米ドル/円の「買われすぎ」だからこそ、さらに買われる展開になりやすい。

メイン基調として米ドル/円の上昇が維持されるなら、途中の調整があれば、また、時には調整波の拡大があれば、むしろ押し目買いの好機と見なされる。

では、米ドル/円の上昇波は、どこまで続くのか。そのような質問はおそらく2つ側面を内包する。

1つは、どの水準まで米ドル高・円安が進むか。もう1つは、いつまで続くか、である。

前者に関しては、テクニカル上の視点が重視される。

ここまで書いているうちに、ブルームバーグさんの記事が目に飛び込んできた。ミスター円の異名を取る榊原英資元財務官による米ドル/円相場の予想がその記事の内容だが、「150円まで円が下落するだろう」と榊原さんが語っている。

あくまで中長期スパンであることをまず強調したいが、筆者は榊原さんの見方に概ね賛同、また、どうして150円なのかについても、自分なりに解釈できる。

下記のチャートをご覧いただければ、読者の皆さんもおのずとおわかりいただけるのではないかと思う。さらに、筆者なりの考えでは、150円を超える円安があってもおかしくない。あくまで長期スパンの話だが…。

(出所:TradingView)

要するに、2011年安値からの上昇波は本物で、そこから戦後一貫してきた円高の時代が終焉し、円安時代に転換した。

2011年安値から2015年高値までの上昇幅は約50円だった。

2015年夏から一昨年(2020)年末までの保ち合いは、トライアングル推移パターンを示し、それに対するブレイクが昨年(2021)確認できた。

だからこそ、新たな円安進行波が確認され、2020年年末安値である102.58円から仮に同じ50円程度の上昇幅を達成すれば、150円の大台に乗ることになる。

もっとも、このような計算は、いわゆるN字型計算とされ、どちらかというと、「保守」的な計算となる。

なぜなら、2011年安値から2015年高値までの上昇を第一推進子波と見なした場合、その後、2020年年末まで続くトライアングル型保ちあいが典型的な調整子波となり、2020年年末安値からの上昇が第三推進子波、すなわち、より強い上昇波の性質を有する。

この場合、往々にして第一子波の値幅を超えていくものである。

実際、上のチャートで表示しているように、2011年安値を「ヘッド」、1999年、2004年安値を「複合ショルダー」、同じく2016年や2020年安値を「複合ショルダー」と見なす場合、何となく大型「ヘッド&ショルダーズ・ボトム」(逆三尊)というフォーメーションが見えてくる。

(出所:TradingView)

仮に同フォーメーションが成立する場合、将来170円の大台の打診があっても、相場の内部構造に沿った結果である、と言える。

もちろん、現時点そのようなターゲットを提示すること自体、筆者自身も戸惑う感がある。さらに、いつまで続くかという質問にはもっと答えにくいと思う。また次回にて展開したい。市況はいかに。

14:00執筆

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)