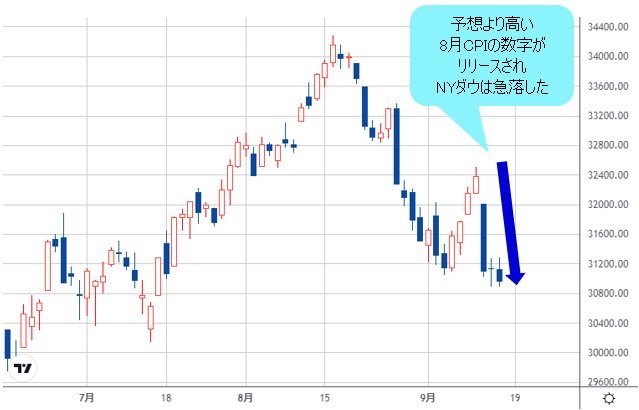

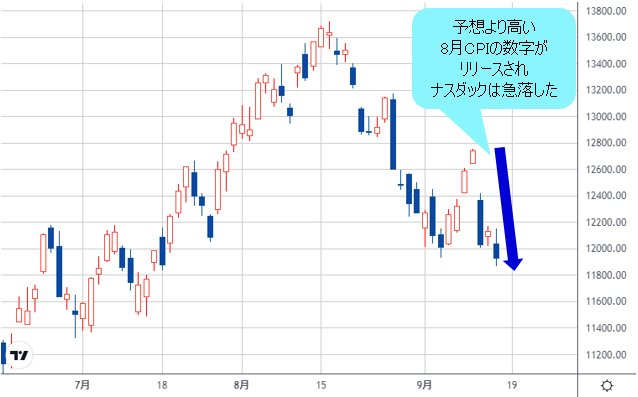

CPIショックで米三大指数はそろって大きく下落、ドルインデックスは大きく切り返した

9月13日(火)に、米CPI(消費者物価指数)ショックがあった。予想より高い8月CPIの数字がリリースされ、ナスダックで5%超の下落幅となったのをはじめ、米三大指数は、そろって大きく下落し、いずれも2年ぶりの下落幅を記録した。

(出所:TradingView)

(出所:TradingView)

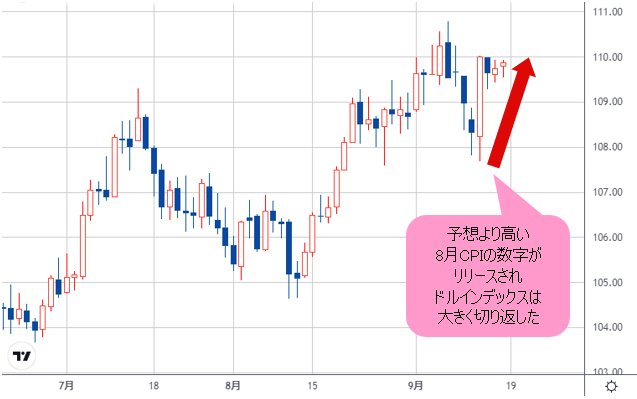

(出所:TradingView)

当然のように、ドルインデックスは再度大きく切り返し、強気基調の継続を示唆している。

(出所:TradingView)

ここまでくると、9月米利上げ幅に関する予測も、さらに過激になっていくのも当然である。1%の利上げがあるといった話が、いろいろなところから飛び出してきたから、油断できないというか、マーケットの緊張感が一気に高まってきた。

しかし、直前まで米株が切り返し、また米ドル全体が売られた経緯から考えて、米CPIがリリースされる直前まで、マーケットは楽観視していたことが推測できる。

「楽観視していたから、意表を突かれて急落した」という株式市場の話自体はわかりやすいが、数字の中身を見ると違和感がある。

なにしろ、予想が8.1%程度だった米CPIが8.3%になったからと言って、大きな違いはない。ここまで過激な反応をしなくてもよいのではないか、と思われる節がある。

言ってみれば、CPIの数字自体より、予想より高かったこと、また前月より0.2%しか低下しなかったことにマーケットは過激に反応していた。

数字自体より、予想や前月に比べて増減するかどうかが、マーケットの焦点であったから、仕方がないという解釈がある。

しかし、よく考えてみると、0.2%程度の差(予想比)で株の大急落をもたらしたこと自体、やはり異常であり、マーケットの反応が行きすぎの可能性が高い。

米6月CPIは9.1%だったので、数字自体は確実に低下してきたのが事実である。低下の度合、厳密に言えば、予想していた低下の度合いより大きくなかったことは事実であったが、その差はわずかなので、本来、過激な反応をもたらすとは考えにくかった。

要するに、事前の楽観論自体が行きすぎであったから、その反動も大きかっただけの話だ。

金融市場は常に先走る傾向が強く、必要以上に楽観視したり、悲観視したりする

もっとも、原油や木材など商品市場の値動きを見ればわかるように、すでにコロナショック前の水準を下回ってきたか、接近してきた。

インフレ傾向が、なお高止まりしていること自体は事実であるものの、商品相場の動向から考えて、早晩、落ち着いてくるのも間違いない。要するにタイムラグがあるから、時間が必要なのだ。

しかし、金融市場は常に先走りする傾向が強いため、必要以上に楽観視したり、悲観視したりする。だから、マーケットの変動率を高める要因となる。

つまるところ、米株などがベア(下落)トレンドへ復帰し、これから2022年年初来安値を更新していく可能性は否定できないものの、目先、その可能性は高くない。

波乱自体も市場心理がもたらした結果と認識すれば、少なくとも理性を保ち、目先の波乱に流されないように注意しておきたい。

ドルインデックスが、早期に高値更新を果たせない場合は要注意

米ドル高に関しても、同じロジックで考えてみたい。米9月1%利上げありを織り込みつつ、2022年年内もさらなる大幅利上げありといった予想を織り込もうとしている為替相場は、当然、米ドル買い優勢となっている。

しかし、当コラム執筆中の現時点では、ドルインデックスは2022年年初来高値を再度、更新していない。これから更新していく可能性はもちろん否定できないが、早期に高値更新を果たせない場合は、要注意だと思う。

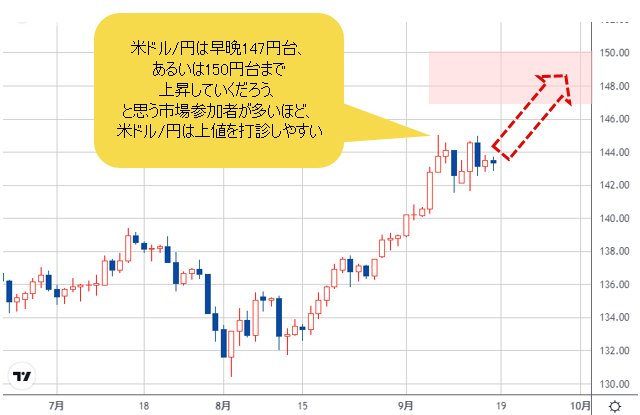

(出所:TradingView)

そもそも、米ドル高自体が「行きすぎ」であることは間違いない。問題は、行きすぎがあるからこそ、逆に安易に修正ができないことであり、しばらく強気変動を保てる可能性が高いので、安易な逆張り(米ドル売り)ができない。

さらに、日本当局は市場介入の必要性を言明しており、米ドル/円の続伸があれば介入してくることは、ほぼ間違いない。しかし、単独介入(現時点で米国と連携できるとは考えられない)は効かないといった思惑の方が強いから、介入があれば、おそらく投機筋の多くが日本当局の逆張り(つまり円売り)を仕掛けてくるだろう。

介入自体がさらなる円売りをもたらす、といった皮肉な結果になりかねないから、実に厄介である。

介入の示唆があっても円が大して反発しなければ、投機筋の多くは逆に円を一層売りたくなる

その上、目先の問題として、より現実的な可能性は、相場の「自己実現性」である。

米ドル/円は早晩147円台、あるいは150円台まで上昇していくだろう、と思う市場参加者が多ければ多いほど、米ドル/円は上値を打診しやすく、また日本当局の介入示唆があったからこそ、介入を誘うように、じわじわと米ドル高・円安が進行することがあり得る。

(出所:TradingView)

当局の姿勢を試すというか、介入の示唆があっても円が大して反発しなければ、投機筋の多くは逆に円を一層売りたくなるので、市場心理の「歪み」を軽視できない。

そうなると、厄介な市況がこれから見られるかもしれない。米ドル全体(ドルインデックス)が続伸する場合、介入の可能性がある円の方が、当局の介入がまだ見られてないうちに受け皿としてさらに売られ、米ドル高のトレンドを再度リードする存在になってもおかしくない。

逆に、米ドル全体(ドルインデックス)が頭打ちとなった場合、円以外の外貨は反騰しやすいが、介入の脅威があったからこそ、円の反騰は比較的に限定的となり、米ドル売りの受け皿として、なかなか役割を果たせないかもしれない。

問題の深層には、やはり単独介入が効かないといったセンチメントのほか、介入の水準に関する憶測があるだろう。

円安を阻止するため、当局はいつ、どのぐらいの規模で介入してくるかは定かではない。145円台で介入してくるだろうとみる市場参加者が多いかもしれないが、147円台、あるいは150円台にならないと介入はないとみる市場参加者も少なくはないだろう。

まだ介入がないか、いつ発動されるかとピリピリする緊張感のなか、円がさらに売られていくことは、むしろ想定されやすい。

何よりも、円売りは米ドル高のみではなく、主要外貨対円の上昇も含まれるから、問題が一層、複雑になる。

ページの都合でクロス円(米ドル以外の通貨と円との通貨ペア)の話を次回に譲るが、結論から申し上げると、主要クロス円は、さらに高値トライしやすい流れになる可能性がある。市況はいかに。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)