米ドル全面高一服!? ユーロ/米ドルチャートで

ユーロ底打ちの可能性を確認!

前回(10月21日)のコラムをもって示唆したように、米ドル全面高の一服を示唆するサインが鮮明になってきた。

【※関連記事はこちら!】

⇒日本の個人投資家による「介入プレー」は明らかな失敗。主要なクロス円の多くがさらなる円安余地を示唆! 主役が変わり、英ポンド/円は190円台へ!?(2022年10月21日、陳満咲杜)

米ドル全体の話ならユーロ/米ドルを見ればわかるので、まずユーロ/米ドルの日足を見てみよう。

ユーロの底打ちがあれば、米ドル全面高の一服が示唆されるから、ユーロの底打ちやその可能性を測る方法を、まず確認したい。

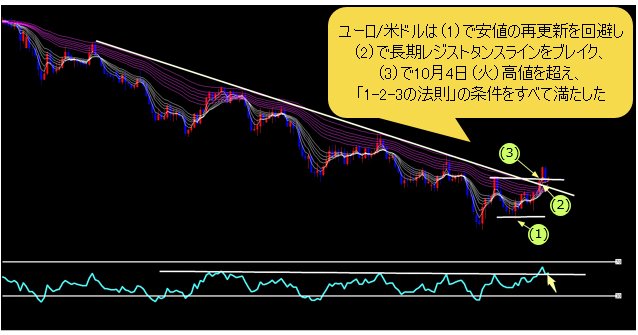

テクニカルの世界では、いろんな指標があるが、個人的には「1-2-3の法則」がもっとも役に立つのではないかと思う。

同法則で測るとすると、まず(1)で表示された安値を確認してもらいたい。それは10月13日(木)の安値で、9月安値(20年ぶりの安値だった)に再度接近していたが、安値の再更新を回避した。

(出所:ゴールデンウェイ・ジャパン)

その後、切り返しを継続し、(2)の矢印が指しているように、長期レジストタンスラインをブレイクした。そして、(3)の矢印が示すように、10月4日(火)高値(安値更新後、最初の切り返しの終点)を超えたので、「1-2-3の法則」の条件をすべて満たし、ユーロ/米ドルの底打ちが確認された。また、ベア(下落)トレンドがこれから反転する可能性を示唆したというわけだ。

(2)のところで、レジスタンスラインのブレイクがあったが、そのレジスタンスラインが長ければ長いほど、ブレイクの可能性が高く、また「1-2-3の法則」に照らした底打ちの可能性が高いとされる。

上のチャートが示しているように、少なくとも今年(2022年)3月高値から同レジスタンスラインが引かれてきたから、ブレイク自体が本物である、という公算が高いと思われる。

ユーロ/米ドルは、しばらく切り返しの構造を強化していくだろう

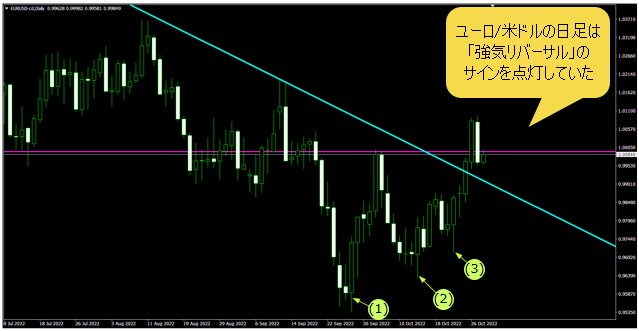

プライスアクションの視点でも、ユーロの底打ちを確認できるサインを確認できる。(1)~(3)の矢印は、安値トライした日足をさしているが、日足におけるサインは揃って「強気リバーサル」のサインであったことがわかる。

(出所:ゴールデンウェイ・ジャパン)

「強気リバーサル」とは、当日ザラ場にていったん安値を更新したにもかかわらず、終値では少なとも前日の高値より高く大引けするローソク足である。このようなローソク足の連続があったからこそ、10月4日(火)高値を一気にブレイクしたから、しばらく切り返しの構造を強化していくだろう。

昨日(10月27日)のような反落は、むしろ押し目買いの好機とみなし、戻りの余地をさらに拡大していくだろう。言ってみれば、米ドル高の一服のみではなく、米ドル全体の調整がこれからも期待できる。

ユーロ/米ドルの内部構造は、米金利の動向に影響を受けるものの、

米金利より早期に底打ちの可能性を示していた

米長期金利(米10年物国債利回り)の動向を照らし合わせてみれば、相場の内部構造が一段と鮮明になってくる。

直近の米10年物国債利回りの高値(4.338%)が10月21日(金)に形成され、また同利回りの反落(10月27日にいったん3.898%へ下落)が米ドル高一服の根拠としてよく説明されている。

しかし、ユーロ/米ドルの最近の最安値は9月28日(水)に記録され、2番目の安値は10月13日(木)に形成、10月21日(金)までくると、すでに3番目の安値となっている。

(出所:TradingView)

要するに、ユーロ/米ドルの内部構造は、米金利の動向に影響を受けるものの、米金利より早期に底打ちの可能性を示していたので、より信憑性が高いわけだ。

政府・日銀の2度目の介入は成功した可能性が高いが、それは「タイミング」が良かったから

米ドル/円に関してはいろんな憶測があるが、基本的に以下の2点を押さえたい。

1つは、先週末(10月21日)の政府・日銀の2度目の大規模介入は、9月の介入失敗とは対照的に「成功した」可能性が高いということ。

もう1つは、米長期金利の低下が続くのであれば、同可能性が一段と高まるということだ。

ただし、誤解をしないでほしい。政府・日銀の2度目の介入が仮に成功したとしても、それは介入自体の成功ではなく、「タイミング」が良かっただけの話だ。

なにしろ、前回(10月21日)のコラムをもって指摘したように、152円台はロング筋にとって重要なターゲットであったから、同節目手前にて大規模な介入を行った日銀の判断は、ロング筋の目標達成感と相まって、成功しやすかった。

【※関連記事はこちら!】

⇒日本の個人投資家による「介入プレー」は明らかな失敗。主要なクロス円の多くがさらなる円安余地を示唆! 主役が変わり、英ポンド/円は190円台へ!?(2022年10月21日、陳満咲杜)

その上、米長期金利の頭打ち、また反落の勢いに乗った介入だったから、一層効いたに違いない。

これから米長期金利の急上昇がない限り、しばらく米ドル/円の高値更新もなかろう。

反面、下のチャートが示しているように、1回目の介入、すなわち9月22日(木)の大陰線の存在感がなお大きい。

(出所:ゴールデンウェイ・ジャパン)

その後、高値更新を果たし、また政府・日銀2度目の大規模介入で再度大陰線を形成。目先まで反落してきたが、9月22日(木)大陰線が示した役割(一転してサポートゾーンを提供)を、たちまち否定できるとは考えにくいから、米ドル/円はしばらく高値圏での保ち合いにとどまるだろう。

143円台前半~145円台前半のサポートゾーンを完全に割らない限り、

ユーロ/円の下値余地は限定的

ゆえに、クロス円(米ドル以外の通貨と円との通貨ペア)としてのユーロ/円は上値余地を拡大するだろう。9月22日(木)、政府・日銀の介入があって大きく波乱したものの、大陰線をもって、かえってサポートゾーンを再度確認、また10月24日(月)の「スパイクロー」風大陽線をもって、同サポートゾーンが再度強化されたというわけだ。

(出所:ゴールデンウェイ・ジャパン)

9月高値や10月4日(火)高値の水準に照らして考えると、143円台前半~145円台前半のサポートゾーンを完全に割らない限り、ユーロの下値余地が限定され、昨日(10月27日)のような反落があれば、むしろ押し目買いの好機とみなせる。

詰まるところ、一番大きなロジックは以下のとおりである。

米ドル全面高の一服、または米ドル全面高に対する修正があれば、ユーロや英ポンド、また豪ドルなどの外貨が円より買われるから、主要クロス円は一段と上昇余地を拡大する。

同ロジックの検証は、これからも続けたい。市況はいかに。

14:30執筆

![JFX[MATRIX TRADER]](/mwimgs/1/1/-/img_11ea8f72aab2277adcba51f3c2307d8210084.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)