FOMC通過後、市場は株安・米ドル高に

FOMC(米連邦公開市場委員会)通過で、相場はまた波乱に見舞われた。株安に米ドル高が加わり、リスクオフの雰囲気が再び濃厚になってきた。

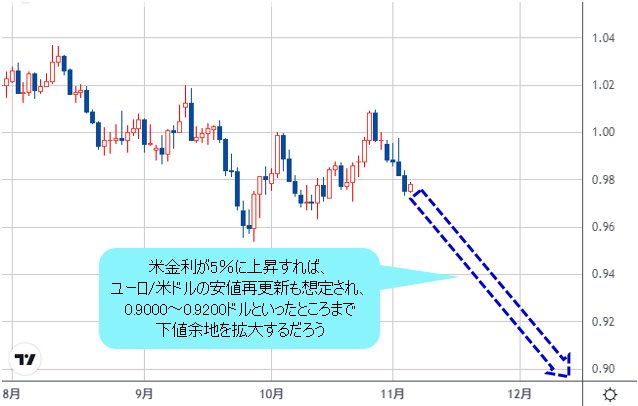

(出所:TradingView)

(出所:TradingView)

FOMC声明文自体はハト派とされ、一時、株高と米ドル安をもたらしたが、その後、FRB(米連邦準備制度理事会)議長の発言がタカ派だったため、市況は反転した。

米利上げの到達点は、市場関係者の想定より高くなるようで、米金利の5%超えが市場センチメントとして織り込まれ始めた模様だ。

5%への米金利上昇があれば、米ドル/円は高値を再更新し、155円の大台乗せが想定され、場合によっては160円の大台の打診も可能であろう。

(出所:TradingView)

また、ユーロ/米ドルの安値再更新も想定され、0.9000~0.9200ドルといったところまで下値余地を拡大するだろう。米ドル高の一段「行きすぎ」があってもおかしくない情勢だ。

(出所:TradingView)

しかし、これはあくまで現時点のマーケットの想定やセンチメントであり、FRB議長の発言も現時点までの情勢を受けた判断である。これからの経済状況次第で、大きく変わる可能性もあるのだ。言ってみれば、FRB自体も含め、5%以上の利上げの有無は誰も確信が持てないから、状況は流動的であることを強調しておきたい。

マーケットの心は秋の空、早ければ今晩(11月4日)の米雇用統計次第でも再度変わるわけで、来年(2023年)の見通しはこれからの経済データに試される。

もっとも、来月(12月)の利上げは、今年(2022年)最後の利上げとして0.75%ではなく、0.5%に留まることがほぼ織り込まれているから、利上げペースの鈍化自体は有力視される。

10月の米株の反騰は、ショート筋が踏み上げられた結果

となると、相場のことは、やはり相場に聞くしかない。

米株に関しては、FOMC通過後、大きく反落してきたが、NYダウでみれば、10月の上昇幅が大きかったので、昨日(11月3日)までの反落幅自体は、まだまだ限定的であった。

(出所:TradingView)

何しろ、10月のNYダウの上昇率は14%にも達し、月間上昇率としては46年9カ月ぶりの高さを誇った。米株の弱気変動を期待していた投機筋に打撃を与えたに違いない。

というのは、9月まで米株の下落が激しく、10月になってからも弱気ムードが支配的だった。ゆえに、市場における米株ショートポジションは史上最高規模まで積み上げられていた。米株の反騰自体が、ショート筋が踏み上げられた結果と受け止める。

米株のアノマリーが有効なら、米ドル全体の反落が推測される

米株のアノマリーで言えば、統計上9月のパフォーマンスがもっとも悪いが、10月に入ってから改善され、ハロウィン通過後に大きく上昇する傾向(ハロウィン効果)がある。

その分、11月、12月において米株は上昇しやすく、また上昇の勢いが翌年1月まで続くとされる。

そのような統計上のデータがあっても、市場関係者の多くが悲観的になり、また米株のショートポジションをこれだけ仕掛けていたのは、米利上げ見通しに左右され、どうしても楽観的になれなかったほかあるまい。

しかし、結果的に10月になってから、米株をロングした方が良い成績を収めており、米株のアノマリーが効いていると言える。

その上、今年(2022年)は米中間選挙年でもある。中間選挙年年末まで米株のパフォーマンスが、統計上、総じて良かったことから考えて、目下、米金利見通しに悲観する市場センチメントは、再度、どこかで改善されるかもしれない。

ただし、その改善は事前ではなくあくまで事後的になりやすいから、多くの市場参加者がこれから米株を買うから米株が上がっていくのではなく、米株は下がらずに上がっていくから、ショート筋が再度踏み上げられ、その結果として米株のさらなる上昇、といった市況が推測される。

現在、市場のセンチメントは、恐らく9月末前後と同じである。米利上げ継続の見通しが圧倒的に多いなか、仮に積極的に米株を売らなくても、ヘッジするために先物やオプションなどデリバティブを通じて米株のショートポジションを持ちたい向きが多いと思う。

FRBが来年(2023年)も利上げを継続し、また米金利を5%以上に持っていくなら、どうしても米株の下値余地を警戒せざるを得ないから、米株アノマリーの示唆を信じ切れないのもわかりやすい考えだと思う。

相場は理外の理、弱気筋が多ければ多いほど、相場自体の底割れがなければ、実は強気筋にとって大きなチャンスと映る。

そのあたりの理屈は米株と為替に共通なので、米株の話はそのまま為替マーケットに通用する。

言ってみれば、基本的に米株安と米ドル全面高がセットとなる値動きになっているから、仮に米株アノマリーが効いてくるなら、米ドル全体の反落も推測される。本日は米株の話が長かったが、つまるところ、この関連性を指摘しておきたい。

仮に米株アノマリーが今年(2022年)も通用するなら、米ドル/円の高値再更新が2022年年内に見られるのも難しくなるだろう。

そして、ユーロ/米ドルの底割れ回避があれば、ユーロの切り返しが、弱くても継続される。

「米政策金利の上昇とともに米ドル全面高の継続」といった予測が王道と言えば王道であるが、落とし穴があるとすれば、それは市場の予想やセンチメントが常に変化していること、また米株との連動性や米株アノマリーの示唆にあるのではないかと思う。

円最弱は変わらず、日銀介入の脅威があっても米ドル買いの受け皿として売られるだろう

ちなみに、米ドル全体の状況はともあれ、円の主要外貨における最弱の位置づけは当面変わらないだろう。

米ドル全体の一段高があれば、日銀介入の脅威があっても円は米ドル買いの受け皿として売られるだろう。反面、米ドル全体の反落があれば、円はユーロや英ポンドなどの外貨より買われにくいから、結果的に円高の余地は限定される。

ゆえに、途中の調整として一時値幅の拡大があっても、主要クロス円の多くは強気内部構造を維持できるとみる。また、時間がかかっても高値を再更新でき、上値余地を拡大するだろう。

このあたりの検討はまた次回、市況はいかに。

14:00執筆

![ヒロセ通商[LION FX]](https://zaifx.ismcdn.jp/mwimgs/c/f/-/img_cf441770d8ee58a063c99fd812f7fc7a76045.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)