「日銀叩き」が流行のトレードアイデアに!?

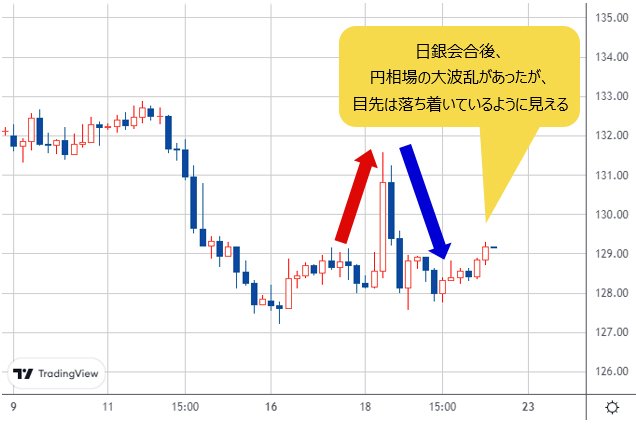

今週(1月16日~)は18日の(水)日銀会合後、円相場の大波乱があったが、目先は落ち着いているように見える。

米ドル/円 4時間足

(出所:TradingView)

(出所:TradingView)

しかし、市場関係者の多くは緊張感を緩めない。なにしろ、海外投機筋を中心に、「日銀叩き」が流行のトレードアイデアになっている模様で、再度、大規模な日本国債売りや円買いなどを仕掛けてきてもおかしくない。

日銀が早晩YCC(イールドカーブコントロール)政策を放棄せざるを得ないとみる投機筋の多くは、日本国債売りを仕掛け、日銀を直接相手として戦っている。

というのも、YCC政策は長期金利に目標を設定し、その目標を達成するために必要なだけ国債を売買することなので、理論上、中央銀行としての日銀が必要であれば、いくらでも国債を売買できる。よって、日銀の目標からはみだすことはないはずだった。

しかし、昨年(2022年)12月20日(火)に、日銀は長期金利の変動レンジ(許容範囲)を拡大し、その上限を0.5%と設定したばかりだが、10年国債利回りが2023年の年明けから早くも同上限を突破。2023年に入ってからは、たびたび0.5%を上回っている。

それは投機筋による大規模国債売りがもたらした結果であり、またその結果を見て、日銀は早期に政策を修正し、YCCを撤回するのではないか、といった思惑を一段と深めた。

当然のように、ウォール街はそのチャンスを逃さなかった。

日銀会合前に散々あおり、YCC撤回ばかりか、たちまち利上げするだろうといったデマに近いうわさを示し、「日銀叩き」に躍起になっていた。

当然のように、こういったあおりに乗せられた形の投機ポジション(国債売り、株売りや円買いなど)が積み上げられ、日銀会合後、みごとに一掃された。

言うまでもないが、日銀は今回まったく政策修正をしなかったので、投機筋がいったん踏み上げられたわけだ。

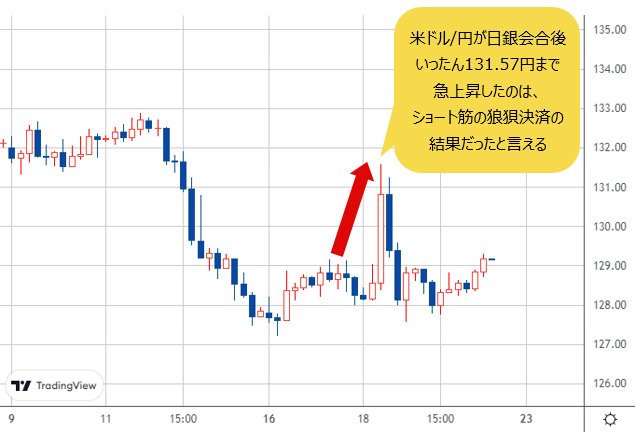

米ドル/円の値動きをみるとわかるように、日銀会合待ちの128円台前半から日銀会合後、いったん131.57円まで急上昇したのは、ショート筋の狼狽決済の結果だったと言える。

(出所:TradingView)

ここまでは筆者の想定どおりだったが、その後の展開は筆者にとって想定外であった。

米ドル/円は急反発後に急落、その理由とは?

なにしろ、前回のコラムでも強調したように、筆者は米ドル全体の売られすぎを主張、またウォール街のあおりを完全にデマとみなしていた。

【※関連記事はこちら!】

⇒米ドル売りは行きすぎ! だからこそ米ドル/円を含む米ドル全体の切り返しを想定しておきたい。米CPI発表後の下落は短期的にクライマックスの可能性も(2023年1月13日、陳満咲杜)

結果はそのとおりだったので、米ドル/円の急反発を底打ちの一環として見ていたし、もちろん、これからも米ドルの切り返しが継続されると思っていた。

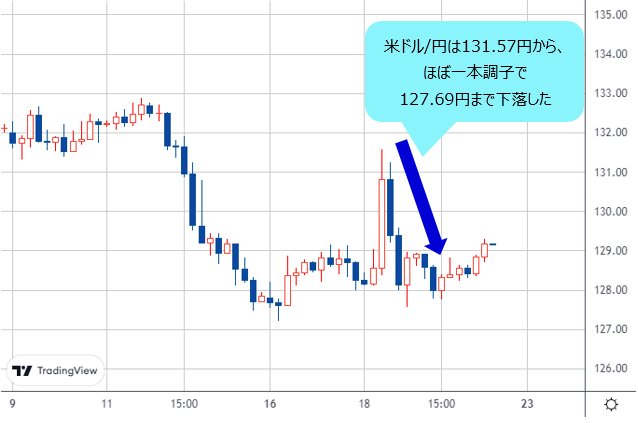

しかし、筆者の想定はみごとに裏切られた。その後131.57円から急落し、ほぼ一本調子で127.69円まで下落。円の立場からみると、文字どおりにV字上昇を果たしたわけだ。

要するに、海外を中心に、投機筋の多くが執拗に「日銀叩き」を行い、日銀は早晩負けると見込んでいるということだ。

中央銀行を相手に戦うこと自体、本来ご法度であるが、前述のように、10年国債利回りの「はみだし」があり、日銀の権威が傷付けられたわけで、これが投機筋の自信を増大させた側面が大きいと思う。

さらに言えば、そもそも日銀緩和政策自体が「間違い」とみる内外の「有識者」は多い。YCC政策を最初から否定するセンセイたちの多くは、日銀の失敗を待っていたように、投機筋の動きを応援する気炎を上げたほどだ。

あまりマクロ的なことを言っても仕方がないが、机上の空論を繰り返す彼らは、インフレ環境になってきたからYCC不要論を持ち出しているが、インフレ環境の実現自体、YCCを含め日銀長年の努力(量的緩和)の結果であることを忘れたようだ。

日本の長期金利の大幅上昇というシナリオは、少なくとも

目先では現実的ではない

さて、これからはどうなるか。結論から申し上げると、少なくとも黒田日銀総裁の任期中は、日銀政策が維持される可能性が高く、2022年12月20日(火)のような「緩和修正ショック」があっても、目先では大きな変化が出にくいのではないかと思う。

根強い「日銀叩き」が継続されると思うが、たちまち成果を得られるとは思わない。根本的なところは、やはり長期国債に対する需要がなくならないことに尽きる。

本日(1月20日)の日経新聞さんの記事にもあったように、日銀は金融機関に低利融資で国債購入を促し、いわゆる「異次元」の公的管理を強めている。

その政策自体に関する見方はともかく、日銀は投機筋の攻撃にひるまず、緩和政策を維持していく姿勢がはっきり読み取れる。ゆえに、目先10年国債利回りは0.4%の節目前後に低下し、日銀の許容範囲内に収まっている。

言ってみれば、いろいろ思惑があるものの、日本の長期金利の大幅上昇というシナリオは、少なくとも目先では現実的ではない。

実際、日本はインフレ環境に入りつつあるとはいえ、金融機関が国債を買わずに安全な資産運用ができる環境になっていない。

前述のように、日銀の支援もあって、国債を買わない選択はないから、長期国債の需要は引き続き堅調であるはずで、一時の「はみだし」があっても、日本長期金利の継続的な大幅上昇はあり得ない。

日銀崩壊とか言うのは自由だが、中央銀行を相手に戦うなら、失敗してしまうことを覚悟すべきだ。中央銀行が簡単に崩壊するものなら、この世はとっくに崩壊している。

したがって、日米金利差で見ると米ドル/円の売られすぎ自体は変わらない。投機筋の円買いがあっても、日銀の長期金利と同様、上昇余地が限られるから、日銀崩壊といったばかげた理由でポジションを持つべきではない。

米ドル全体の話も同様であるが、違う視点を必要なので、詳細はまた次回。市況はいかに。

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)