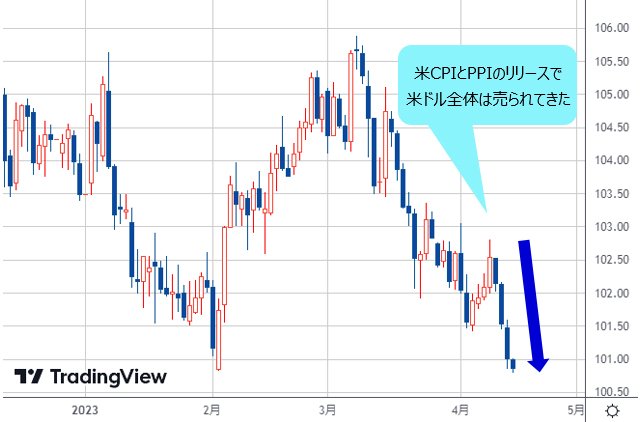

米CPIとPPIのリリースを受けて米ドル全体は売られてきた

米CPI(消費者物価指数)とPPI(生産者物価指数)のリリースで米ドル全体は売られてきた。当然のように、インフレ懸念の後退で米利上げ最終局面といった思惑が再燃したところだが、市場センチメントは常に変わるものなので、今さらサプライズはない。

(出所:TradingView)

それでも、ドルインデックスの安値更新には、やや違和感がある。なにしろ、米利上げ見通しがどうであれ、今週(2023年4月10日~)に入ってから、米10年物国債利回りや2年物国債利回りは安値圏での推移には留まっているものの、安値を更新していない。

(出所:TradingView)

よって、米ドル売りの一段加速はあっても、下値余地が大きく拡大するかというと、やはりそうではないと思う。

英ポンド/米ドルの高値更新に続き、ユーロ/米ドルも高値更新してきた。

(出所:TradingView)

(出所:TradingView)

現在、EU(欧州連合)の代表格である独10年物国債利回りと、米10年物国債利回りの差が縮小しているところが、ユーロ買いの理由とされる。

しかし、執筆中の現時点で、米10年物国債利回りは3.44%程度、独同利回りは2.37%程度なので、絶対水準はなお米優勢である。

(出所:TradingView)

しかし、どうやら市場は両者の差の縮小がこれからも続く、すなわち、米金利の下落余地やEU金利の上昇余地があると見ているようで、足元のユーロ買いにつながっている模様だ。

しばらくユーロの上値模索が続く!ユーロ/円の上値を追うのが無難

このような見方が正しければ、しばらくユーロの上値模索が続きそうだ。反面、米金利の安値更新が今週(4月10日~)にて確認されていないことを重視すれば、むやみに米ドルの下値を追うべきではないと思う。

いずれにせよ、一番無難なスタンスは、ユーロ/米ドルの高値を追わない代わりにユーロ/円の上値を追うことだろう。

(出所:TradingView)

前回の本コラムでも指摘したように、主要クロス円(米ドル以外の通貨と円との通貨ペア)は上放れの可能性が大きかった。ユーロ/円はその代表的な存在で、すでに上放れを果たし、また上値追いと言えば、むしろこれからだと思う。

【※関連記事はこちら!】

⇒米ドル/円の下落の理由は「米ドル安」、リスクオフの円高ではない! ユーロ/円は構造上の強さを示唆、将来的にはさらなる円売りの加速も想定できる状況か(2023年4月7日、陳満咲杜)

米ドル/円の下げ渋りがクロス円上昇加速の土台に

一番重要な視点はやはり、米ドル/円の下げ渋りだ。確かに米指標に反応した形で一昨日(4月12日)から反落してきたが、執筆中の現時点では4月10日(月)の安値を下回っておらず、すなわち同日の大陽線を否定していない。

(出所:TradingView)

ドルインデックスの安値更新が、2022年4月以来の水準を打診していること対して、米ドル/円はこの程度の反落しか示していないから、その「ダイバージェンス」がクロス円の上昇を加速させる土台となる。

主要クロス円の上昇は往々にしてリスクオン相場の前兆に

より大きなロジックとして、筆者が繰り返し指摘してきたように、まず、現在はいわゆる「金融危機」が発生する状況ではなく、本格的なリスクオフの市況ではないということが挙げられる。

次に、仮にリスクオフがあっても、もはや円は選好される対象ではないから、リスクオフの円高云々はもう昔話であり、円より米ドルの方が、よほど買われやすいということが挙げられる。

逆に言えば、今の市況はリスクオンと解釈できる。欧米株は堅調に推移し、株の神様こと、バフェット氏の来日もあって日本株が注目されている。1年以上続いた大型保ちあいが打破され、すでに上放れしているところではないかとみる。

そうなると、クロス円の上放れにも納得できるだろう。なにしろ、主要クロス円の上昇は往々にしてリスクオン相場の前兆となるから、今回も然りだと思う。

この見方が正しければ、日本株の上昇は比較的に鮮明になってこよう。なにしろ、大分、保ちあいの期間が長かったから、いったん上放れに成功した場合は比較的に長く、また大きく上昇するから、個人的にはロングポジションを安易に決済しないことが大事だと思う。

同じ理屈で言えば、主要クロス円もそうだ。せっかくロングポジションを持ち、またユーロ/円、英ポンド/円あたりはせっかく上放れしてきたから、ロング筋は性急な利益確定をすべきではないと思う。

(出所:TradingView)

(出所:TradingView)

そればかりか、買い増しを考えるべきではないかと思う。なぜなら、日経株価と同様、ユーロ/円や英ポンド/円あたりは安値圏での保ちあいの期間が長かったからだ。

保ち合いの期間が長かっただけではなく、高値に辿り着くまで紆余曲折があった。言ってみれば、試練が多かった分、上昇トレンドの鮮明化や上昇モメンタムの加速はむしろこれからだと思う。

主要クロス円の上昇加速があれば、米ドル/円の底割れもないだろう

主要クロス円の上昇加速があれば、米ドル/円の底割れもなかろう。確かに、ユーロや英ポンドの米ドルに対する一段上昇、また上昇加速があるかもしれないが、米ドル/円の下落加速があれば、ユーロ/円や英ポンド/円の上値指向を大きく損なうだろう。

米ドル/円の底割れ回避が主要クロス円上昇の前提条件であるだけに、目先、米ドル/円に弱気なスタンスをとるのも適切ではないと思う。

さらに、主要クロス円の大幅続伸があれば、これこそ円売りの加速になりかねない。金融不安、インフレ懸念や米ドル離れ云々が叫ばれるなか、ユーロ/米ドルの上昇が米ドル/円の上昇を伴う可能性は、十分あるかと思う。この分、金の上昇に警戒するスタンスを取りたい。

なぜなら、金融不安もインフレ懸念もすでにピークアウトしており、さらに米ドル離れなどはありえない話なので、金の上昇は大分、行きすぎだと思う。

株の上昇が示しているように、リスクオンの市況になれば、株と金の両方が買われる市況は不可能ではないとしても、普通ではなかろう。また長く続かないと思う。

米ドル離れの主張も今始まったものではない。しかし、米ドル離れの試みは、今まで成功した前例がなく、たとえ中国でも成功しないとみる。

マクロ的な視点でいろいろ検証できるが、ここでは一番手堅い理由を挙げておきたい。要するに中国人民の大半が人民元を信用していないから、他国が人民元を本気で信用してくれると、中国人自身が信じてない。このあたりの話はまた次回、市況はいかに。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)