米長期金利と米ドルが、ともに上昇! ただし、どんな事情があれ、米ドル買い一辺倒にはなれない

米10年物国債利回り(米長期金利)は、いったん昨年(2022年)高値を更新した。

(出所:TradingView)

米利上げ周期の終盤において、逆に米ドル高がもたらされていることは、正に「相場の理は理外の理」の証左と言えるだろう。

ジャクソンホール云々で、また市場参加者たちの思惑が噴出し、パウエルFRB(米連邦準備制度理事会)議長がタカ派の論調を繰り返すのではないかとささやかれている模様だ。

当然のように、米ドル買いが活発になり、また、チャイナ・リスクに絡む、いわゆる「質への逃避」も観察され、米ドル買いの勢いが一段と高まっている。

執筆中の現時点で、ドルインデックスは104.20を超え、2023年6月高値に接近しているから、5月末の104.61の打診やブレイクがあってもおかしくなかろう。

(出所:TradingView)

ただし、米ドルのオーバーボート自体が米ドル高継続の根拠にはなれないから、米ドル高自体が終盤に差し掛かっている、という判断は不変だ。

米インフレ事情がどうであれ、米利上げ周期が終盤に差し掛かっていることは不変。パウエル議長の発言がどうであれ、タカ派基調の思惑が大分織り込まれている状態は不変。中国の事情がどうであれ、米ドル買い一辺倒になれないことは不変、と強調しておきたい。

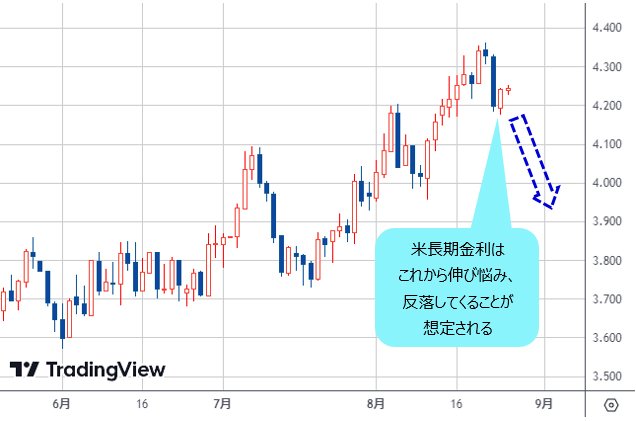

米長期金利の急騰は一時的。これから伸び悩み、反落してくるだろう

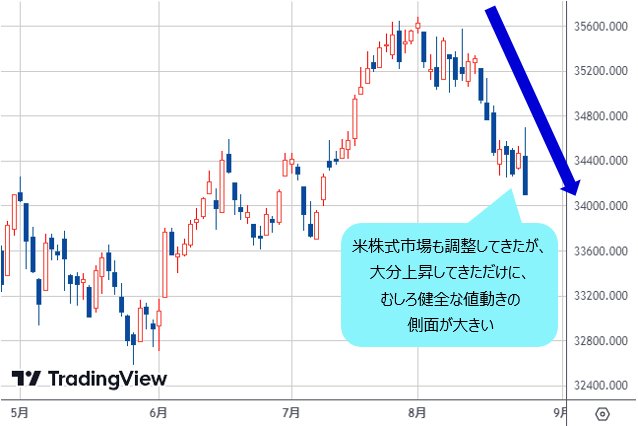

米10年物国債利回りが去年(2022年)高値をいったん更新したわけなので、米株式市場も調整してきたが、大分、上昇してきただけに、むしろ健全な値動きの側面が大きい。

(出所:TradingView)

さらに、前回(8月18日)のコラムでも指摘したように、昨年(2022年)10月21日(金)、米10年物国債利回りが高値を記録していたが、為替市場と同様、現時点の水準と比べると、実に示唆に富んでいると思う。

【※関連記事はこちら!】

⇒米ドル/円はすでに頭打ち、もしくはこれから頭打ちを果たすとの見方に変更ないが、急落もなさそう。結果、ユーロ/円や英ポンド/円の堅調な推移が続くとみる!(2023年8月18日、陳満咲杜)

まずドルインデックスだが、昨年(2022年)10月21日(金)の終値が111.98だったから、目先の水準(104.20で計算)は、それより778ポイントも下にある。

(出所:TradingView)

日経平均は逆に17%超高い水準にあり、S&P500は約16.6%も高いレベルにある。そうなると、明らかにどちらの市況が「間違っている」。そうでないと説明がつかない。

(出所:TradingView)

(出所:TradingView)

仮に米長期金利が継続的に上昇していくなら、日米株式市場はともに大暴落しないといけないだろう。また、平行してドルインデックスの急騰も想定せざるを得ない。

そうでなければ、逆に現在の米長期金利の急騰は一時的で、これから伸び悩み、また反落してくることが想定される。

(出所:TradingView)

では、どちらの可能性が高いかと聞かれれば、理性的なロジックとして後者(すなわち米長期金利の反落)のシナリオを挙げられるだろう。

なぜなら、米長期金利の上昇を正当化するなら、どれぐらい米インフレの状況、また米利上げ周期の延長を想定しているか、と聞きたい。そう簡単には答えられないはずだと思う。

というのも、ドルインデックスが現在のレベルからさらに大幅上昇していくなら、米長期金利が5.6%超まで高くならないと褄辻が合わないからだ。

米FF(フェデラルファンド)金利は現在5.5%(上限)なので、10年物国債利回りの、現金利を超えたレベルまでの上昇があれば、また「不都合な事実」に直面してしまう。

ウォール街が昨年(2022年)後半から逆イールド云々と散々言ってきて、またリッセション云々を株安の根拠として挙げてきただけに、株高になっている現在、さらなる長期金利の上昇が逆イールドの改善をもたらすから、再度株安の根拠としては挙げにくい。

さらに、解釈はどうであれ、昨年(2022年)10月21日(金)のレベルより随分上なので、褄辻が合うような値動きとして、これから株は暴落しなければならない。米ドル高・株安といった典型的なリスクオフの局面が再来し、皮肉にも逆イールドといった状況の改善、あるいは解消が伴うなら、今度こそウォール街の面々が解雇の嵐に直面するだろう。

米ドル/円は、米ドル全体の中で考えると大分、高い位置にある

米ドル/円に至っては、米ドル全体の一環として考える場合は、やはりドルインデックスと違って、大分、高い位置にあることがわかる。

(出所:TradingView)

円は主要外貨のうち、最弱な存在であること、また、人民元安につられた側面も強かったが、それでも限界に差し掛かっていると思う。

この意味では、目先、ドルインデックスは高値を更新しているが、米ドル/円は執筆中の現時点ではまだ8月17日(木)高値を更新しておらず、やや「ダイバージェンス」を示しているのも、サインになる可能性がある。

もっとも弱い存在の円が急落しなくなることが、米ドル全体の切り返しが終盤に入っている、といった思惑につながるなら、まったく筋が通らない話でもなかろう。

いずれにせよ、相場の「行きすぎ」は常であり、だからこそ冷静な対応が常に求められる。今晩(8月25日)のパウエル議長の発言次第で、市況はまた大きく波乱してくると思うが、米ドル高の余地は巷が言うほど高くないことを、再度、強調しておきたい。市況はいかに。

14:50執筆

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)