米ドル/円の150円割れは、米長期金利の上昇一服があったから。反落は当然と見る

執筆中の現時点で、米ドル/円はいったん150円の節目割れを果たした。

前回(11月15日)の本コラムでは、「米ドル/円の上昇は行きすぎ!早ければ本日、遅くとも、来週中には何らかのサインが点灯する可能性が高い!」と指摘させていただいた。

【※関連記事はこちら!】

⇒米ドル/円の上昇は行きすぎ!早ければ本日、遅くとも来週中には何らかのサインが点灯する可能性が高い!今年と2016年では「トランプラリー」の状況は異なる(11月15日、 陳満咲杜)

そして実際に、11月15日(金)当日に米ドル/円は2024年7月23日(火)以来の高値をいったん更新し、156.74円をトライしてから反転して足元まで反落を継続させてきたので、正解であった。

(出所:TradingView)

為替は米ドルしだい、米ドルは米金利しだいである。実際、米10年物国債利回りも11月15日(金)にて戻り高値の4.505%を記録してから反落し、11月27日(水)にはいったん4.227%まで低下してきた。

(出所:TradingView)

連動した米ドルの反落(円の切り返し)は、むしろ当然の成り行きだと思う。米長期金利の上昇一服を予想できたからこそ、米ドル/円の反落を予想していたので、言ってみれば、予想が当たったとはいえ大したことではない。

ドルインデックスと米ドル/円に見られる乖離に注目! 米ドル/円は、これから下落基調を高めていく可能性が高い

そもそも兆しがはっきりあったから、米ドル全体の行きすぎが予測しやすかった。そのあたりの話は、本コラムが繰り返し指摘してきたので、ここでは重複しないが、最近のサインとしてドルインデックスと米ドル/円の「乖離」を取り上げないといけない。

【※関連記事はこちら!】

⇒米ドル/円の上昇は行きすぎ!早ければ本日、遅くとも来週中には何らかのサインが点灯する可能性が高い!今年と2016年では「トランプラリー」の状況は異なる(11月15日、 陳満咲杜)

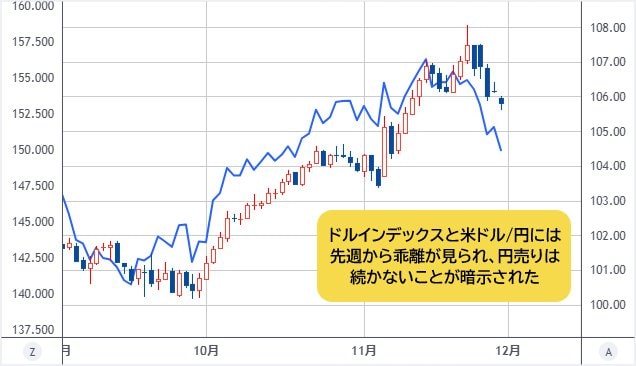

9月安値を起点とした米ドルの上昇変動は、ドルインデックスと米ドル/円が連動していたが、先週(11月18日~)から「乖離」が見られた。

ドルインデックスは11月22日(金)の108.07まで上昇していたが、米ドル/円は11月20日(水)高値の155.88円さえ更新できなかった上、11月22日(金)に155円の節目の上さえ維持できなかった。米ドル買いの受け皿は、ユーロなどの外貨となった分、円売りが続かないことが暗示された。

(出所:TradingView)

ゆえに、本日いったん150円の節目割れがあっても、その延長線上にあることは明らかであり、ここからの切り返しがあっても、もう基本的には強い基調への逆戻りはないだろう。

なにしろ、ドルインデックスは108の節目の打診自体が米長期金利と乖離した値動きだったので、米長期金利がガンガン上昇しない限り、ドルインデックスの上昇はすでに終わった可能性が大きい。そしてドルインデックスより先行して反落してきた米ドル/円も、これから下落基調を強めていく可能性が大きい。

ユーロ/米ドルの堅調さがユーロの下落が行きすぎだったことを暗示。悪い材料が出ても下げられなくなっている…

ドルインデックスの話では、米ドル/円よりユーロ/米ドルのほうがより適切なので、ユーロを見ればよりわかりやすいかもしれない。

独景気後退懸念に仏国債急落など、マイナス材料の多いユーロは、今週(11月25日~)に入って以来むしろ堅調に推移しており、ユーロの下落が行きすぎであったことを暗示しているかと思う。

(出所:TradingView)

言ってみれば、先々週(11月11日~)まででユーロの急落はすでに限界に差し掛かっていたから、悪い材料が出ても下げられなくなったわけだ。

裏を返せば、米ドル全体の急騰がすでに大分行きすぎだったから、これから好材料に反応しにくくなる公算が高い。

その分、今まで無視された材料が重視されるだろう。2024年年内米利下げ継続の可能性がまた論議され、日銀が12月にまた利上げするのでは、といった思惑の浮上が、本日(11月29日)の米ドル/円の150円割れをもたらしたとみる。

米ドルはこれからマイナスの材料に、より敏感に反応しやすい時期に入るだろう

結局トレンドしだいである。米ドル高の時は、日米金利差云々で米ドル買いの材料として解釈されやすいが、米ドル反落の場合、今度は金利差自体ではなく、金融政策の相違云々が語られる。

いつもどおりなので、今さら驚くことではない。強調したいのは、これから米ドルは、マイナスの材料により敏感に反応しやすい時期になる可能性が大きい、ということだ。

したがって、急速に浮上してきた2024年年内の米再度利下げの観測は、その正誤自体がもはや問題ではなくなる。

米ドル全体が買われすぎだったので、調整のニーズが多い中、こういった思惑が米ドルのロングポジションを圧縮していく口実となるわけだ。

そして、連鎖的な反応があってもおかしくない。すなわち、米ドルが反落すればするほど、米12月利上げの思惑が膨らみやすく、また、同思惑の膨らみで米ドルのロング筋がさらにポジション削りに動き、さらに米ドルの反落を加速する、いった具合だ。

2024年~2025年の年末年始において、円は米ドル反落の受け皿として役割を発揮するか

注意していただきたいのは、ユーロなどの外貨も利下げのサイクルにあり、円の利上げ周期と逆行しているので、これから円の戻りの加速をユーロ/円などクロス円(米ドル以外の通貨と円との通貨ペア)が主導する可能性が大きい。

言ってみれば、ユーロ/米ドルは仮に下げ止まりがあっても、目先は対米ドルの大幅切り返しを想定しにくいから、ユーロ/円は一段と安値をトライする可能性が大きい。

(出所:TradingView)

つまり、2024年~2025年の年末年始において、円は米ドル反落の受け皿として役割を発揮する可能性がある。ユーロや英ポンドなど諸外貨が各々の事情で鈍い値動きを見せるなら、利上げ周期入りの円が選ばれやすいかもしれない。そのあたりを興味深くフォローしていきたい。

円は2024年年内に再度利上げがなくても、利上げ周期に入っている以上、早晩利上げするので買われていく可能性大

とはいえ、米ドル/円がいち早く反落してきた分、逆に言えば2024年年内の日銀の再度利上げの可能性はむしろ低下してきたと言える。

なにしろ、公の場では言えないが、円安が続く場合、日銀はどうしても対応しなければならないから、継続して利上げする公算が高い。今、反落してきた市況を考えると、日銀関係者も少しほっとしているのではないかと思う。

しかし、2024年年内に再度利上げがない場合、かえって2025年1月利上げの観測が高まるだろう。利上げ周期に入っている以上、早晩、再度利上げしていくから円が買われていく節がある。

仮に2024年年内の値動きが限定的でも、2025年はクロス円を含め、円のパフォーマンスが目立つ可能性がある。市況はいかに。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)