2024年後半の米ドルの急騰は、多くの市場関係者にとって

サプライズだったはず

今年(2024年)最後の寄稿なので、「独断と偏見」で見通しを述べておきたい。あくまで個人的な見通しであり、またバイアスがかかっていない個人はいないから、「独断と偏見」という前振りが筆者のみではなく、あらゆる方の見通しに適用されると言っても過言ではないと思う。

まず、言っておきたいのは、結果的に今年(2024年)は米ドル一強の市況が鮮明だった。一方、米ドルが強かったものの、それは主に10月に入ってからなので、むしろ9月末までは米ドル全体が弱かった。換言すれば、激動の市況だったが、米ドルの急騰は多くの市場関係者にとってサプライズであったはずだ。

(出所:TradingView)

今でこそ、皆さんは得意気に「トランプ・トレード」やら、「円安は本物」などと言うが、つい3カ月前には専門家でも大半が米ドルの続落を心配していたほどだった。

言ってみれば、米ドル高がいかにも既定路線であるかのようにおっしゃる方々は、市況次第でまたシナリオをドテンしてくる可能性が大きいから、額面どおりに受け取らないほうがよさそうだ。

「米ドルの急騰は正常でなかった」し、「正常でない市況は長く続かない」というのが2025年の相場を読むヒント

皮肉屋か、と思われても仕方がないが、「そもそも米ドルの急騰が正常ではなかった」ことが筆者の言いたいことであり、また「正常ではない市況は長く続かない」ことを強調したいのが真意である。この2つのポイントには、来年(2025年)の相場を読むヒントが隠されているとも思う。

まず、「トランプ・トレード」云々はあくまで表面上の捉え方で、「為替は米ドル次第、そして米ドルは米長期金利次第」が本質的な視点だと改めて認識してもらいたい。

米10年物国債利回り(長期金利)は、昨日(12月26日)いったん4.641%まで急騰したわけで、米ドル/円の158円の節目打診自体も「かわいいもの」と思われるほど、当然のなりゆきであった。

(出所:TradingView)

(出所:TradingView)

同利回りは、9月にいったん3.6%を割り込むほど低下していた。わずか3カ月ほどでここまで急騰してきただけではなく、米利下げ周期における急騰なので、大きなサプライズであることを特筆すべきだ。

何しろ、9月からの米国における計100bps(1%)の利下げに対して、米10年国債利回りが反落ではなく、逆に100bpsの急騰を達成したのは史上初のようだ。

だからこそ、大きなサプライズであり、「前から知っていた」とか、「前から予測できた」と得意気に言っている方がいれば、インチキと言ってあげても問題ないと思う(苦笑)。

要するに、経済の教科書に書かれたことと逆行する市況が起こったので、それを正当化できるかどうかが目下の大問題だ。正当化できるなら、経済学を書き替えなければならないほど深刻な局面なので、筆者は正当化できないと主張したい。

常識的に考えれば、経済学の基本と完全に逆行する市況が長く続かないことは自明の理だ。あれこれと屁理屈を並べて一時の市況を正当化する必要はまったくないというか、市況のあとを追う形の解釈や言い訳が最終的に失敗することも決まっている。

常識がいかに大事か、そして常識を尊重できるかどうかを問われる局面においては、シンプルに考えたほうが正解に近いはずだ。だからこそ、筆者は現在の市況の継続を正当化できない。

要するに、相場における一時の歪み自体は認めるが、歪みを正当化できない上、その歪みが早晩解消されるから、むしろその解消の蓋然性に着目して、次の市況を想定していく必要がある。

2025年の米ドル全体は目下言われているほど強くない?上値余地は限定的だろう

この意味では、来年(2025年)の米ドル全体は目下言われているほど強くないと思い、また今年(2024年)9月までの値動きのように、来年どこかの時点において、再度弱気変動に復帰してもおかしくないと思う。

米ドル全体は年末年始、また年明け後に投機筋のあおりで若干続伸の余地があるものの、前述の米利下げと逆行する値動きがかなり行きすぎだったことから考えて、やはり上値余地は限定されるだろう。

さらに言えば、米長期金利の急騰は、FRB(米連邦準備制度理事会)の「タカ派」スタンスを織り込んでいるばかりか、「来年の米利上げもあり得る」といった一部の過激な予想さえを反映していると思われ、かなり限界まで来ているかと推測できる。

米ドル/円における大きなサイクルはすでに今年トップアウト

しており、高値更新は難しいだろう

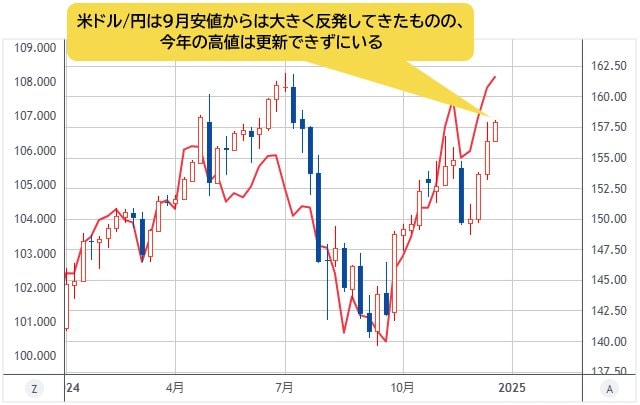

肝心の米ドル/円だが、ドルインデックスとの値動きを比較してみればわかるように、米ドル/円は9月安値から激しく反騰してきたものの、2024年の年初来高値を更新できずにおり、またこれから更新していくのはハードルが高いようにみえる。

(出所:TradingView)

それは他ならぬ、いわゆる「円売りバブル」がすでに夏場(7月)にて醸成され、またそのあと崩壊していて、今はまったく別の次元にあるからだ。

別の次元にあるのは、実は9月安値から激しく反発してきた値動きを理解できればわかる。米ドル/円における大きなサイクルがすでに今年(2024年)にてトップアウトしたと考えるなら、今はもう「円売りバブル」の段階ではなく、単に先の急落(7月高値~9月安値)に対する反動の段階だとおのずと理解できる。

前回のコラムでも指摘したように、主要クロス円(米ドル以外の通貨と円との通貨ペア)のトップアウトの時期が米ドル/円と合致した7月時点の市況をもう1回見れば、「円売りバブル」がとっくに崩壊しており、ドルインデックスと比例した円安の進行ではない市況に納得できる。

【※関連記事はこちら!】

⇒米ドル/円は160円を試す動きも覚悟すべき状況だが、円売りバブルはすでに崩壊している!162円台の高値を更新しない限り、28年までの緩やかな円高傾向は続く!(2024年12月20日、陳満咲杜)

米ドル/円が2024年高値を更新するのは恐らく2030年以降、2025年は140円~158円±2円と予想

だから、来年(2025年)の市況を想定する大前提が2つある。

まず、米ドル全体が9月安値以来の強気変動を維持できないこと。次に、米ドル全体に対して、米ドル/円は見た目ほど実は比例した連動はないということで、今年(2024年)の高値を再度更新していくのは、恐らく2030年以降の話だと思う。

反面、利上げの限界や絶対的な金利の低さから考えて、円が大きく買われることもなかろう。従来の想定より一段と緩やかな速度へ修正し、筆者は来年(2025年)の米ドル/円のコア変動レンジを140円~158円と見なし、上下2円低度の振れ幅を想定したい。

(出所:TradingView)

それでは、皆さん、よいお年を。

![トレイダーズ証券[LIGHT FX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=LFX1&isq=301&psq=0)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)