円売りのモメンタムは警戒されたほどではない⁉ドルインデックスの上昇が限界に差し掛かっている可能性が高い

謹んで新年のお慶びを申し上げます、今年もよろしくお願いいたします。

執筆中の現時点まで、米ドル/円が確かにじわじわ上昇してきてはいるものの、160円の打診を覚悟していただけに、2024年~2025年の年末年始の波乱を警戒していた割には、円売りのモメンタムが警戒されたほどではないと言えるかもしれない。

(出所:TradingView)

国際投機筋の動向を測るCFTC(米商品先物取引委員会)の統計によると、円、ユーロ、英ポンド、そしてスイスフランとカナダドルの主要5外貨で試算された米ドルのロングポジションの規模は、去年(2024年)年末に再度30万枚の大台を回復していた。

【※関連コンテンツはこちら!】

⇒経済指標・政策金利/IMM通貨先物ポジション

ちなみに、2024年4月末の同38.8万枚は統計以来の最高水準と言われ、ドルインデックスの高値更新から考えて、以下のように2つの「ダイバージェンス」が得られるのではと思う。

まずはドルインデックスの高値更新があっても、米ドルのロングポジションは2024年4月末の規模を超えられていないこと。

次に、米ドルのロングポジションの急増(2024年9月前後はいったん売り越しだった)があっても、米長期金利の高値更新に比例した増加になっていないことだ。

この2つのポイントを総合的に分析すれば、ドルインデックスの上昇が限界に差し掛かっている可能性が示唆される、という結論が得られるだろう。

言ってみれば、米ドル買い自体が再度「行きすぎ」の領域に達しているが、投機筋の余力は残されておらず、ここからさらに膨らんでいくのはハードルが高い。

ゆえに、一昨日(1月8日)米長期金利の高値更新があっても、ドルインデックス自体は高値更新できずにいる。

(出所:TradingView)

さらに、対米ドルでは円に代わってもっとも売られていたカナダドルだったが、投機筋の売りポジションの膨らみが限界に差し掛かったことがあって、一昨日(1月8日)の米長期金利の一時急騰があっても、目先まで対米ドルでは安値更新を果たしていない。

(詳しくはこちら → 経済指標/金利:IMM通貨先物ポジション)

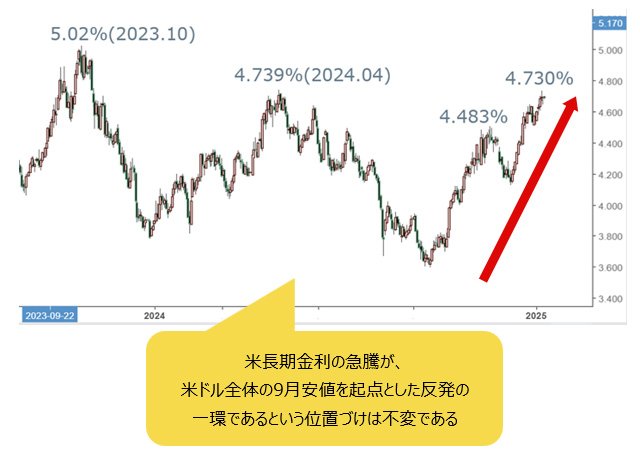

そもそも米長期金利の急騰が、9月安値を起点とした反発の一環であるという位置づけは不変であり、またトランプ氏による関税引き上げに関する示唆が大きな材料であったが、そろそろ賞味期限切れとなるだろう。

(出所:TradingView)

トランプ氏の政策やその可能性は基本的にマーケットに織り込まれており、一昨日(1月8日)がその「クライマックス」になっていた可能性が大きい。

ここからはいわゆるインフレ高騰の懸念が高まっても、現在のレートにすでに織り込まれている、という見方がほうが客観的であろう。

なにしろ、FRB(米連邦準備制度理事会)の「タカ派」姿勢も、トランプ政権の関税政策も、すでに市場のコンセンサスとなっており、ここからよほど意外な材料が出なければ、すでに今までの米ドル買いに織り込まれていると思う。

米長期金利と米ドル/カナダドル続伸の有無から、トランプ氏の大領領就任で米ドル全体が頭打ちとなるかどうかを検証

前述のように、投機筋の買い余力が限られるなか、意外な材料が出てもロング筋の多くには、逆に利益確定のチャンスと映る可能性さえある。

というのも、米ドル全体の買われすぎは歴然としている。バンク・オブ・アメリカの調査によると、同行のベンチマーク均衡モデルに基づくと「米ドルは26%過大評価されている」ようだ。さらに「これは過去30年間で最も大きく、22%過大評価されていた2022年当時をも上回る」と1月8日(水)のリポートで指摘している。

したがって、2025年1月においては、トランプ氏の大領領就任で、逆に米ドル全体の頭打ちが確認されやすいのではないだろうか。

検証のポイントとしてまず、米長期金利続伸の有無、次に米ドル/円ではなく、米ドル/カナダドル続伸の有無が挙げられる。なぜなら、一番売られているカナダドルは円に代わって米ドルの強弱を測るパラメーターとなるからだ。

とはいえ、カナダドルと同様、目先米ドル/円は強気変動の基調を維持しており、仮に近々の高値更新なしで反落してきたとしても、たちまち反落してくるとは限らないだろう。

(出所:TradingView)

米ドルの頭打ちがあってもなお、高値圏での保ち合いに留まる公算が高く、米ドルの反落がなんらかの材料を必要とするだけに、2025年後半にズレこむ可能性が大きい。

トランプ政権が発足するまで、引き続き160円の節目を打診するといった、米ドル高・円安のリスクを警戒

なお、ユーロ、英ポンドなど主要外貨のファンダメンタルズが弱いことも当面米ドルの堅調を支え、米ドルの頭打ちが正式に確認されていないなか、米ドルの反落を想定すべきではなかろう。

日銀が利上げ周期であること自体は変わらずだが、今月(1月)追加利上げできない恐れが大きい。トランプ政権の発足を待ってから判断する、という無難なステップなら、3月まで利上げが待たされる可能性が大きい。

仮にその場合でも、必ず円売りの材料になれないかもしれないが、利上げ自体が遅れていると、円を性急に買う(厳密に言うと、円売りポジションを買い戻す)必要もない。

したがって、トランプ政権が発足するまで、なお160円の節目が打診される、といった米ドル高・円安のリスクを警戒しておきたいが、日本政府の介入なしでもその上の定着は難しいかとみる。

(出所:TradingView)

反面、仮に早期に頭打ちがあっても、154~156円といった厚いサポートゾーンの下支えがあって、米ドル/円の急落もないかと思う。

早ければ今晩の米雇用統計のリリースをきっかけに、市況の反転があってもおかしくない

主要外貨のなかで、ユーロや英ポンドの「底割れ」の有無もまた焦点となってこよう。

ウォール街では、ユーロ/米ドルのパリティが早ければ今月(1月)にも見られるという見方があるだけに、ユーロ売りが想定されるほど進まないと、逆に米ドルの頭打ちの要素として意識される。

さらに、英ポンドも英国債の急落で大きく売られており、市場関係者からは「1976年ポンド危機の再来」と、かなり大袈裟に危惧されている。

しかし、市場のコンセンサスは、往々にしてトレンドの最終段階において「過激」なものとなっていくが、その「過激」な見方がいわゆる専門家の意見として人気を博している段階において、反転されることが実に多いのも歴史の教えである。

となると、早ければ今晩(1月10日)米雇用統計のリリースをきっかけに、市況の反転があってもおかしくないだろう。市況はいかに。

![セントラル短資FX[FXダイレクトプラス]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=CENT50&isq=406&psq=0)

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=PAN1&isq=130&psq=0)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)