■高値更新のドル/円、今後は米雇用統計後の値動き次第

米ドル/円は95円の大台にタッチしている。

市場の自己実現性といった見方からは、95円という心理的大台の打診はサプライズではないものの、2月25日(月)高値94.72円のブレイク自体が、強いシグナルを発していると思われる。

2月25日(月)の高値更新と同様、その後急落となるか、それとも高値更新をもって一段と円売りを加速させるか、本日(3月8日)米雇用統計後の値動きで明らかになるだろう。

■ドルインデックスとNYダウは逆相関から正相関に

もっとも、最近の金融市場のトレンドを説明するには、NYダウの史上最高値更新抜きには語れない。

あのリーマンショック前の2007年10月高値、1万4198ドル(史上最高値だった)を超えて以降、昨日(3月7日)までNYダウは3日連続高値更新を続け、記録を塗り替えている。

明らかに、ドルインデックスはNYダウとの関連性を強めている。しかし、2013年の年初から、従来の逆相関ではなく正相関に転換している傾向が明らかであり、大きなシグナルとして見逃せない。

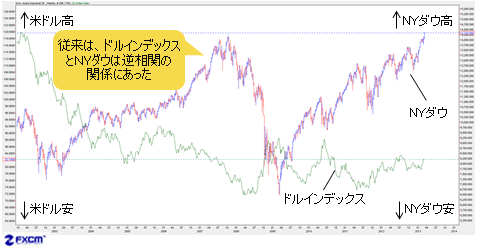

下のチャートで見られるように、従来は、ドルインデックスとNYダウの関係は、大まかに言うと、正相関ではなく逆相関のはずだ。

(出所:米国FXCM)

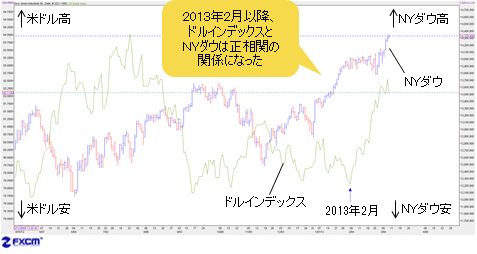

しかし、次のチャートで示しているように、2013年2月以来、正相関の関係を持つようになっている。

(出所:米国FXCM)

周知のとおり、米ドル高トレンドの受け皿として、円と英ポンドの役割が大きい。

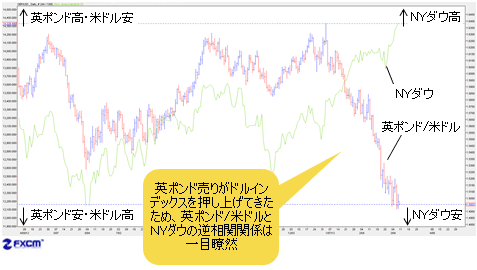

円売りと英ポンド売りがドルインデックスを押し上げてきただけに、両通貨とダウ指数の関係は、より一層、一目瞭然である。

(出所:米国FXCM)

(出所:米国FXCM)

上のチャートが示しているように、米ドル/円は2012年にアベノミクス(※)が発表されてから、英ポンド/米ドルは2013年年初から、NYダウとの関係が強まってきた。

前者は米ドルが通貨ペアの前に来るからNYダウと正相関、後者は米ドルが通貨ペアの後に来るから逆相関となっている。

ドルインデックスとNYダウの関係からみれば…

(※編集部注:安倍首相が主張する経済政策の造語)

■マーケットの雰囲気が変わってきた

ドルインデックスとNYダウの関係を見ると、マーケットの雰囲気が以前とは明らかに異なっていることがわかる。

リーマンショック以降、ドルインデックスはNYダウのパフォーマンスと逆相関の関係を強めていた。

投資家たちはショックを受け、安全資産の米国債に逃げ込み、株の処分をしてきた。

米ドル全体もその恩恵を受けて上昇していた。

このような行動パターンは、EU(欧州連合)危機や中国経済のハードランディング懸念が強まるたびに、繰り返された。

そして、2012年初頭(2月まで)にリスク選好度が高まり、S&P500指数が7%上昇していた頃、ドルインデックスは下落傾向にあった。

ドルキャリートレードという言い方もあったように、米ドルは調達貨幣として他の取引に使用されたほどだ。

が、2013年の年初来、ドルインデックスと米国株高の共存局面が強まっている。

HSBC(香港上海銀行)の研究によると、両者の正相関関係は、2011年5月以来の最高レベルに達しているという。

■米ドル高と米国株高の共存は大きな転換期のシグナル

ドルインデックスと米国株の連動性に関して、マクロ的な視点においてもっとも説明されやすいのは、経済成長と金利の格差であろう。

マーケットは常に将来を見つめているから、経済成長率にしても金利の変動動向にしても、格差があれば、これから広がっていくことに着目しているに違いない。

米国経済回復が今なお弱いとはいえ、欧州、日本や英国よりマシといったコンセンサスが濃厚であり、量的緩和策の早期終了といった可能性もマーケットの関心事として大きく取り上げられている。

したがって、米ドル高と米国株高の共存は大きな転換期におけるシグナルとして読み取れる。

それはほかでもない。ドルインデックスが歴史的な底打ちを果たし、2008年安値から形成された大型保ち合いから脱出し、大きなブル(上昇)トレンドを形成しようとしている前兆である。

(出所:米国FXCM)

■短期スパンにおいては米ドル全体が買われすぎの状況に

ミクロ的な視点では、前述の米ドル/円、英ポンド/米ドル両通貨ペアとNYダウの関係図から見られるように、ドルインデックスの2番目、3番目のシェアを有する円と英ポンドの下落が、米ドル全体を押し上げている効果が大きかった。

この意味では、ドルインデックスは、少なくとも短期スパンにおいて「実力」以上に押し上げられた可能性もある。

言い換えれば、短期スパンにおいて、米ドル全体が買われすぎの状況にある。

円売りはアベノミクス、英ポンド売りは英量的緩和策の拡大といった材料があることは間違いないが、歴史的な円高トレンドに対する修正、そしてEU危機で大きく下げたユーロ/英ポンドの反騰といった要素を検討すれば、行きすぎたトレンドに対する反動、といった位置づけもできる。

したがって、「実力」以上に買われたドルインデックスが、たちまち上放れして強いブルトレンドを推し進めることは、想定しにくいかもしれない。

■ユーロ/米ドル、英ポンド/米ドルともリバウンドの可能性大

米ドルの実力を検証するには、身近な材料として今夜(3月8日)の米雇用統計、やや大きなテーマとして米財政強制削減の発動が挙げられる。

また、検証の手段としては、ユーロ/米ドルがもっともふさわしいだろう。筆者の見方が正しければ、ユーロ/米ドルはこれから下げ続けるのではなく、いったん底打ちを果たし、リバウンドしてくる可能性が大きい。

売られすぎた英ポンド/米ドルも同様、このまま下げ続けるよりもいったんリバウンドする公算が高いとみる。

米ドル/円に関しては、95円の大台のブレイクが大きいから、たとえ上昇余地が限られるとしても、しばらく高値圏に留まる可能性がある。

この意味では、クロス円(米ドル以外の通貨と円との通貨ペア)は再度の頭打ちまで、もう一段のリバウンド余地あり、といったところではないだろうか。市況は如何に。

(3月8日 PM1:30執筆)

![ヒロセ通商[LION FX]](https://zaifx.ismcdn.jp/mwimgs/c/f/-/img_cf441770d8ee58a063c99fd812f7fc7a76045.gif)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)