(「米ドル/円は参院選から9月までに90円へ!? 円高をもたらす意外なキーマンとは?」からつづく)

日本はアベノミクス、米国ではQE3の縮小、欧州では追加の金融緩和と話題が豊富な上に、最近では新興国の雲行きも怪しくなってきた。これからの世界経済はどうなるのか。

好評発売中の『ザイFX! THE MOOK』で、為替相場の動きをズバリ的中させているトップアナリストの大和証券・木野内栄治さんに、7月9日(火)掲載のインタビューに引き続き、話を聞いてみた。

しかもぜいたくなことに今回、聞き手役を務めてくれたのは、ロンドンから一時帰国中の「ロンドンFX」こと、松崎美子さん。ロンドンから旬の欧州情報を届けてくれる為替のプロで、ブログは為替トレーダーに大人気だ。

【参考記事】

●元ディーラー西原宏一×松崎美子対談(1) ついに為替介入実施! 今後の展開は?

●「FX友の会 in 東京2013」潜入レポ(4) 調整は深いが一時的。株高・円安は続く!

●ロンドン在住トレーダー・松崎美子さん(1) 元ディーラーの意外すぎる情報源とは!?

●「ミセス・ワタナベ」のルーツを探れ(2) なぜ佐藤、鈴木ではなくワタナベなのか?

この2人が語る、これからの世界経済を読み解くポイントは?

■QE3縮小の1カ月後に株価はピークを迎えるだろう

――米国サイドを見てみると、注目されるのがQE3(量的緩和第3弾)の縮小。それだけ米国は景気が良いということなのでしょうが、QE3縮小の論議が高まれば、米国の景況感はさらに強まると思われます。

松崎 QE3の縮小は長期金利上昇をもたらすのがセオリーだと思います。そのとき、教科書どおりなら、金利上昇は米ドル高要因ですが、過去半年程度のチャートを見ると金利と米ドルがまったく逆相関。

QE3縮小が株価の下落要因となり、それに連れて米ドル安になるのか、教科書どおりにQE3縮小で金利が上昇し、米ドル高になるのか。木野内さんはそのあたりはどのように考えますか。

今回、木野内さんにインタビューをしてくれた松崎美子さん。為替のプロならではの鋭い質問によって、中身の濃いインタビューに!

木野内 「QE3の縮小=株安」と考える必要はないと思います。QE1、QE2の終了時(2010年3月、2011年6月)は、終了の1カ月後にNYダウのピークがきています」

(出所:米国FXCM)

木野内 2006年3月の日銀による量的金融緩和解除後の日経平均を見ても同じです。資金繰りにかかわるため、QEの変更は事前に周知しないとマズイですが、QE3の変更が近づくと、金利上昇を見越して住宅や設備投資の前倒し需要が発生するためです。

「金利が上がる前に住宅ローンを組まなきゃ」、「金利が上がる前に設備投資をしておこう」と考える人が増えますから。そうするとQEの変更が近づくに連れて経済指標は好調となり、株価に波及するんです。

でも、好調に見える経済指標も前倒し需要によるものですから、それが終われば、先々は弱くなっていく。これがQE終了1カ月後に株価が天井をつける理由だと思います。米ドル/円レートもQEが終わる前後にピークがありますね。

松崎 QE3の縮小は早ければ9月、あるいは12月と言われています。そこからすると米国株のピークは10月、あるいは2014年1月ということになります。そこまでに株価が天井をつけるということですね。

■グレートな金余りがもたらす「グレートローテーション」とは?

木野内 米国株市場では、すでにその兆候が見てとれます。金利に敏感な公共株のセクターが急落する一方、景気に敏感な輸送株セクターはしっかりしている。資金の「グレートローテーション」が始まっているんです。

松崎 「グレートローテーション」は「大転換」ですよね。世界の投資資金が「債券から株へ」と移動する意味での大転換を指します。

木野内 なぜ「グレート」かといえば、今回は資金の余り方が「グレート」、つまり「グレートな金余り」がもたらしたローテーションなんです。

過去にもこうした現象がありました。そのとき為替がどうなったかというと、1985年から87年のプラザ合意からルーブル合意のグレートな金余り後はやはり米ドル高が、1990年から93年の後も米ドル高でした。ただ1999年までのグレートな金余りの後だけは米ドル安と少し安定していません。それでも、今回も米ドル高でみています。

■グレートローテーションが起こる2つの理由

松崎 大転換が起きている理由は2つあると、私は思います。1つは、債券利回りが低すぎ、これ以上は下がらない水準にあること。これから国債価格が下落し、利回りが上がることがわかっている。

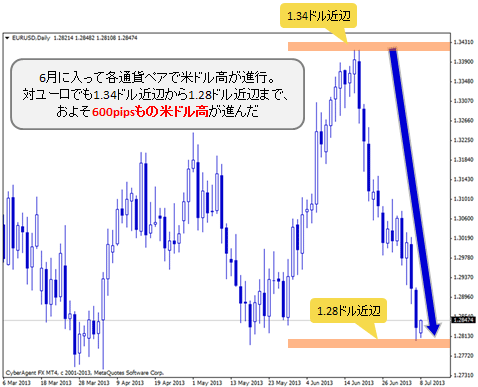

2つ目は、債券利回りが低すぎて投資のリターンが得られないこと。債券では儲からないので、より魅力的なリターンを求めて、株式市場へ資金が移動しようとしている。6月以降、「グレートローテーション」が顕著になり、米ドル高が加速していますよね。

(出所:MetaQuotes Software社のメタトレーダー)

■8月にマリオ・ドラギECB総裁が「スーパーマリオ」に?

松崎 ユーロ圏や英国でも新たな緩和策で金余りがさらに進みそうですが、欧州についてはどう見ていますか。

木野内 8月は「ECB(欧州中央銀行)の季節」になると思っています。ユーロは各国の足並みが揃わないと何もできないですが、8月は政治家が夏休みで動かない。動けるのはECBだけ。ECB総裁のマリオ・ドラギさんが「スーパーマリオ」となって、さらなる緩和へ向けて活躍する。

夏が終われば政治の季節になるのではないかな、と。英国でも中央銀行の総裁が代わり、カーニーさんが夏にも何か金融政策を発表するのですよね。

■7月以降、英カーニー総裁の舵取りに注目!

松崎 8月7日(水)に四半期インフレレポートが発表されるのですが、そこで具体的な「フォワードガイダンス」(時間軸政策)や新たな緩和措置導入の可能性について発表される見通しです。

ただ、今の英国は景況感が良くなっています。ロンドンの不動産市場が好調で、全国へ波及するかどうかという見極めの時期。そこに7月からカーニーさんが新総裁として着任しました。

英国は放っておけばインフレになる国ですから、インフレに誘導しようとすればハイパーインフレの懸念が出てくる。どう舵取りするのか、7月以降は英国への注目が高まるはずです。

■明言しないけれど…実はドイツはユーロ安ウェルカム!

松崎 欧州で大きなイベントとなるのが、9月に予定されたドイツの総選挙。最大野党の社会民主党(SPD)の苦戦が伝えられています。メルケルさん(キリスト教民主同盟)が誰と連立を組むのか、最悪の場合は右派と左派の大連立となり、政権が不安定になる懸念もあります。

木野内 ただ、ドイツは「EUの恩恵をもっとも享受しているのは自分たちだ」とよくわかっています。ギリシャやスペインの危機でユーロが暴落すれば、輸出国であるドイツにとっては大きなメリット。

絶対に明言はしませんが、ユーロ安はドイツにとってウェルカムなんです。最終的にドイツはユーロを守る。しかし、タダでは守らない。ユーロがガタガタして暴落してから守る、救済のためのお金を出すという関係ですね。ユーロのその動きは、今後も変わらないでしょう。

今年前半はアベノミクスで「円売り」が為替市場のメインテーマだったが、後半は「米ドル高」や「ユーロ売り」がテーマとして取りざたされることもありそう。

2人の意見を参考に、主要通貨の大まかな方向性を念頭に置いて為替市場を見ることで、取引の方向を間違えるのを減らせるはずだ。

⇒Amazon.co.jpで『ザイFX! THE MOOK』を見る

「おもしろい」「わかりやすい」と大好評の『ザイFX! THE MOOK』では、木野内さんが1~2年後まで見通した米ドル/円相場、ユーロ/円相場をズバリ解説! また、松崎さんの「FX情報源」も詳~しく掲載! これは絶対見逃せないぞ!

(取材・文/ミドルマン・高城泰)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)