■ドルインデックスは底打ちの可能性大

前回のコラムで指摘したとおり、ドルインデックスは下げ一服の気配を見せている。

【参考記事】

●ウォールストリートジャーナルへの市場の反応は過剰! ユーロプチバブル崩壊へ!(2013年7月26日、陳満咲杜)

FOMC(米連邦公開市場委員会)やMPC(金融政策委員会)やECB(欧州中央銀行)会合の「無事」通過を経て、今夜(8月2日)は雇用統計という試練を受けなければならないが、結果を問わず、ドルインデックスの上昇がメイントレンドとして維持される公算が高いとみる。

現時点のドルインデックスの日足を見てみると、前回のコラムにて指摘した2つのポイントを満たしていると思う。1つは200日線によるサポート、もう1つはRSIで測る支持ゾーンの確認だ。

シンプルでありながら、こういったテクニカル要素から得られた結論は、難しく解釈されるファンダメンタルズ上の根拠より確実だと思われる。

その上、今でこそあまり言われていないが、上のチャートに記しているように、ドルインデックスは「ヘッド&ショルダーズ・ボトム※」(逆三尊)といったフォーメーションの可能性を示唆し始めている。

この見方が正しければ、巷では早晩こういったフォーメーションの形成と上放れをもって、米ドル全面高と騒がれるだろう。たとえ今は「米雇用統計次第」や「米金融政策次第」といった論調が主流であるとしても。

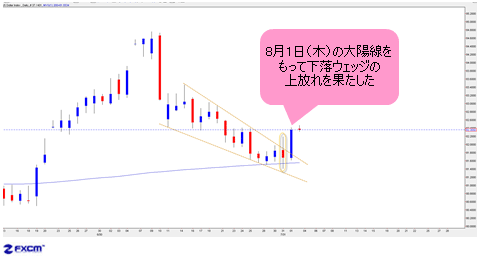

具体的には、足元位置している「ライト・ショルダー」の状況を検証すれば、下のチャートで示しているように、8月1日(木)の大陽線をもって、下落ウェッジの上放れを果たしたことがわかる。

(※編集部注:「ヘッド&ショルダーズ・ボトム」とはチャートのパターンの1つで、大底を示す典型的な形とされている。日本語では逆三尊とも呼ばれる。また、「ヘッド&ショルダーズ・ボトム」の逆で、天井を示す典型的な形が「ヘッド&ショルダーズ」(三尊))

こういったフォーメーションのブレイクをもって、7月31日(水)の陰線の持つ意味が強化され、下げ一服のサインが点灯したとみる。

7月31日(水)の陰線を持つ意味は、軽視できなかった。

同日ザラ場で過去3日間の高値を一時超えていたが、結局頭打ちしてから安値更新していた。

同日の安値(81.40)をもって一時200日線を下回ったものの、大引けでは同線を上回り、ロング・ショート筋の激しい攻防を物語る典型的なチャートとなった。

7月31日(水)は陰線引けだが、このローソク足が過去3日間の値幅をかぶせたことを受け、同日の高値と安値のどちらが先に突破されるかによって、次なるトレンドが決定されるといった意味合いが大きくなった。

そして、8月1日(木)は大陽線をもって同高値のブレイクを果たし、さらに前述の下落ウェッジの上放れをもたらしたから、7月31日(水)のチャートによる底打ちのサインは、一段と強化されたとみる。

したがって、こういったテクニカル上のサインが消えない限り、ドルインデックスは底打ちに成功し、これから本格的な反騰を展開する公算が大きい。

今晩(8月2日)の米雇用統計は、FRB(米連邦準備制度理事会)が計画どおり、9月からQE(量的緩和策)の規模縮小をできるかどうかを決定するうえで重要なバロメーターとなる。

しかし、同雇用統計は事前に予測できないだけに、我々はチャート上のサインしか頼れないし、「値動きが先行し、材料があとからついてくる」といったロジックから言えば、マーケットの先行性をより重視しなければならない。

ちょっと余談だが、米大統領も事前に知らされず、FRB議長さえ予測できず、また発表直前にしか同指標の中身を知らされていないと言われている米雇用統計に関して、事前予測や解釈は聞くだけ無駄である。

そういった時間があれば、もっとチャートを見るべきであろう。

米雇用統計に関する事前予測と解釈で生計を立てるエコノミストとアナリストはたくさんいるが、同様なことをして成功した投資家とトレーダーは、寡聞にして聞いたことはない。

ところで、米雇用統計は、だびだびマーケットに波乱をもたらしてきただけに、メイントレンドとしてのドルインデックス高があっても、一直線に進まない可能性も否定できない。

この場合、前述のドルインデックスの「ヘッド&ショルダーズ・ボトム」の「レフト・ショルダー」と同様、「ライト・ショルダー」自体も同じフォーメーションを形成してからブル(上昇)トレンドへ復帰する余地がある。

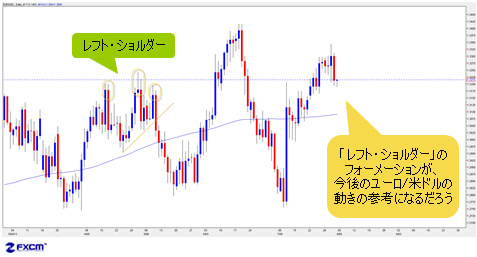

では、「レフト・ショルダー」はどんな形を示していたか。下のチャートを見れば一目瞭然であろう。

そう、「レフト・ショルダー」自体が「ヘッド&ショルダーズ・ボトム」のフォーメーションを示していたから、同じものが足元位置している「ライト・ショルダー」の方で繰り返されてもおかしくないと思う。

■ユーロ/米ドルはすでにトップアウトした可能性が高い

となると、ドルインデックスともっとも大きい逆相関性をもつユーロ/米ドルは、すでにトップアウトしたか、これからトップアウトする公算が大きいこともはっきりとわかる。

筆者の主観で言うと、ユーロ/米ドルは、すでにトップアウトした可能性のほうがより大きい。

先にドルインデックスを分析してきたから、ユーロ/米ドルの話もラクになる。

下のチャートのフォーメーションにしても、7月31日(水)の陽線が持つ意味、また8月1日(木)の大陰線が灯したサインは、要するにドルインデックスと正反対なわけで、詳説なしでもすぐおわかりいただけると思う。

■ユーロ/米ドルは今後何年かにわたる「売りの好機」か

では、今夜(8月2日)の米雇用統計がマーケットに波乱をもたらしたらどうなるだろうか?

同じように、下のチャートで示す「レフト・ショルダーズ」自体のフォーメーションが参考になるだろう。

もっとも、たびたび強調してきたように、ユーロのプチバブルは最終段階にあり、崩壊していく公算が高い。

7月31日(水)高値で試されたレジスタンスラインは、2月高値から引かれてきただけに、より重要でまた示唆に富むだろう。

2月高値をトップとした大型「ヘッド&ショルダーズ」が健在なことから考えて、足元の水準は、もしかすると今後何年間かにわたる「最も良い売りの好機」と記憶されるかもしれない。

なお、ユーロ/米ドルに先行するという意味では、現状の英ポンド/米ドルが最も参考になる。

(出所:米国FXCM)

(出所:米国FXCM)

切り返しのパターンと言い、反落前のフォーメーションといい、また7月25日(木)陽線が持つ意味と同日安値を切り込んだ後の値動きといい、これからのユーロ/米ドルの行方を示唆していると思う。

■米ドル/円の調整余地はなお大きいとみる

最後に、ドルインデックスの切り返しに追随して、米ドル/円もブルトレンドへ復帰するかどうかといった質問が容易に推測できるので、このあたりの話を少し記しておきたい。

前回のコラムでも強調したように、米ドル/円はユーロ/円次第の可能性が大きいから、目先はやはりユーロ/円を見ないとわからない。

【参考記事】

●ウォールストリートジャーナルへの市場の反応は過剰! ユーロプチバブル崩壊へ!(2013年7月26日、陳満咲杜)

前述のように、ユーロ/米ドルはこれから英ポンド/米ドルを追随する形で下落してくる可能性が大きいといったロジックが正しければ、ユーロ/円もある程度、英ポンド/円の後を追う展開になりやすいのではないかと思う。

下のチャートのように、英ポンド/円の日足は、はっきりした形で「下落フラッグ」の下放れを表しているから、当面なお下値余地を拡大するだろう。

ユーロ/円も追随してくれば、おなじようなフォーメーションを描くのではないかとみる。

(出所:米国FXCM)

(出所:米国FXCM)

そうなると、やはり米ドル/円はクロス円(米ドル以外の通貨と円との通貨ペア)相場経由の円高圧力を受け、ドルインデックスにはすぐ追随できない公算が大きい。

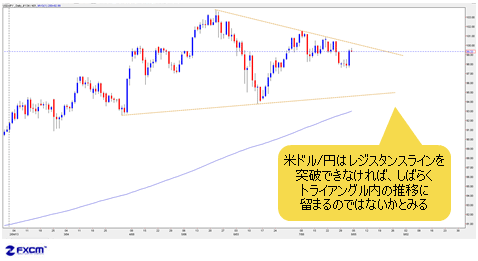

米ドル/円は、上のチャートに示したレジスタンスを突破できなければ、しばらく大型トライアングル内の推移に留まるのではないかと思う。

(出所:米国FXCM)

(出所:米国FXCM)

同フォーメーションの下限は、現在のレートよりだいぶ下に位置するから、米ドル/円の調整余地はなお大きいとみる。市況はいかに。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)