■ドルインデックスは「天井知らず」の様相

米ドル全面高が続いている。ドルインデックスは2013年9月高値82.67に迫る勢いで、「天井知らず」の様相を見せている。

(出所:米国FXCM)

ユーロ、英ポンドなど、主要通貨に対する米ドル高はトレンドの加速、対円の米ドル高は保ち合いレンジの一段拡大ととらえれば、目先の米ドル全面高に納得してしまうが、その背景にある米金利高、米株高が揃った「トリプル高」に違和感を覚える。

何しろ、8月20日(水)にリリースされた7月FOMC(米連邦公開市場委員会)議事録で米早期利上げ観測が浮上して、引き金を引き、「トリプル高」が一段と進んだと言われる。しかし、仮に米早期利上げ観測が正しければ、米株が反落ではなく切り返しを維持していることは、理屈では説明しにくい。

■セクター別に我田引水現象が起きている

一説によると、8月21日(木)から開催され、本日(8月22日)まで続く米ジャクソンホール会議にて、イエレンFRB(米連邦準備制度理事会)議長が、なおハト派スタンスを維持するのではないかといった推測が主流となっているため、これが米株高を支えているという。

これが本当なら、中長期的にはともかく、短期スパンでは米ドル高の一服が警戒されるべきだろう。

もっとも、米金利や米ドル高は、最近はFRB幹部によるタカ派発言によって支えられている側面が強く、今晩(8月22日)のイエレン議長発言にハト派基調を期待する向きが米株高を支えているなら、いわゆる「いいところ取り」、つまり、セクター別に「我田引水」の現象が起こっていると言える。

■VIX指数が示す「リスクオンバブル」

こういった現象の発生は、ほかならぬ、「リスクオンバブル」の象徴であるのではないかとみる。

VIX指数は、8月上旬の17レベルから急速に低下し、足元12の水準を割り込み、7月の安値(≒10.30)に迫っている。

したがって、金利、株、米ドルのトリプル高はリスクオンの環境に依存し、またリスクオンの限界を試しているようにみえる。

たびたび指摘してきたように、そもそも7月あたりで記録していたVIXの安値は、歴史的に2、3本の指に入る記録的な低い水準だっただけに、目先の再反落は「リスクオンバブル」を示すものと考えられる。

バブルは早晩はじけるものであれば、現在の「トリプル高」も長く続かないだろう。今晩(8月22日)のイエレン議長講演のテーマである「労働力市場」から考えて、イエレン議長は慎重なスタンスを維持する公算が高いと思われ、少なくとも米ドル全面高の一服は覚悟した方が良さそうだ。

■テクニカル的にもスピード調整のタイミングか

テクニカル上のサインも点灯し始めている。ドルインデックスの日足から考えて、82の節目を突破した後、オシレーター系指標による「弱気ダイバージェンス」の構築も鮮明になりつつあり、そろそろスピード調整のタイミングに差し掛かっていると思う。

(出所:米国FXCM)

となると、まずユーロ/米ドルのリバウンドが予想される。ドルインデックスの対極として存在するユーロ/米ドルは、こういった局面ではわかりやすいから、ストラテジーの構築も比較的しやすいと思われる。

ドルインデックスにおけるサポートゾーンは、目先81半ばから81後半に集中しているから、同じ割合をもって、ユーロ/米ドルのリバウンド余地を推測できるだろう。

換言すれば、スピード調整であるだけに、値幅が限られる上、またメイントレンドへ復帰する公算が高いとみる。

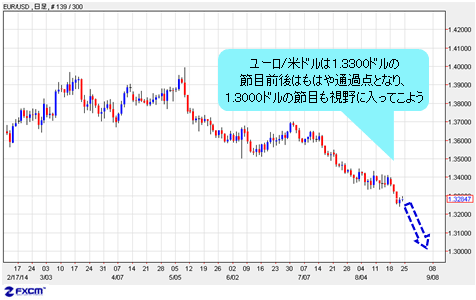

■ユーロ/米ドルは1.3000ドルの節目も視野に

この意味では、ユーロ/米ドルの下値余地は、たとえ中期スパンでも下方修正する必要に迫られる。前回のコラムにて提示した1.3300ドルの節目前後はもはや通過点となり、1.3000ドルの節目も視野に入ってこよう。ユーロ安というメイントレンドの大型化及び長期化を覚悟すべきだ。

【参考記事】

●PPP(購買力平価)で為替相場を検証!米ドル/円だけなくユーロ/円も100円割れ!?(2014年8月15日、陳満咲杜)

(出所:米国FXCM)

今晩(8月22日)のジャクソンホール会議にて、ドラギECB(欧州中央銀行)議長も講演するので、要注意だろう。

巷ではEU(欧州連合)のデフレ懸念を根拠に、EUの日本化、至ってかつての円高のようにユーロ高の長期化を論じる向きもあるが、実はむしろその逆であろう。

つまり、日本の前例があるからこそ、EUやECBはデフレ化を全力で阻止すべく、本格的な量的緩和に踏み切るだろう。米QE(量的緩和)策が終焉に向かい、日銀の次回量的緩和が不透明のなか、ECBが本格的な量的緩和に踏み切れば、強烈なユーロ安をもたらすだろう。繰り返しとなるが、ユーロ安はまだ始まったばかりだ。

■ユーロは、米ドルよりも円に対しての方が「割高」

ところで、EUの立場からみれば、ユーロの「割高」は対米ドルよりも、対円の方がはるかに大きい。前回のコラムにて提示したPPP(購買力平価)との乖離を見れば、一目瞭然だ。

【参考記事】

●PPP(購買力平価)で為替相場を検証!米ドル/円だけなくユーロ/円も100円割れ!?(2014年8月15日、陳満咲杜)

したがって、ユーロの一段安を導くには、対米ドルはもちろん、対円の下落が重要なテーマになってくるだろう。

実際、ECB主導で露骨な通貨安政策をすることは考えにくいが、相場自体の構造が優れた調整機能を持つなら、ユーロ/円におけるユーロ高・円安に対する修正は、これからが本番になるだろう。

(出所:米国FXCM)

ユーロ/円は136円の節目割れをもって下げ一服の兆しを示しているから、目先の目標達成感を漂わせる。しかし、前回のコラムでも指摘したように、ユーロ/円の反落波は長期化していく可能性が高く、今はそれが始まったばかりなので、136円割れ程度で円高調整が完了したという見方は短絡的すぎる。

【参考記事】

●PPP(購買力平価)で為替相場を検証!米ドル/円だけなくユーロ/円も100円割れ!?(2014年8月15日、陳満咲杜)

■米ドル/円はなおレンジ下放れの可能性に注目する

言うまでもないが、ユーロ/円を含め、クロス円(米ドル以外の通貨と円との通貨ペア)の下げ一服、至って切り返しの継続は、米ドル/円の切り返しに依存している。

肝心の米ドル/円はブル(上昇)トレンドへ復帰したという見方が多いが、果たしてそうなったのだろうか。

2月以来、米ドル/円は100.80円から104.12円といった狭い変動範囲を記録してきた。足元、再度104円の節目に迫っているものの、基本的には同レンジを強化しており、大型保ち合いの打破とは言いにくい。

(出所:米国FXCM)

一方、この値幅3.5円にも満たない保ち合いが今月(8月)末まで続くなら、計8カ月にも及ぶから、少なくとも2000年以降にない長いレンジ変動となる。保ち合いが長ければ長いほど、その後の値幅を大きくさせる傾向から考えて、そろそろ大相場の到来を覚悟すべきだろう。

巷では米ドル/円の上放れに多大な期待が寄せられているが、筆者は現時点では、なお下放れの可能性に注目する。

前述のように、クロス円の動向が米ドル/円の値動きに依存しているなら、逆にクロス円の値動きが、これからの米ドル/円の行方に大きなヒントを与えてくれるだろう。このあたりの検証は、また次回。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)