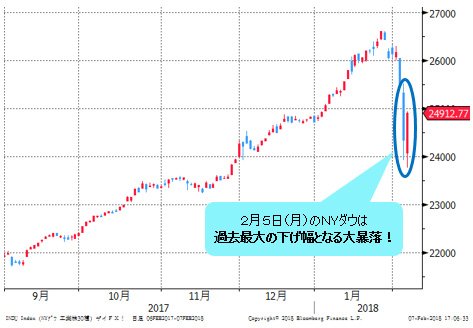

パウエル新議長への洗礼!? NYダウが史上最大の下落!

2018年2月5日(月)。ジェローム・パウエル氏がFRB(米連邦準備制度理事会)の第16代議長に就任したこの日、米国の代表的な株価指数であるNYダウが、史上最大の下落幅となる大暴落を演じました。

(出所:Bloomberg)

これが世界的な株安へと波及し、翌日6日(火)には日経平均が一時、前日比で1600円以上も値下がりするなど、金融市場に大きなインパクトを与えました。

(出所:Bloomberg)

NYダウは大暴落の翌日に大きく反発し、日経平均は下げ止まったような動きとなりました。売りが売りを呼ぶような、パニック的な動きは一服していますが、そもそもなぜ、このような動きが引き起こされたのでしょうか?

暴落の原因はどこにあった?

一部には、2月2日(金)に発表された米雇用統計の強い結果で米長期金利が上昇したため、急激な金利上昇がネガティブな材料となりやすい株式が下落したとの説がありました。

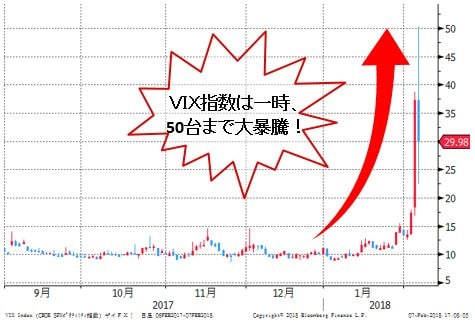

ただ、そのことはきっかけの1つにすぎないとの見方が多いようです。現在、もっとも有力な説として語られているのは、VIX指数が大暴騰したことと関係して、リスク資産の株が大きく売られたというものです。

VIX指数(CBOE Volatility Index)とは、CBOE(シカゴ・オプション取引所)が公表している、米国の代表的な株価指数S&P500を対象としたオプション取引のボラティリティを元に算出された指数です。

投資家の心理状態を示す指数として注目され、市場ではVIX指数に関連した金融商品の取引が活発に行われています。日本では恐怖指数と呼ばれることもあるVIX指数ですが、実際にチャートを見ると、2月5日(月)に急騰し、翌6日(火)には一時、50台まで駆け上がるという、とんでもない動きをみせたのです。

(出所:Bloomberg)

先ほど書いたとおり、VIX指数はボラティリティを元に算出された指数です。相場の上下に関係なく、相場の変動率が高まればVIX指数は上がりそうですが、普通はVIX指数の値が高いほど、投資家が相場の先行きに不透明感を持っているとみなされ、株式が暴落すると、VIX指数は爆上げすることが多いようです。

VIX指数は平常時は10~20ぐらいの間を推移していて、30を越すと不透明感が非常に高まっていると判断されます。上のチャートをみると、今回はこの警戒水域を大きく超えたことがわかります。

長い低ボラティリティが引き起こしたパニック相場だった!?

では、VIX指数急騰の背景にあったものとは、いったい何だったのか?

かつて、ザイFX!のインタビューに応じてくれたこともあり、エコノミスト、為替ストラテジストとして活躍する天才トルコ人のエミン・ユルマズさんに急遽、この原因の解説をお願いしたところ、以下のようなコメントをいただきました。

「実は最近、低ボラティリティの方向にベットする金融商品が人気で、今年(2018年)1月に、米国でもっとも人気の高い2つの大きなETN(上場投資証券)への投資は、莫大な金額に達しました。

これらのETNのライバル商品も計算に入れると、さらに大きな金額が低ボラティリティの方向にベットされていました。

なぜこうなったのかと言いますと、2015年以降は低ボラティリティにベットする投資がずっと儲かっていたからです。直近3年間のVIX指数の平均値は14で、過去30年の平均より約5ポイントも下でした。そして、近い将来に上昇する気配もありませんでした。

しかし、2月5日(月)に、この低ボラティリティにベットした過剰なポジションの巻き戻しが連鎖反応を起こしました。ボラティリティが上昇し始めると、たとえば損失をカバーするためにVIX先物をロング(=買い)し始めます。みんなが同時に動いたので、この動きはVIX指数をさらに上昇させる結果になり、低ボラティリティ方向へベットしていたETNのポジションをさらに巻き戻す必要が生まれました。

その結果、1月上旬には10を割り込む歴史的な低水準だったVIX指数は、2月5日(月)に38.80、6日(火)に50.30まで急上昇しました。

VIXの急上昇を受け、今度はリスクパリティ戦略(※)で運用されている株式などのリスク資産が一気に売られ、相場が大パニックになりました。これは、誰も予想していなかった動きです」

(※編集部注:「リスクパリティ戦略」とは、ボラティリティが低い資産を多めに、高い資産を少なめにと調整して、特定の資産の影響を受けにくくしていく投資戦略のこと)

【※関連記事はこちら!】

⇒天才トルコ人・エミン氏に聞くトルコリラ(1) 11月総選挙がトルコリラの命運を左右する

⇒天才トルコ人・エミン氏に聞くトルコリラ(2) トルコリラの行方は「田中角栄」が握る!?

⇒NYダウは665ドル安! 日経平均も大幅安! それでも米ドル/円が下げなかったワケは?(西原宏一&大橋ひろこ)

通常、投資家は株式などのリスク商品が暴落する時のヘッジ手段としてVIX先物指数に連動するETNなどを購入し、市場のボラティリティ拡大に備えます。

しかし、ここ数年は金融市場のボラティリティが低く、過熱しすぎず低迷もしない適温相場、いわゆる「ゴルディロックス相場」が続いていたため、こうした状況が今後も継続すると予想し、VIX先物指数に連動するETNなどへカラ売りする動きが拡がり、これがパンパンに膨らんでいたために、今回のような事態が引き起こされた、ということのようですね…。

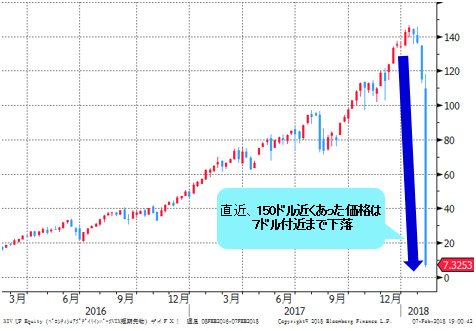

ETNやETPはほぼ全滅…

下の2つは、エミンさんも指摘していたVIX先物指数に連動するETNのうち、ナスダックに上場されているXIV(ベロシティシェアーズ・デイリー・インバースVIX短期ETN)と、NYSEアーカ取引所に上場されているSVXY(プロシェアーズ・ショートVIX短期ETF)のチャートです。

(出所:Bloomberg)

(出所:Bloomberg)

VIX指数が暴騰したのに、大暴落しています。これはXIVとSVXYが、S&P500VIX短期先物指数と逆のパフォーマンスを測定するために設計された、S&P500VIX短期先物インバース日次指数を連動対象とした、先物価格の下落による運用収益を目指したインバース型の商品だからです。この2商品を含めた数十本の関連商品は、今回のVIX指数の暴騰による損失で、2月6日(火)に取引を一時停止しています。

エミンさんは、

「ここ数年はずっと低ボラティリティが続いたので、これらのETNの価格はずっと上昇していて、投資家が大儲けでした。しかし、2月5日(月)の下落で全部、吹っ飛んでいます。

ETNと同様なしくみでETP(上場取引型金融商品)というものもあります。これも、最近はVIX指数をショート(=売り)するものが人気で、アルゴリズムを使って運用するファンドが大量に投資していました。ETPも、ほぼ全滅です」

と言っています。かなり大変な事態になっているようですね……。

商品のしくみも悲劇に寄与したのかも…

じつは通常、S&P500VIX先物指数(以下、VIX先物指数と略)は、常に下がり続ける傾向にあります。なぜ、そうなるかはかなり複雑なのでざっくりとした説明に止めますが、これはVIX先物指数をVIX先物の価格に連動させようとするしくみに由来して起こることです。

VIX先物は先物なので取引期限があります。一方、VIX先物指数は永続的に算出される指数です。

そして、平常時のVIX先物は、近い限月の価格よりも遠い限月の価格の方が高い「順ザヤ」状態にあります。なぜなら、遠い限月になるほど、将来のリスクを織り込む動きが強くなるからです。

そして、VIX先物指数はVIX先物の価格に連動するように設計されているわけですが、1つの限月のVIX先物だけに連動するようにしているだけではまずいのです。先物はその限月が来たら、取引できなくなってしまうからです。

そこで、近い限月のVIX先物を売って、次の限月に買い換える売買を日々少しずつ行うような処理をVIX先物指数は行っています(これをロールオーバーといいます)。

そして、先ほど述べたとおり、売る銘柄である近い限月のVIX先物価格は安く、次の限月のVIX先物価格の方が高いのが通常なので、安く売って高く買う、損失がジワジワ蓄積されるようなことを日々行っている形となり、それがVIX先物指数の価格に反映されているのです。

なお、VIX先物指数にはより近い限月のVIX先物に連動するVIX短期先物指数と、より遠い限月のVIX先物に連動するVIX中期先物指数があり、それぞれに連動するETFやETNが設定されています。

こういった、平時に価格が下がる傾向にあるといった商品自体の制度的な特徴が、VIX先物指数に連動したETNの空売りや、VIX先物インバース日次指数を連動対象にしたETNの大量買いにつながっていたと思われます。

日本では約3万円がわずか2日で1000円ちょっとに……

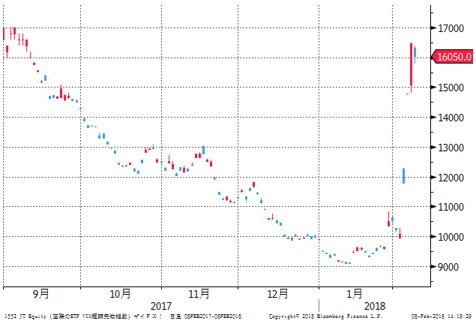

そして日本にも、VIX指数に関連した商品が、東京証券取引所(東証)に上場されています。

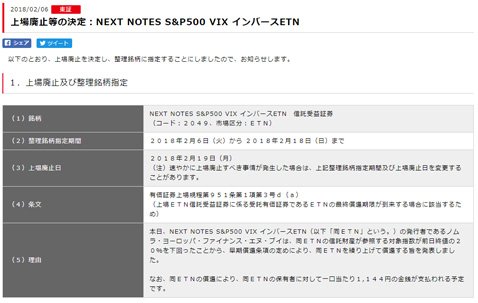

S&P500VIX短期先物指数を円換算した指数に連動する投資成果を目指した「国際のETF VIX短期先物指数」(略称:VIX短期先物、1552)や、インバース型の「NEXT NOTES S&P500 VIX インバースETN」(略称:VIXベアETN、2049)などがそれにあたります。

その中で、先ほど紹介したXIVやSVXYと同じインバース型のVIXベアETN(2049)は、2018年1月12日(金)に4万150円という高値を付けていたのですが、2月5日(月)には3万円を割り込み、翌6日(火)は取引が成立せず、上場廃止が決まって整理銘柄に指定されました。

(出所:日本取引所グループ)

これは、連動対象となるS&P500VIX短期先物インバース日次指数が、前日終値の20%に相当するか下回った時、つまり、前日比で80%以上値下がりすると、早期償還となり、上場廃止になるというルールによるものです。

(出所:Bloomberg)

これによって、VIXベアETN(2049)を購入していた投資家には、1口あたり1144円の早期償還金が支払われることになりました。約3万円だったものが、わずか2日で1000円ちょっとの価値しかないものになってしまったのです。約96%の下落、あのビットコインも驚くような暴落ですね。間違いなく、多くの投資家が損失を被った状況です。

逆に、VIX短期先物(1552)を購入していた投資家は、利益を得たということになりますね。

パニック相場はまだ続くのか?

日本でも、VIX指数関連の金融商品がいきなり上場廃止に追い込まれる事態となった今回のパニック相場ですが、この動きがまだまだ続くのかと言えば、それは誰にもわかりません。

今回は、金融市場全体が大きな混乱をきたすようなリーマンショック級の材料が出たというわけではありませんでした。エミンさんが指摘していたように、今回のVIX数の暴騰は、ボラティリティの低い状態が続くと見込んだ投資家の、VIX先物指数に連動するETNなどへの過剰な空売りポジションが、一気に調整されたからだといった声が多いです。

先進国の景気は良好で、経済のファンダメンタルズにそれほど変化がないとすれば、今回の株価の下落は押し目買いのチャンスと捉えられ、それによってVIX指数は再び安定した水準へと戻っていく、そんなシナリオも考えられそうですし、実際にそのような指摘をする声も結構、聞かれます。

ただ、今回の件をきっかけに金融市場でリスク商品から撤退する動きが出てきてもおかしくないですし、当面は不安定な状況が続く可能性はあると思いますので、一定の警戒はしておいたほうが良さそうです。

東証上場の銘柄ではチャンスが来てもカラ売りができない

さて、ここまでご紹介してきたように、VIX指数関連商品には怖~い側面があるのは事実で、よく理解しないまま、軽い気持ちでたくさん取引することはおすすめできません。ただ、よく研究して無理のないポジション量でトレードすれば、おもしろい面もありそうです。

先ほども触れましたが、東証にもVIX指数関連商品が上場されています。以下の3銘柄になります。いずれも大元の指数を円換算したものに連動する銘柄です。

・国際のETF VIX短期先物指数(略称:VIX短期先物、1552)

・国際のETF VIX中期先物指数(略称:国際VX中先、1561)

・NEXT NOTES S&P500 VIX インバースETN(略称:VIXベアETN、2049)

このうち、VIX短期先物指数と逆の動きをするVIXベアETN(2049)は早期償還となり、やがて上場廃止になることは先にお伝えしたとおりです。

VIX先物指数は常に下がり続ける傾向にあると先にご説明しましたが、VIX短期先物(1552)と国際VX中先(1561)もこれまでそのような動きを続けてきたあと、今回の騒動で跳ね上がりました。

(出所:Bloomberg)

もしも、これ以上、今回の波乱相場が拡大しないと考えるのならば、ここは売りのチャンスです。けれど、VIX短期先物(1552)と国際VX中先(1561)はともに現在、新規売り停止の措置がとられており、カラ売りすることができません。特にVIX短期先物(1552)は2014年10月から、もう3年以上にも渡って新規にカラ売りすることができなくなっています。

VIX指数関連商品が9銘柄も取引できるサクソバンク証券

VIX指数関連商品はCFDでも取引できます。CFDの方が東証上場のETFやETNより自由度が高く、売りからも買いからも入れるようになっていることが多いです。

【※関連記事はこちら!】

⇒CFD比較! おすすめのCFD口座&国内の全CFD口座を紹介

そして、VIX指数関連商品といえば、サクソバンク証券です。サクソバンク証券のCFDではVIX指数関連商品を全9銘柄、ズラリ取り揃えているのです。

まず、下表がVIX短期先物指数に連動するETNやETFに連動するCFD。ともに買いからも売りからも入ることができます。

これらの銘柄をカラ売りするときの注意点として、借入利率の分、コストが余計にかかるということがあります。CFD取引で通常かかるコスト以外にこのコストがかかるのです。これは株の信用取引における「逆日歩」のようなものです。

| 銘柄コード | 原資産の 取引所 |

概要 | 必要 証拠金 |

カラ 売り |

借入利率 (年率) |

| VXX:arcx | NYSE アーカ |

VIX短期ETN に連動するCFD |

40% | ○ | 4.00% |

| VIXY:arcx | NYSE アーカ |

VIX短期ETF に連動するCFD |

40% | ○ | 9.00% |

上表のうち、VXXはVIX指数関連商品の中でも特に有名な銘柄です。サクソバンク証券のCFDにはベーシックコースとアドバンスコースがあるのですが、ベーシックコースで取引できるVIX指数関連商品はVXXだけとなっています。

(出所:サクソバンク証券)

サクソバンク証券のCFDで取り扱われているVIX指数関連商品9銘柄をすべて取引したい場合は、アドバンスコースで取引する必要があります。アドバンスコースにするにはサクソバンク証券へ口座開設したあと、問い合わせフォームから同社へ連絡すればOKです。2つのコースで料金などに違いはありません。

次に下表はVIX中期先物指数に連動するETNやETFに連動するCFDです。こちらはVXZの方だけカラ売りが可能になっています。

| 銘柄コード | 原資産の 取引所 |

概要 | 必要 証拠金 |

カラ 売り |

借入利率 (年率) |

| VXZ:arcx | ナスダック |

VIX中期ETN に連動するCFD |

40% | ○ | 4.00% |

| VIXM:arcx | NYSE アーカ |

VIX中期ETF に連動するCFD |

40% | ☓ | - |

VIX中期先物指数とVIX短期先物指数の違いは先ほどご説明したとおりですが、実際の値動きを見てみると、VIX中期先物指数の方がマイルドなようです(それでも、今回の急変相場では大変動していますが…)。

(出所:サクソバンク証券)

そして、以下がVIX短期先物指数のおおよそ2倍動くETNやETFに連動するCFDです。こちらは2銘柄ともカラ売りはできなくなっています。

| 銘柄コード | 原資産の 取引所 |

概要 | 必要 証拠金 |

カラ 売り |

借入利率 (年率) |

| UVXY:arcx | NYSE アーカ |

ダブルVIX短期ETF に連動するCFD |

80% | ☓ | - |

| TVIX:xnas | ナスダック |

ダブルVIX短期ETN に連動するCFD |

100% | ☓ | - |

今回、VIX短期先物指数は急上昇したわけですが、こちらの銘柄はそれの2倍動くわけですから、何ともエグい値動きになっていますね。

(出所:サクソバンク証券)

そして、下表にまとめたものが、VIX短期/中期先物指数の逆に動くETNやETFに連動するCFDです。

| 銘柄コード | 原資産の 取引所 |

概要 | 必要 証拠金 |

カラ 売り |

借入利率 (年率) |

| XIV:xnas | ナスダック |

インバースVIX短期ETN に連動するCFD |

100% | ☓ | - |

| SVXY:arcx | NYSE アーカ |

インバースVIX短期ETF に連動するCFD |

100% | ☓ | - |

| ZIV:xnas | ナスダック |

インバースVIX中期ETN に連動するCFD |

100% | ○ | 7.00% |

VIX短期/中期先物指数の逆に動くわけですから、これらの銘柄を買えば、VIX短期/中期先物指数に連動する銘柄をカラ売りしたのと同じ効果が期待できます。買いから入った場合は借入利率の分のコストもかかりません。

そして、少し前まで続いていた低ボラティリティの状況であれば、これらの銘柄は着実に右肩上がりになってくれました。買えば儲かる状況になっていたわけです。しかし、今回の相場大変動で、そのような買いポジションが大変な目にあったということは、先にお伝えしたとおりです。

(出所:サクソバンク証券)

上のXIVの日足チャート、一見すると、2017年12月ぐらいの水準まで下落しただけで、そんなに大したことないのでは?と思えるかもしれませんが、よ~く見てください。右下隅にちっちゃなローソク足があるんです。

単なる余白のように見えたチャートの下側3分の2ぐらいは、じつは日足と日足の間に開いた巨大な窓なんですね。

なお、東証上場のVIXベアETNが早期償還となったように、これらのインバース銘柄も早期償還になる可能性がある模様です。そうなった場合は取引できなくなりますので、その点はご注意ください。

また、サクソバンク証券ではザイFX!から口座開設し、所定の条件を満たすと、4000円がキャッシュバックされるザイFX!限定タイアップキャンペーンを実施中ですので、サクソバンク証券に口座開設する場合は、こちらもご活用ください。

ただし、このキャンペーンの対象となる取引はCFDではなく、FXなのでその点はご注意ください。

| 国内最多、150種類以上の通貨ペアを取引可能! | ||||

| サクソバンク証券 ⇛詳細データはこちら | ||||

| サクソバンク証券の主なスペック | ||||

| 最低取引単位 | 通貨ペア数 | スプレッド | ||

| 米ドル/円 | ユーロ/米ドル | ユーロ/円 | ||

| 1000通貨 | 155ペア | 0.2銭原則固定 (8-27:59) |

0.4pips原則固定 (8-27:59) |

- |

| サクソバンク証券のおすすめポイント | ||||

| サクソバンク証券は、デンマークに本社を構えるサクソバンクA/Sが親会社のオンライン証券です。国内トップの155通貨ペアを取引できるほか、CFDや先物、外国株式などを合わせると、サクソバンク証券で取引できる銘柄は2万以上と非常に豊富。月曜早朝3時(※)から取引でき、世界的に人気のチャートツール「TradingView」から直接取引することも可能です。また、フルカスタマイズ対応のプロ向け取引プラットフォーム「SaxoTraderPRO」を提供するなど、上級トレーダーも満足できる取引環境が提供されています。(※豪州の標準時間時は4時) | ||||

| サクソバンク証券の関連記事 | ||||

|

■「窓埋めトレード」とは? 月曜日の窓埋め を狙った取引手法を紹介! 月曜午前3時から 取引できるFX口座を使えばニ度オイシイ…!? ■サクソバンク証券のおすすめポイントや、「スプレッド」「スワップポイント」「取り扱い通貨ペア数」などをまとめて紹介! |

||||

|

▼サクソバンク証券▼ |

||||

| ※この表は2026年2月2日時点のデータに自動で更新されているため、本記事の公開時の情報とは異なっている場合があります。最新の情報はザイFX!の「FX会社おすすめ比較」や、サクソバンク証券の公式サイトなどで確認してください | ||||

GMOクリック証券ではVIX先物に連動するCFDが取引可能

そのほか、GMOクリック証券のCFDでも以下のように、3つのVIX指数関連商品が取引できます。

・米国VI

・VIXレバ2倍ETF

・米国VIベア1倍ETF

「米国VI」はVIX先物に連動するCFDです。先物には取引期限がありますが、このCFDには取引期限がありません。このCFDは原資産とするVIX先物の銘柄を乗り換えていくことで取引期限がないようにしているようです。

また、「VIXレバ2倍ETF」はVIX短期先物指数に2倍の値動きで連動するETFに連動するCFDです。

そして、「米国VIベア1倍ETF」はVIX短期先物指数の逆方向に連動するETFに連動するCFDということになります。

以下は「米国VI」の日足チャートです。低位で行ったり来たりしていたものが突然跳ね上がり、さらに急反落しかかっていることがわかります。低位で行ったり来たりしているところで突然、窓を開けて上昇しているところが数カ所ありますが、これが先物の銘柄を乗り換えているタイミングだと思われます。

(出所:GMOクリック証券)

先物の銘柄を乗り換えれば、価格が跳ね上がることがわかっているのなら、乗り換え前に買っておけば儲かるんじゃ…と思いたくなりますが、その分は「価格調整額」というものを支払う必要があり、そうそう甘い儲け話はありません。

| 人気ランキングNo1! 圧倒的な人気と実力を兼ね備えたFX口座! | ||||

| GMOクリック証券「FXネオ」 ⇛詳細データはこちら | ||||

| 最低取引単位 | 通貨ペア数 | スプレッド | ||

| 米ドル/円 | ユーロ/米ドル | ユーロ/円 | ||

| 1000通貨 | 24ペア | 0.2銭原則固定 (9-27時) |

0.3pips原則固定 (9-27時) |

0.4銭原則固定 (9-27時) |

| ※スプレッドはすべて例外あり。相場状況により、原則固定スプレッドの配信を一時的に休止している場合もあります | ||||

| GMOクリック証券「FXネオ」のおすすめポイント | ||||

| GMOクリック証券の「FXネオ」は、上位水準のスペックと優れた取引環境が多くの投資家に支持されている業界を代表するFX口座。1000通貨単位の取引が可能なので初心者にもおすすめです。機能性、操作性ともに抜群の取引ツールは、Apple Watchにも対応。また、約150種類と国内系の口座としては非常に豊富な銘柄を取り扱っているCFD口座も人気が高く、高機能チャートツール「プラチナチャート」では、両口座の銘柄を表示できます。 | ||||

| GMOクリック証券「FXネオ」の関連記事 | ||||

|

■GMOクリック証券「FXネオ」のメリット・デメリットを解説! スプレッド、スワップポイントなどの他社との比較のほか、キャンペーン情報や口座開設までの時間、必要書類も紹介! ■GMOクリック証券「FXネオ」のおすすめポイントや、「スプレッド」「スワップポイント」「取り扱い通貨ペア数」などをまとめて紹介! |

||||

|

▼GMOクリック証券「FXネオ」▼ |

||||

| ※この表は2026年2月2日時点のデータに自動で更新されているため、本記事の公開時の情報とは異なっている場合があります。最新の情報はザイFX!の「FX会社おすすめ比較」や、GMOクリック証券の公式サイトなどで確認してください | ||||

IG証券では欧州版VIX指数の関連銘柄が取引できる

また、IG証券のCFDでは「ボラティリティー指数」という銘柄が取引可能です。こちらはVIX先物に連動するCFDのようです。そして、IG証券のこのCFD銘柄には取引期限があるようです。

以下の取引画面を見ると、現時点では2018年2月、2018年3月、2018年4月を取引期限とする3銘柄が取引できることがわかります。

(出所:IG証券)

上のチャートは2018年2月を期限とする銘柄ですが、当然のように今回の波乱相場で跳ね上がっていることがわかります。

IG証券のCFDには「EUボラティリティー指数」という銘柄もあり、こちらは欧州版のVIX指数に関連した銘柄です。「EUボラティリティー指数」も米国と同じように今回の波乱相場で跳ね上がっています。

(出所:IG証券)

なお、IG証券ではFX以外(ということはCFDも入ります)の銘柄で所定の条件を満たすと、最大5万円+1万円がもらえる新規口座開設キャンペーンを実施中です。こちらもご活用ください。

| 100種類の豊富な取り扱い通貨ペア数と世界標準の取引ツールが魅力 | ||||

| IG証券 ⇛詳細データはこちら | ||||

| IG証券の主なスペック | ||||

| 最低取引単位 | 通貨ペア数 | スプレッド | ||

| 米ドル/円 | ユーロ/米ドル | ユーロ/円 | ||

| 1万通貨 | 100ペア | - | - | - |

| ※相場状況により、配信スプレッドの公表を休止中。実勢レートは取引ツールから確認できます | ||||

| IG証券のおすすめポイント | ||||

| IG証券は世界で35万人以上のアクティブユーザー数を誇る、英国に本拠地を置くIGグループの証券会社。100種類の豊富な通貨ペアを取り扱っているFXのほか、CFDやノックアウトオプションなども人気で、IG証券全体で取引できる銘柄は実に1万7000銘柄以上と非常に豊富です。自動売買に対応した高機能チャートツール「ProRealTime」が使えたり、心理学的見地からトレーダーにアプローチするコンテンツを提供していたりと、国内系とは一味違うサービスを味わえるのも魅力です。 | ||||

| IG証券の関連記事 | ||||

|

■IG証券の特徴やキャンペーン、スプレッドやスワップポイントなどの他社との比較、メリット・デメリットを解説!口座開設までの時間、必要書類も紹介! ■IG証券のおすすめポイントや、「スプレッド」「スワップポイント」「取り扱い通貨ペア数」などをまとめて紹介! |

||||

|

▼IG証券▼ |

||||

| ※この表は2026年2月2日時点のデータに自動で更新されているため、本記事の公開時の情報とは異なっている場合があります。最新の情報はザイFX!の「FX会社おすすめ比較」や、IG証券の公式サイトなどで確認してください | ||||

>>>サクソバンク証券の最新スペック詳細はこちらをご覧ください

>>>IG証券の最新スペック詳細はこちらをご覧ください

>>>GMOクリック証券の最新スペック詳細はこちらをご覧ください

(文/ザイFX!編集部・堀之内智&井口稔 編集協力/ザイFX!編集部・庄司正高)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)