■ドルインデックスは底打ち、ユーロ高は終焉か?

猫も杓子も米ドル安一辺倒、特にユーロに対する強気は過剰なので、そろそろ潮の流れが変わってもおかしくなかろう、といった話が、前回の本コラムの趣旨であった。実際に、その兆しがすでに露呈しつつあると思う。

【参考記事】

●過大評価されるユーロと過小評価される円、是正する道はユーロ/円の大逆転のみ!(2018年2月16日、陳満咲杜)

2月15日(木)、ドルインデックスは1月安値を更新した上、その下で大引けした。米ドルの全面安が加速されるだろうと思われたが、翌日(16日)一転して強く反騰し、日足では安値更新(ブレイクアウト)自体が「フォールス」、すなわち「ダマシ」の可能性が示唆された。

(出所:IG証券)

切り返しが継続できれば、2月8日(木)高値を上回れる見通しだ。この場合、底打ちのパターンが完成、といった判断につながる。

当然のように、米ドルの対極としてユーロには反対のサインが点灯している。ユーロ/米ドルは2月16日(金)にて1月高値を更新したものの、当日一転して陰線で大引けし、その後の反落もあって、高値更新(ブレイクアウト)自体が「フォールス・ブレイクアウト」の可能性を示唆している。

(出所:IG証券)

この疑いは、2月9日(金)安値の割り込みがあれば認定されるから、ユーロ高終焉の現実味が増しているとみる。

■いったんユーロ安基調に転換すると、加速する可能性も

週足では、RSIなどのオシレーター系指標が弱気ダイバージェンスのサインを構築、2月安値の更新があれば、一段と効いてくるだろう。

(出所:IG証券)

前回のコラムでも指摘したように、IMM市場におけるユーロのネットロングポジションが記録上最大の水準に膨らんでいたので、反落があれば、投げ売りが発生すると推測され、また投げ売りが次の投げ売りを呼ぶといった逆循環が始まってもおかしくない。

【参考記事】

●過大評価されるユーロと過小評価される円、是正する道はユーロ/円の大逆転のみ!(2018年2月16日、陳満咲杜)

よって、どこかの時点でユーロ高基調が一転してユーロ安基調に転換し、また昨年(2017年)年初からほぼ一貫して継続していたユーロ高のトレンドが長かっただけに、いったんユーロ安の基調に転換すれば、今度は連続して反落してくる市況を想定しておきたい。

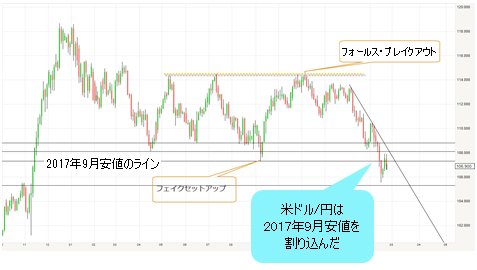

■米ドル/円は2017年9月安値の割り込みを軽視すべきでない

一方、米ドル/円に関してはいろいろ見方があるが、筆者が重視しているのは昨年(2017年)9月安値の割り込みだ。

昨年(2017年)9月の安値打診は、いったん昨年(2017年)4月安値を割り込んだものの、その後V字型反騰をもって昨年(2017年)11月の一時高値更新につながったので、リバウンドを「セットアップ」するシグナルであったとみる。

(出所:IG証券)

要するに、昨年(2017年)4月安値に対する一時の下回りが「ダマシ」であったからこそ、昨年(2017年)11月高値をもたらしたわけだ。

そして、先週(2月12日~)の大幅下落で昨年(2017年)9月安値を下回り、また同安値以下に大引けし、さらに、昨年(2017年)11月の一時高値更新(2017年5月、7月高値に対して)があったものの、すぐ反落して下落を続け、先週(2月16日)安値の更新をもたらしたわけだから、同高値更新自体も「ダマシ」であったに違いない。

ゆえに、昨年(2017年)9月安値を下回った、というサインの意味合いを軽視すべきではない。

仮に先週(2月16日)の安値打診をもって米ドル/円がすでに底打ちした、といった見方が正しいとしても、前述したプライスアクションの視点で総合的にみればわかるよう、昨年(2017年)4月、6月や9月安値で形成されたレジスタンスゾーンは厚く、米ドル/円の底打ち、また切り返しがあっても安易な上放れはなかろう。

何しろ、昨年(2017年)11月の一時高値更新が点灯した「フォールス・ブレイクアウト」のサインが「ホンモノ」であるからこそ、昨年(2017年)9月安値割れ、また同安値の下にて大引けしたわけだから、当面米ドル/円が強くても、かろうじて安値圏での保ちあいに留まると推測される。

■ユーロ/円は反落してくる公算が高い

こういったロジックが正しければ、ユーロ/円に関する見方はシンプルでわかりやすいだろう。ユーロ/米ドルの頭打ち、また米ドル/円の安値圏での保ち合いが「最大公約数」なので、ユーロ/円は反落してくる公算が高い、と言えるだろう。

もっとも、ユーロ/米ドルの反落加速、また米ドル/円のさらなる安値打診も警戒されているので、場合によってはユーロ/円の下落加速といったシナリオも念頭に入れておきたい。

ユーロ/円は昨年11月安値に接近している。週足のサインは、すでに指摘したように、トップアウトのサインが鮮明であったから、これから割り込んでいくだろう。

(出所:IG証券)

今年(2018年)1月最終週の週足は、本来強気「アウトサイド」、また「リバーサル」のサインを点灯していたので、そこからさらなる続伸が期待されたが、翌週から一転して大幅反落、さらに1月第2週の安値を割り込んだことで、反転のサインを強化したとみられる。

■2017年11月安値割れの有無が今後のポイントに

同週の足型は典型的な「スパイクロー」(たぐり線)だったので、その安値は重要であった。割り込むことによって、従来のサポートゾーンがレジスタンスゾーンになる恐れを示し、実際先週(2月12日~)の始値、今週(2月19日~)の高値(現時点)を見れば、すでにレジスタンスゾーンとして意識されていることがおわかりいただけるかと思う。

昨年(2017年)11月安値、昨年(2017年)7月高値の水準と重なっただけに、より重要である。昨年(2017年)11月の一時の安値打診は、さらなる反落ではなく一転して切り返していたので、今年(2018年)1月高値に繋がったわけだ。

ゆえに、再度割り込めば、今年(2018年)1月高値をもってすでにトップアウトし、ユーロ/円は大きく反落余地を拡大する、というシナリオがより確実になってこよう。

前回提示したターゲット、すなわち126円台~128円台といったこれからの目標について、昨年(2017年)11月安値131.17円割れをもって、打診の道筋がつけられるだろう。市況はいかに。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](/mwimgs/c/d/-/img_cd98e6e3c5536d82df488524d85d929d47416.gif)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)