池尾座長 それではお待たせしました、松井メンバー、お願いいたします。

■松井教授:GMOクリック証券、SBI証券、セントラル短資FXの3社の話を聞く限り、おそらく規制は必要ない

松井秀征メンバー(立教大学法学部法学科 教授。以下、「松井メンバー」と記載) ありがとうございます。協会さん、各社さんのご説明をいただきまして、お考えの状況がよく分かり、ありがとうございました。最初に少しコメントをして、いくつかご質問をさせていただければと思います。

いま行っている議論というのは、現状の規制を点検して、おそらく自主規制か、それを踏まえて最大限の対応をしておられるということでしょうし、それらを踏まえて各社さんが最大限、取り組んでいる、こういった状況を知らせていただいて、では、それを踏まえてなお、何らかの対応をする必要があるのかどうか。前提をいま確認している作業なのかと理解をいたしました。

先ほど池尾先生がおっしゃったことに尽きているので、私が申し上げるまでもないのですけれども、今日、来てくださっている3社さんのお話を聞く限り、おそらく規制は要らないんですね。

やはり今後、新たに何らかの規制等を設ける必要があるかどうかの議論をする際には、中規模あるいは小規模の業者さんの状況等がどうなのか。要するに各社さんの取り組みが実際どうなのかが、かなり重要な事実関係になるかと思いますので、そのあたりを今後、さらに知れたらよいなと思います。これがコメントということです。

■松井教授:金先協会は、中小の店頭FX業者の現行規制に対する対応をどう評価しているか?

松井メンバー それを踏まえて、2点ほど質問させていただければと思います。まず協会さんに対して、実際に中小の業者さんの状況がどうか。今の規制を前提にした個社さんの対応の満足度は、どうなのかというところをお伺いしたい。

もちろん協会として十分ではありません、というお答えはないと思ってますけれど、そのあたりのばらつきとか、実際の取り組み状況の進捗度、これまでの議論に出ていますけれども、あらためて少しお伺いしたいというのが一つ。

■松井教授:中小の店頭FX業者で破綻などの問題が起きたとすれば、それはマーケットにインパクトを与えるのか?

松井メンバー それに付随しまして、逆に言うと、この検討会はそういった業界なり、個社さんの取り組みが、果たしてシステムにどういう影響を与えるか、市場に対してどういう影響を与えるかという視点に立っていますので、実際に中小業者さんがどれくらいマーケットやシステムにインパクトを与えるのかというのは、私は分からないものだから、そのあたりをお伺いしたいのが1点です。

■松井教授:そもそも店頭FX業者で何か起こったときに、それがシステミックリスクにつながる可能性はどれぐらいあるのか?

松井メンバー 2点目は資料2ということで、議論にあたっての業界認識というペーパーをいただきました。この資料は興味深く拝見しました。

これは松田さんにお伺いしたいのですが、今、中小のシステムへの影響のお話を伺ったのですが、この資料2では露骨に、そもそも今回、店頭FX業者の決済リスクとシステミックリスクとの関係が一発目に書かれております。ここが少しお伺いしたいところです。

※「店頭FX業者の決済リスクへの対応に関する有識者検討会」(第2回)の資料2「GMOクリック証券・SBI証券・セントラル短資FX 資料」より、1ページの「議論にあたっての業界認識」を掲載

松井メンバー つまり、先ほど松田さんのセントラル短資さんのお話でも少しありましたが、実際には取引額がどんなに大きくても、実際、動く額がどんどん小さくなるのが実際でありますから、そうであるとすると、そもそも店頭FX業者さんが今、取り組んでおられる取引等は、システムへの影響というのは、まったくないということはないでしょうけれど、およそあり得る可能性が低いという話なのか、あるいは、ある程度リスクは影響する可能性もあるけれども、現在の業界なり、個社さんの取り組みを前提にすれば、マーケットやシステムに与えるリスクは低いということなのか、今後、店頭FX業者さんの決済リスクとシステムやマーケットの関係について、もうちょっとお考えをお知らせいただけたらと思います。以上です。

池尾座長 ではお願いします。

■金先協会:中小の店頭FX業者はシンプルなビジネスモデルのところが多いが、リスクを取っている業者は自主規制規則に沿った管理体制をとっているはず

山﨑オブザーバー 松井先生、ありがとうございました。中小、要はこちらにご参加いただいている業者以外の方は、どうなんだというご質問だと思います。

まず、私の説明の中でも申し上げましたように、中小であっても大手であっても定期的な実地監査を行っています。実地監査は、私どもの監査部が、そんな業者にまさしく入って調査をして、そして、監査の結果を還元していくということです。これはもうやっています。

その中の項目に、リスク管理の項目も入っています。リスク管理のところは、たとえば監督指針でも、リスク管理がうたわれています。顧客及びカバー取引相手方との取引に関わるリスク管理体制をベースに、監督指針のⅣの3の3の5の1というものだと思います。

これとか、私どもの協会の業務取扱規則においても、リスク管理の規程を入れています。ですので、基本的には業者はリスク管理に関しては、規程、監督指針に沿った運営をしていく。これを監査がチェックをしているということでございます。

私どもはまさしく、中小だからできないというようなことはなりませんで、ただし、中小の方というのは非常にビジネスモデルがシンプルでして、先ほどから申し上げましたように価格の配信を受けて、それをそのままお客さんに流すというような、そういうモデルも多くあります。

もちろん、自社でリスクをお持ちになっているところもありますので、そういう自社でお持ちになっているところは、こちらの大手業者さんと基本的には同じ、私どもの自主規制規則に沿った管理体制というものをやっていただいているはずです。私どもも一応、監査でチェックをしています。

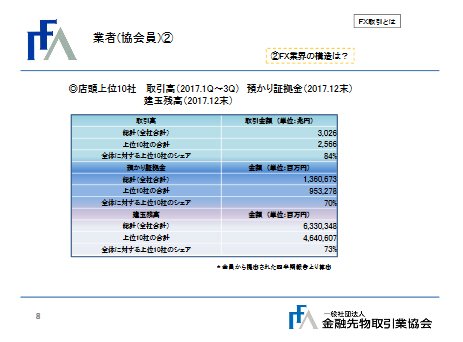

■金先協会:上位10社への取引高の集中度は84%。中小の店頭FX業者に何か起こってもマーケットへのインパクトはたぶんないだろう

山﨑オブザーバー 中小の影響力のところですが、先ほどの私どもの資料で集中度というものでお見せしたかと思います。8ページ、これはさらっと上位10社に集中が多いというふうに、【聞き取り不明】説明で言ったわけですけれども、ご覧のように取引高では84%、預かり証拠金では70%、未収金リスクなどが、これにかかってくると思いますが、あと建玉残高、いわゆるお客さまのポジションですね。これも73%が上位10社に集中している。

※「店頭FX業者の決済リスクへの対応に関する有識者検討会」(第2回)の資料1「金融先物取引業協会資料」より、8ページの「業界(協会員)②」を掲載

山﨑オブザーバー ですので、ご質問の趣旨は、市場にインパクトを与えるようなものが中小にあるのかという問いだったと思うのですが、この数字から見ますと、大きな影響は多分ないだろうと。

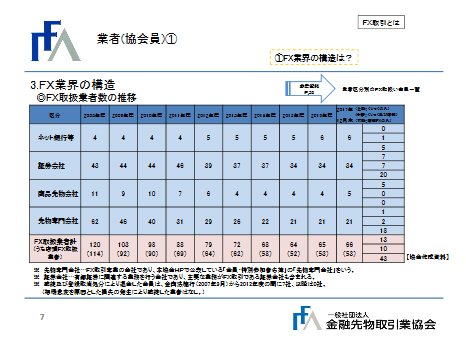

それも個社数が、店頭の業者が全部で53社あります。その前の7ページのいちばん右のところ、2017年12月末のところで、FX業者全体で、このピンクのところが66社、うち店頭FXを取り扱う業者が53社。

※「店頭FX業者の決済リスクへの対応に関する有識者検討会」(第2回)の資料1「金融先物取引業協会資料」より、7ページの「業界(協会員)①」を掲載

山﨑オブザーバー ちなみに、この内訳を書いています。いちばん上がくりっくのみ、真ん中がくりっくと店頭、そして最後が店頭というところです。

残り43社は、この53社引く上位10社ですから、残り43のところがそれぞれのリスクをかなり分散して持っているということなので、インパクトは小さいかなと考えています。

■金先協会:仕組みが異なるのだから、店頭FXと取引所FXではストレステストの中身は異なる

山﨑オブザーバー 先ほど永沢委員のほうからご質問がありました、店頭と取引所のストレステストの相違ですが、これは取引所のほうからご説明があったかと思いますが、これはまったく基本的に違うと思っています。

もちろん私ども、FMI原則(※)に示されているような管理の高度化というものを目指してやっておりますが、やはりどうしても店頭FXという業者は、いくつか先ほど示しました6個のビジネスモデルがある一方で、取引所のほうは、取引所といいますか、清算機関ですね。清算機関としてのリスク管理というところもあります。

(※編集部注:「FMI原則」とは日本語では「金融市場インフラのための原則」と呼ばれるもの。支払・決済システム委員会(CPSS)と証券監督者国際機構(IOSCO)が制定した)

たとえば一例を申し上げますと、カバー取引のときには、こちらの業者の方は現金担保をカバー先に積みます。今回のストレスシナリオでは、もしカバー先がデフォルトを起こしたら、その証拠金、現金担保は返ってこないということで、やりなさいと言いました。

すみません。間違っていたら申し訳ないですが、たぶん清算機関さんのほうは清算会員から清算預託金を受けていますので、何かデフォルトイベントが起きて損失が発生した場合は、それと多分相殺ができるような形なのかなと思っています。ですので、根本的にちょっと違うものがあります。その点でストレスシナリオは、おのずと変わってくるということです。以上です。

池尾座長 では松田さん、お願いします。

■セントラル短資FX:「システミックリスクは店頭FX業者の破綻では起こしません」とは言わないが、店頭FX業者の破綻がシステミックリスクにつながることは想像し難い

松田邦夫オブザーバー(セントラル短資FX 代表取締役社長。以下、「松田オブザーバー」と記載) 業界への質問ですので、私からお答えをします。システムに与えるリスク、あるいはシステミックなリスクを、同業者の破綻が招くことはないのかというような意識は、われわれも金融業界の一端を担う者として、強く意識はしております。そうするとシステムへの影響とは何か、というところが問題になるわけです。

たとえば、日銀の定義を借りますと、システミックリスクというのは、「個別の金融機関の支払不能等や、特定の市場または決済システム等の機能不全が、他の金融機関、他の市場または金融システム全体に波及するリスク」という言い方をしています。

今はもう少し広く解釈しようという考え方もあろうかと思いますが、基本的には先ほど私が申し上げたように、やはり連鎖的に起きていく。しかもその決済、金融システム全体に及ぶというイメージからしますと、先ほど申し上げたように、正直なところ、店頭業者、仮に弱小、極めて小さい業者でなくても、店頭業者の破綻がそういったシステミックリスクを起こすだろうか、という疑問は正直ございます。

なかなか想像し難いところだと申し上げたとおりです。

ただ「起こしません」と言い切ってしまうと、それは思考停止になりますし、それはわれわれがやるべきことではないと思っています。

やはり海外の規制の流れというか、どういう考え方を背景にしているのだろうか、あるいはわれわれのそのテストが、果たして本当に十分な状況を勘案したものになっているのだろうか、ということを不断に検討しながら、今後もリスク管理能力を向上させていくことが、業界に求められていることだと認識しています。

池尾座長 ほとんど時間がなくなってきましたが…

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)