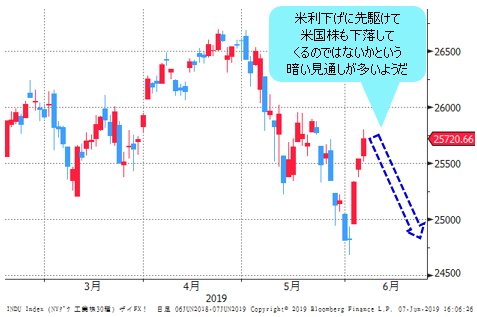

■市場の焦点は米利下げで、暗い見通しが多い

マーケットの焦点は米利下げの可能性やその回数にあるだろう。利下げは景気後退を暗示し、米国株も先駆けて下落してくるのではないかと、巷では暗い見通しが多いようだ。

(出所:Bloomberg)

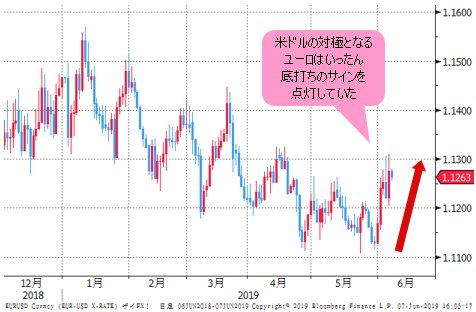

当然のように、米ドル安の見通しも多くなり、米ドルの頭打ちを景気後退のサインとして解釈する論調まで聞こえる。

しかし、FRB(米連邦準備制度理事会)議長が利下げの可能性を示唆する前に、米ドル高一服の兆しがすでに出ていたから、米利下げ見通しの高まりで米ドルが反落してきた、といった見方は、間違いとは言い切れないものの、少なくとも「後解釈」の疑いがある。

実際、5月24日(金)の本コラムの最後でも指摘したように、そもそも米ドルの対極となるユーロは、いったん底打ちのサインを点灯していたから、米ドル全体の上昇一服も当然の成り行きと見なされ、米利下げ観測の高まりは、その「後付け」の材料として効いてきた、という見方もできる。

【参考記事】

●なぜ、2008年安値を境に米ドル安の時代は終わったのか? リーマンショックの再来は?(2019年5月24日、陳満咲杜)

(出所:Bloomberg)

より重要なのは、利下げの可能性やその回数に関する予想は、目先の米長期金利に織り込まれたはずなので、利下げがあるから米長期金利が下げ続けるとは限らないということだ。

また、利下げがあるから、米国株はベア(下落)トレンドへ転換するだろう、あるいは米景気が後退するだろうといった発想も怪しい。

実際、FRB議長の示唆以降、米国株はむしろ連続して反騰してきたから、利下げが株式市場を支える側面を無視できない。

(出所:Bloomberg)

■FRBの「君子豹変」は米中対立長期化対策

米国の景気拡大期が間もなく10年となり、間違いなく史上最長を記録する。そのうち、FRBが利下げを敢行すれば、世界でもっとも柔軟性をもって景気対策を行う中銀となり、景気を支えていく可能性は大きいだろう。マーケットはすでにFRBの姿勢を評価しており、米株高を通じて景気拡大期がさらに拡張される可能性も、無視できないだろう。

というのは、たった半年で、従来の利上げのスタンスから一転して利下げを暗示というFRBの「君子豹変」は、ほかでもない、一番のリスク要素とみられる米中貿易戦争や米中対立の長期化に先手を打った判断だと思われる。

マーケットはその姿勢を評価し、また安心感を覚えるから、まず米国株のブルトレンド継続をもってセンチメントの改善をはかり、その後、景気拡張につながるだろうとも推測される。

■NYダウはこれから高値更新を果たすだろう

本コラムで何回も指摘したように、米国株はブル(上昇)構造を維持、また歴史的な強いラリーにあるから、値幅はともかく、反落があれば基本的には途中の調整とみるべきだ。

為替市場に関して、米国株のブルトレンドが維持されるかどうかは重要だ。なぜなら、リスクオン・オフの有無は、基本は米国株次第なので、米国株がブルトレンドを維持している限り、本格的なリスクオフはないから、円の上昇余地も限られるはず、という認識ができる。

米株三大指数のうち、NYダウのみ昨年(2018年)の高値を更新していないから、それを根拠に米国株の頭打ち、またベアトレンドへの転換を予想する見方もあるが、筆者はまったく逆の見方を持つ。

つまり、米株三大指数のうち、NYダウだけが昨年(2018年)の高値を更新していないから、これから追随して高値更新を果たし、ブルトレンドを一層伸ばしていくはずだ。

(出所:Bloomberg)

NYダウの週足をみればわかるように、今週(6月3日~)の大幅反発があって、いったん強気「リバーサル」のサインを点灯、ここから高値を再打診する公算が高まっている。

(出所:TradingView)

■ヘッド&ショルダーズ・ボトムを形成すればNYダウは一層上昇

今晩(6月7日)米雇用統計の発表があるから、市況の波乱が想定されるものの、NYダウが大きく下げない限り、今週(6月3日~)のサインを維持できる見通しなので、NYダウのブル進行を有力視。

米雇用統計の中身は、基本的には事前予想不可能なので、数字の好悪で米国株の堅調を予想しているわけではない。

ヒントはFRBの利下げ示唆にある。仮に数字がよければ、株は素直にそれに好感して続伸しやすいか、逆に数字が悪ければ、「さすがFRBだ」といった感触で利下げ観測の一段高まりにつながり、結果的に米国株の下値を制限する可能性は大きいかと思う。

前述のロジックが正しければ、NYダウの高値トライ自体がまた重要なサインを点灯する。それはほかならぬ、昨年(2018年)年末安値を「ヘッド」と見なす「ヘッド&ショルダーズ・ボトム(※)」、すなわち「逆三尊」というフォーメーションの形成可能性にある。

(※編集部注:「ヘッド&ショルダーズ・ボトム」とはチャートのパターンの1つで、大底を示す典型的な形とされている。「三尊底」とも呼ばれる。また、「三尊底」の逆で、天井を示す典型的な形が「ヘッド&ショルダーズ」(三尊型))

(出所:TradingView)

仮に、そのフォーメーションの形成があれば、NYダウは反落どころか、一層大きく上昇するから、米利下げは株高を促進する最大の材料として語られるだろう。

そして、株高が続く限り、米景気拡大期が継続し、景気後退云々は杞憂に終わる可能性も大きい。

■米ドル/円は2019年年初来安値を下回らないはず

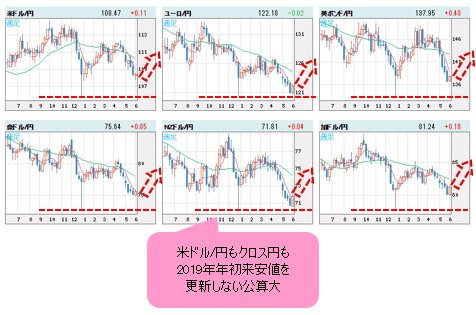

米国株の高い安いと米ドル全体の高い安いに大した相関性はないので、米ドル/円のみ検証しておきたい。

本コラムで繰り返し指摘してきたように、米ドル/円は日米金利差より米国株次第なので、米国株が反騰、またブルトレンドを維持できる限り、米ドル/円の下値余地は限定され、また2019年年初来安値を下回らないはずだ。

主要クロス円(米ドル以外の通貨と円との通貨ペア)の多くも同じ理屈となり、また目先ドルインデックスがいったん頭打ちとなっているため、外貨高を通じて円高の圧力を緩和していくから、やはり2019年年初来安値を更新しない公算が高い。

悲観的な見通しの多くは米中対立をリスク要素として挙げるが、同材料は歴史的に大きいテーマ性(文明の対決)があるだけに、マーケットは常にそれに反応するとは限らない。

当面、米中合意なしとみるマーケットは、同材料をいったん保留しながら、米利下げがもたらすメリットのほうに反応しやすく、米ドル/円の底打ちもすでに達成されたか、もしくは近々果たされるだろう。市況はいかに。

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)