■ドルインデックスは大きく反落し、200日線にトライ

前回(2019年10月11日)のコラムで指摘したとおり、米ドル全体(ドルインデックス)は頭打ちを果たし、大きく反落してきた。

【参考記事】

●まだ早いけど、言っちゃった!米ドル/円日足に「逆三尊」の可能性(2019年10月11日、陳満咲杜)

(出所:Bloomberg)

日足における「三尊天井(※)」の形成や下放れが確認され、また200日移動平均線(200日線)にいったんトライしたのも想定の範囲内であり、目先いくぶんスピード調整があっても、反落波自体の進行は続く公算が高い。

(※編集部注:「三尊天井」=「三尊型」。「三尊型」はチャートのパターンの1つで、天井を示す典型的な形とされている。仏像が3体並んでいるように見えるために「三尊型」と呼ばれていて、人の頭と両肩に見立てて「ヘッド&ショルダー」と呼ぶこともある)

もっとも、ドルインデックスでみるとわかるように、夏場(6月末)から米ドル全体は大きく上昇してきたが、その上昇波は実に2018年8月から形成されてきた「ウェッジ」型上昇波の一部として数えられ、いったん頭打ちになると、比較的大きな反落になりやすいかと思われる。

(出所:Bloomberg)

■200日線をしっかり割り込むか否かにも注目

一方、200日線のサポートもしかり。

今年(2019年)6月の安値打診は、同線を一時下抜け、比較的深い押し目を形成したが、結局うまく回復し、また1月、3月の安値も同線にサポートされてきたことに照らして考えると、米ドル全体がもう一段調整するには、まず200日線を下放れすることが前提条件となる。したがって、サイン待ちの局面でもある。

(出所:Bloomberg)

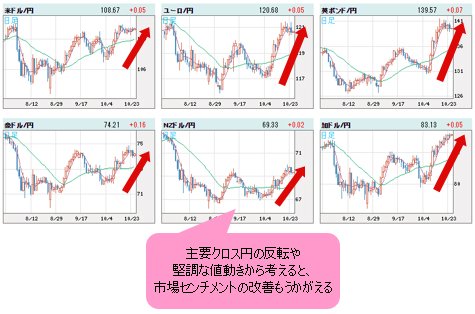

■クロス円の堅調から市場センチメントの改善もうかがえる

たびたび強調してきたように、米ドル全体の反落が米ドル/円の反落を伴わない場合は、往々にしてリスクオン(あるいはリスクオフではない)ムードにあり、これはクロス円(米ドル以外の通貨と円との通貨ペア)の方が最も上昇しやすい時期でもある。

英ポンド/円をはじめ、主要クロス円の反転や堅調な値動きから考えると、市場センチメントの改善もうかがえる。

そもそも、市場センチメント云々自体が適切ではないかもしれない。確かに米中貿易戦争や英EU離脱問題が長引いたことでセンチメントは大きく悪化していたが、米国株は波乱があってもベア(下落)基調に転換してはいなかった。

セクターごとにセンチメントを反映していたかもしれないが、マーケットの全体からみると、必ずしも悲観一色になったとは限らなかった。

為替市場もそうであった。確かに米中合戦の真只っ中、トランプ米大統領の「怒りのツイート」もあって、米ドル/円は8月に一時2019年年初来安値を更新したが、たちまち回復し、終値をもって105円の節目を割ったことはなかった。

また繰り返しとなるが、2018年3月の安値は米中貿易戦争の勃発に対応した値動きだが、少なくとも2019年8月末の時点において、米中合戦の激しさは増す一方だったので、2018年3月安値104.56円の水準から考えると、2019年8月末には本来、100円の大台を割り込んでもおかしくなかった。

【参考記事】

●世界経済が大混乱なのに米ドル/円は底割れを回避。それが意味するものは?(2019年8月16日、陳満咲杜)

ましてや、英EU離脱問題もあった。合意なき離脱が避けられないと思われる時期でもあったが、米ドル/円は前述のように、終値をもって105円の大台を割り込めなかった。このこと自体が、市場センチメントが巷で思われているほど悪化していなかったことを示唆している。

このような言い方は、捉え方によっては適切ではない可能性もあるから、「市場センチメントが悪化したにもかかわらず、米ドル/円は底割れしなかったから、内部構造をもって円高の限界を示した」という言い方の方が、よりわかりやすいかもしれない。

いずれにせよ、目先、米ドル/円は200日線に接近し、また8月1日(木)高値にも接近している以上、今さら弱気はいらない。

(出所:Bloomberg)

■直近の保ち合いはさらなる上昇前のスピード調整

前回のコラムで提示した「逆三尊(※)」のフォーメーションの成立に加え、いくつのポイントを押さえると、やはり米ドルの上値余地を狙いたい。直近の保ち合いは、さらなる上昇の前のスピード調整と思えばわかりやすいと思うが、細かいテクニカル上のポイントは、10月23日(水)のレポートをもって提示したい。本文は以下のとおり。

(※編集部注:「逆三尊型」はチャートのパターンの1つで、「三尊型」と反対に、底を示す典型的な形とされている)

【参考記事】

●まだ早いけど、言っちゃった! 米ドル/円日足に「逆三尊」の可能性(2019年10月11日、陳満咲杜)

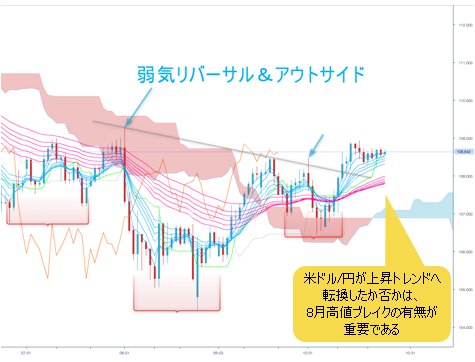

9月高値のブレイクをもって新たな上昇段階に入ったことは既述の通り、10月1日大陰線を再度否定したことで強気変動の証左であったことを再度確認しておきたい。同確認、目先のサポートゾーンによって証左され、概ね10月1日罫線の「上ひげ」の部分に相当することも重要なポイント。

上のチャートで示したように、10月1日(黄矢印)罫線の「上ひげ」の部分、ブレイクされる前では抵抗ゾーンだったが、ブレイクされた後一転してサポートゾーンと化し、10月15日の大陽線(赤矢印)によって再度証明されたわけ。前者は「スパイクハイ」であれば、後者は「スパイクロー」のサインを点灯、前記ゾーンの役割の転換を示唆。

従って、10月17日の陰線(緑矢印)の弱気「リバーサル」や「アウトサイド」のサインあっても、目先までの下落余地が限定され、また15日の安値を下回っていない。GMMAチャートが示す支持ゾーンと相まって、早期下放れなしではそろそろ再度上昇に転じる可能性が示される。

実際、10月15日以降、日足における保ち合い、17日の一時高値トライを覗き、ほぼ15日の値幅内に留まり、「インサイド」のサインとして形成中の公算が大きい。ドル/円の次なる上昇、昨日高値108.72のブレイクをもって最初のサインを点灯、その後10月高値の再更新や200日線のトライにつながるでしょう。同打診があれば、前記「インサイド」の上放れを果たすから、上昇モメンタムの再加速が見られる公算。

強調したいのは、8月高値ブレイクの有無が重要だということだ。8月1日(木)の大陰線で、大きな弱気「リバーサル」や「アウトサイド」のサインを点灯したからこそ、8月の安値打診をもたらしたわけだから、同日高値109.33円のブレイクやそれ以上の定着があれば、米ドル/円はブル(上昇)基調への転換を果たしたと認定できる。

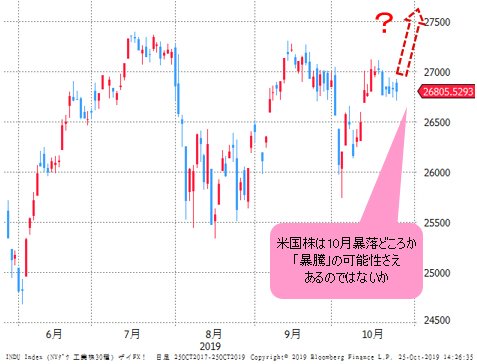

■米国株や日本株は暴落どころか「暴騰」の可能性あり

2019年年末まで、あと2カ月強しか時間が残っていないが、年末に近づくにつれ、相場はかなり動くのではないかとも思う。

ちなみに、米国株を含め、悲観論者の多くは「10月暴落」の可能性について繰り返し警鐘を鳴らしてきた。しかし、あと数日で今月も終わるところで、米国株や日本株は暴落どころか、「暴騰」の可能性さえあるのではないかと思う。

(出所:Bloomberg)

(出所:Bloomberg)

そのあたりの話は、相場変動率の視点にまとめて、また次回詳説したい。市況はいかに。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)