■中国の新型肺炎深刻化でリスクオフムードだが…

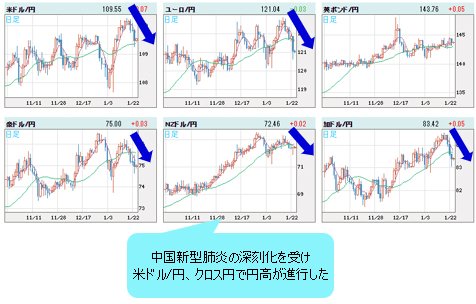

中国の新型肺炎の深刻化を受け、いくぶんリスクオフの動きが出てきた。案の定、「打たれ弱い」日経平均と米ドル/円はともに反落し、短期スパンにおける円高の進行はクロス円(米ドル以外の通貨と円との通貨ペア)でも確認されている。

(出所:Bloomberg)

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 日足)

もちろん、「打たれ弱い」かどうかは比較しないと言えないが、日経平均と米ドル/円がリスク要素により敏感であることは、過去の相場で検証され、また周知されている。

実際、昨日(2020年1月23日)、米ナスダック総合指数やS&P500はまた高値更新していたから、米国株において同じようなリスクオフの動きがあったとは言えない。

NYダウの調整があっても、そもそも連日高値を更新したあとの正常な調整の範囲に留まっているように見えるから、リスクオフ云々にはほど遠い。

となると、日経平均も米ドル/円も、いくぶんリスクオフの動きが見られたとしても、過度な深読みは要らないだろう。中国の新型肺炎の拡がりを根拠にリスクオフの株売りや円買いを仕掛けるのは短絡的な行為であり、継続した値動きになるとは思わない。

本格的なリスクオフなのに、その反応が日本株や米ドル/円だけに出る、ということは絶対にないから、米国株の基調が維持される限り、杞憂というか、必要以上の懸念や行動は要らない。

■今回の円高は出遅れたロング筋にとって好機!

そもそも株高・円安のトレンドがホンモノであれば、これぐらいの材料でトレンドが終焉するはずもない。

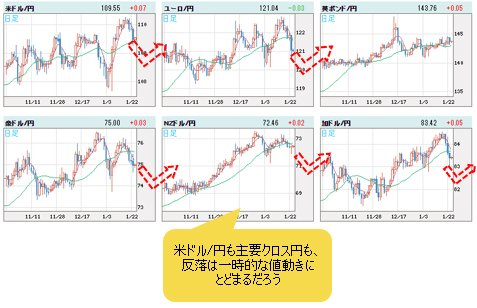

この視点では、目下の材料があったからこそ、出遅れたロング筋にとっては参入の好機ではないかと思う。少なくとも現時点では、日経平均も米ドル/円や主要クロス円も日足におけるブル基調を維持しているから、円高トレンドへ転換するサインが点灯されない限り、先走りの仕掛け(ショート)は避けるべきであろう。

材料があるからと、その材料から勝手に連想し、また、思惑を膨らませて性急な逆張りを仕掛けたりして結果的に大負け、といった事例は投資の世界では枚挙に暇がない。

最近の好例はイラン危機であろう。イランによる米軍基地攻撃でイラン戦争を連想し、米国株を含めた株売りや円買いを仕掛けた投機筋はその後の上昇に踏み上げられ、大損したことは記憶に新しい。つまるところ、相場より自分が賢いと思わず、相場より先走りしないのが一番賢いかもしれない。

■株価2割高を期待できるサインが出現!

もっとも、米ドル/円にしても日経平均にしても、いくぶんリスクオフの傾向を示したものの、値幅は限定的で、スピード調整の範囲に留まっているから、市場参加者の多くはロングポジションの決済は行ったとしても、本格的なショートポジションは建てていないことが暗示されている。

やはり、ブル(上昇)基調が維持される相場において、逆張りできるテクニカルの根拠があまりないから、性急な行動は取れないと判断する向きは多いだろう。

実際、日経平均は米国株に大きく出遅れたものの、堅調な基調を保ち、また、歴史的なシグナルを形成しようとしている。

本日(1月24日)のブルームバーグの報道によると、日経平均の月足では12カ月移動平均線と24カ月移動平均線のゴールデンクロスが完成間近であり、同クロスは過去40年で4回出現、そのうち3回大幅高をもたらした経緯があったから、今回も現在の株価から2割高を期待できるという。

(出所:Bloomberg)

こういったサインの有効性や、今回当たるかどうかの検証問題はともかく、大事なのは、今はブル基調にあり、また、ブル基調は修正されるどころか、ますます強化される可能性が大きいことだ。

ゆえに、一時的な材料の浮上でリスクオフの動きがあっても、スピード調整の範疇に考えるべきで、メイントレンドをしっかり見据え、また、徹底的にトレンド・フォローするのが、本当の賢いやり方だと言える。

■「逆張り」を試したい気持ちも重々わかるが…

「徹底的」と強調するのも理由がある。人間という者、どうしても目先の利益に弱く、また、短絡的な行為に走る習性があるから、メイントレンドが上とわかっていても、何らかの材料が出ると逆張りのショートを試したいのだ。目先の中国の新型肺炎に対する懸念や思惑は、まさにその好例ではないかと思う。もともと株価が高いとか、円高懸念がくすぶるとかの論点が多いから、売り材料が出れば、投機行為を正当化できるため、一層試したくなるのである。

そして、往々にして短期スパンに限っては、こういったメイントレンドに逆張りする行為が利益を生む。また、高いレバレッジをかければ、時には莫大な利益を計上できる可能性も大きい。

しかし、経験則で言えば、そのような利益を計上したトレーダーの多くにとって、それは悲劇の始まりだともいえる。なぜなら、彼らは材料の勝手読みや逆張りの習慣化、正当化にふけるから、リスク管理を少しでもミスすれば、早晩相場から退場させられる運命にあるからだ。

■相場のメイン基調を大事に!

まとめてみると、今回の中国の新型肺炎の件、これからどうなるかはまだ読めないが、相場の基調を修正できる材料になるとは思わない。

したがって、今回も相場のメイン基調を大事にし、逆張りではなく、押し目を拾うといった順張りのほうが、中長期スパンにおいてうまくいくと思う。今回言いたいことはこれに尽きる。

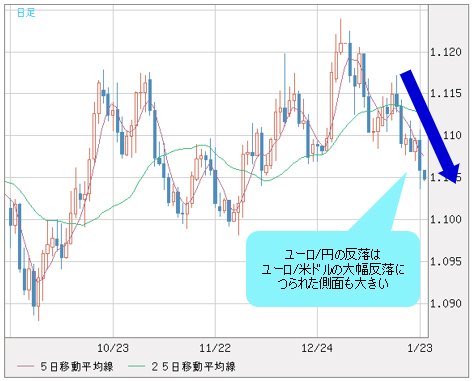

米ドル/円もそうだが、主要クロス円も同じである。短期スパンで見る限り、目先、ユーロ/円の反落幅は米ドル/円を超え、クロス円の方がより不安視されるが、これは一時な値動きにとどまるだろう。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 日足)

そもそもユーロ/円の反落は、リスクオフの円高のみでなく、ユーロ/米ドルの大幅反落につられた側面も大きいから、その点も注意しておきたい。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

米ドル全体(ドルインデックス)については、現在、再度200日移動平均線を巡る攻防が起きている。

(出所:Bloomberg)

結論から申し上げると、米ドル全体の切り返しは限定的で、反落波の進行がまだ続く可能性が大きい。ゆえに、主要クロス円の反落も長くは続かないだろう。

このあたりの話は、前回論じた「仮に円高になる場合、90円も」の視点と共に、また次回にて詳細を記したい。市況はいかに。

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)