■米ドル安予想にあった“落とし穴”とは?

2021年4月5日(月)、ウォール街の強者、あのゴールドマン・サックスが為替レポートを出し、6カ月ぶりのスタンスを表明した。それはほかならぬ、米ドルショートポジションの手仕舞い推奨であった。

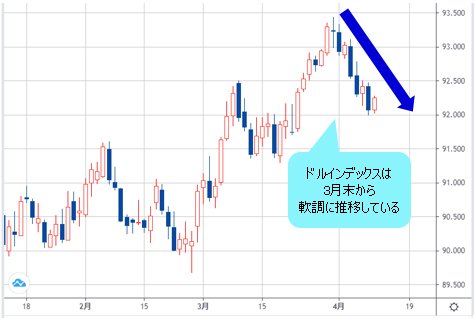

しかし、その日、米ドル全体が大きく続落。まるでゴールドマン・サックスさんを嘲笑うかのように、足元までドルインデックスは軟調に推移し、3月末からの反落を継続している。

(出所:TradingView)

この件から考えるとわかるように、2021年年初来の米ドル全体の切り返しは、ウォール街をはじめ、多くの機関投資家や専門家にとって予想外の出来事だった。

トレンドの後を追う形のスタンス修正はタイミング的に難しく、「ハズレ」が多いことも仕方がないと思われる側面がある。肝心なのは、やはり米ドル全体がこれからどうなるかに尽きる。

前回のコラムにて指摘したように、市場センチメントとして、そもそも2021年年初まで、米ドル全体の一段安といった観測が圧倒的に強かった。

その多くは、米金利の低下や、ほかの通貨との金利差を根拠として挙げていたが、大きな落とし穴があった。

それは、まるで金利の動向を事前予測できるかのようなロジックであったことだ。

【参考記事】

●5年半続いた保ち合いを上抜けしたドル/円。急上昇が予想されなかった2つの理由とは?(2021年4月2日、陳満咲杜)

言ってみれば、米長期金利の動向や変動幅に関する予測は、ほかのすべての金融商品と同様、基本的に事前に断定的な予測は不可能である。

それにもかかわらず、まるで米国債市場(長期金利を決定する市場)の動向が予測しやすく、また、米金利低下が規定路線かのようなロジックが展開された。それ自体、とんでもない「素人ダマシ」だったというほかあるまい。

根拠自体が確実でないから、それをもって推測された結果も、より不確実となり、「予想外」の連発があってもおかしくない…というか、むしろ当然の結果だと思われる。

■先入観に縛られ、相場の変化に対応できなくなる個人投資家

ちなみに、このような前提ありきの結論は、どちらかというとウォール街の予測の大半を占めているが、その多くは前提条件をはっきり羅列した上で予測を展開している。

したがって、前提条件が変わったところで結論が間違っても別に問題ないと思われ、予測自体は結果論で評価されるものではない。

問題は、読み手。特に、一般の個人投資家の多くが、前提条件をよくわかっていないことだ。よくわからないのに、いわゆるセンセイたちの話を鵜呑みする傾向が強く、先入観に縛られているうちに、相場の変化に対応できなくなることが多いようだ。

さらに、為替相場自体、もっともグローバルな市場なので、誤解を恐れずに言うが、専門家の一部が結局、ウォール街のレポートやコンセンサスを「二次販売」しているように見えるのも事実である。

要するに、大手機関投資家の見通しをそのまま巷に流し、自分なりの解釈(わかりやすいとも限らない)を後付けするだけなので、大手機関投資家のスタンスのドテンに合わせて「君子豹変」した後でも、この前の根拠がどうなったか、また、どこが間違いで、どこが甘かったかをうまく説明できないようだ。

■米ドル高基調は、少なくとも夏場まで続くか

さて、これから米ドル全体はどうなるのだろうか。

結論から申し上げると、タイミング的には悪かったが、ゴールドマン・サックスさんのスタンス修正自体は正しい結論だと思う。

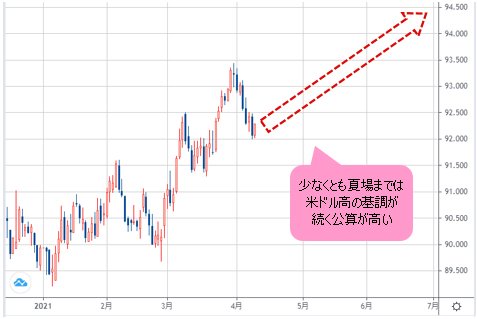

換言すれば、米ドル全体の切り返しが続く公算で、少なくとも夏場まで米ドル高の基調を保てるかと思う。

(出所:TradingView)

米長期金利(米10年物国債利回り)の続伸は、3月末まで続いていただけあって、実は、重要な節目を上回っていた。

下のチャートを見ればわかるように、2012年7月や2016年7月安値で形成された元サポートラインを、2020年のコロナ危機後、いったん大きく割り込んでいた。しかし、2021年2月には回復しており、3月は同ラインの上にて、さらに続伸していたのだ。

(出所:TradingView)

要するに、米10年物国債利回りはV字回復を達成し、本来レジスタンスと化してもおかしくないレベルを一気に上回ってきたのだから、これから切り返しを継続する確率は高いと推測される。

■堅調な推移を保つ米株式市場

さらに、米株式市場は堅調な推移を保っている。

S&P500は、小幅ながら連続して史上最高値を更新し、米長期金利の急伸があっても株式市場にとって売り圧力になっていない模様だ。

(出所:TradingView)

昨年(2020年)のコロナショックの際に一時見られたような、リスクオフの米ドル買いといった性質とは打って変わって、2021年年初来の米ドル全体の切り返しは、リスクオンの環境のなか、米長期金利と連動した米ドル買い(あるいは米ドルショートポジションの買い戻し)なので、しばらく継続しやすいことも容易に推測できる。

言い換えれば、米長期金利は上昇してきたものの、目先は「居心地がいい」局面にある。

■米長期金利の“一定の節目”までの上昇が米ドルを支える

先週末(2021年4月2日)発表された米雇用統計は、かなり良い数字だったが、FRB(米連邦準備制度理事会)は緩和政策の継続を強く示唆した。中銀スタンスに関する「憶測」があっても、目先の米ドル全体の反落をもたらす程度で、米ドル全体の大きな売り圧力にならないだろう。

なにしろ、米長期金利が一定の節目を超えない限り、FRBが安易にスタンスを転換するとは考えにくい。

中銀の許容範囲内における米長期金利の上昇が、そのまま米ドルの堅調を支える公算が高く、しばらくこのような構造は変わらないと思う。

では、その“一定の節目”がどこにあるかと聞かれると、実は、市場の値動きを確認しないと本当の節目はわからない。

一般的に、FRBの容認限度が2%と言われるが、本当のところは、やはり米インフレを著しく高め、また、米国株にとって売り圧力として現れなければ節目とは言えないから、その時にならないとわからない。

いずれにせよ、米10年国債利回りが2%を超えていないうちは、同利回りの上昇傾向が米ドルにとってプラス要素であることは間違いないから、米ドルの切り返しが3月末高値をもって終焉したとは考えにくい。

■米ドル/円は108円台でサポートされ、ユーロ/米ドルは…

となると、まず、米ドルストレートに関する予測が、何となくまとまるだろう。

今週(4月5日~)、米ドル/円が反落してきたが、2021年年初来の上昇幅に比べ、スピード調整の範囲に収まっている。調整波の深押しがあっても108円台でサポートされやすく、また、再度サポートを確認できれば、上昇波へ復帰しやすいだろう。

(出所:TradingView)

ユーロ/米ドルに至っては、今週(4月5日~)以降の切り返しが強くても、あくまで下落途中の調整子波と位置付けられ、強くても1.2ドルの節目回復は容易ではなかろう。

(出所:TradingView)

再度頭打ちを確認できれば、むしろ戻り売りの好機と捉えられ、出遅れた米ドルのロング筋にとって参入のチャンスと思われる。

そのほかの主要通貨(英ポンド、豪ドルなど)は、総じて対米ドルの頭の重さがもう1回確認される時期にあり、近々、新たなサインを点灯してくれるだろう。市況はいかに。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)