■米失業率悪化で米金利低下、リスクオンへ

先週(6月28日~)の米雇用統計ではNFP(非農業部門雇用者数)が予想を上回ったものの、失業率は悪化。

まだら模様の結果となりましたが、失業率の悪化が重視されて「テーパリングが遠のく」との思惑が高まかったのか、リスクオンの動きとなりました。

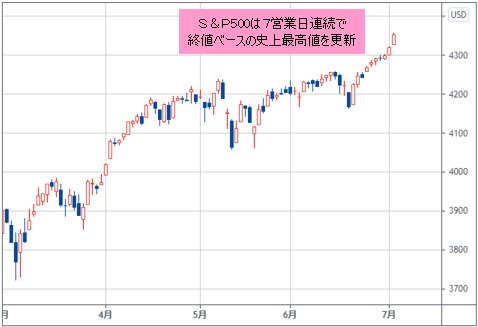

S&P500は7営業日連続で終値ベースの最高値を更新しましたが、これは1997年以来初めてのことだそうです。

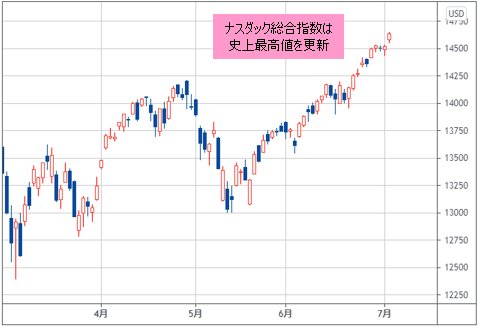

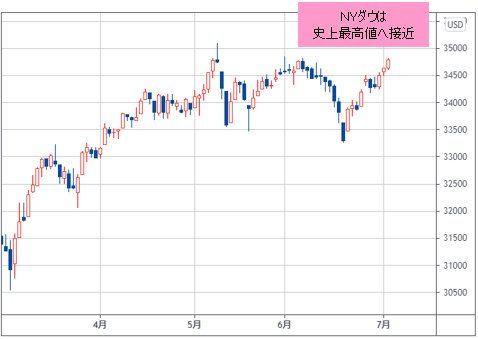

ナスダック総合指数も史上最高値ですし、NYダウも史上最高値へ接近しています。

(出所:TradingView)

(出所:TradingView)

(出所:TradingView)

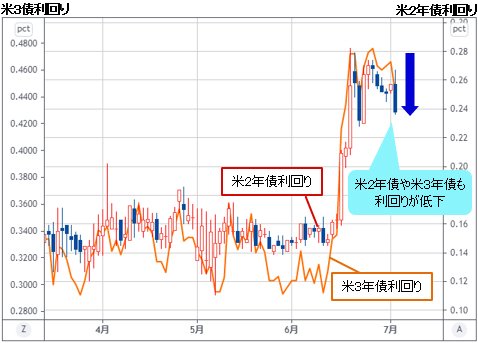

テーパリングをめぐる綱引きがありつつ、利上げは時間の問題なのでしょうが、米10年債利回りは1.43%まで低下しています。

米雇用統計に対しては強い数字への期待感もあったため、失望による米債買い戻しも出ているのでしょう。

(出所:TradingView)

米金利の低下は需給要因による一時的なもの、という見方ですか?

レンジになりやすい為替市場と違い、債券市場は一度方向が定まると、一方的に動きやすい特徴があります。

利上げへの道筋が示された以上、僕が債券ディーラーだったら米国債はショートします。

同じように考えた債券ディーラーがショートをパンパンにしていたところに失業率が悪化し、「仕方ない、一部買い戻そうか」と米国債が買い戻された結果の米金利低下なのだと思います。

■7月6日のRBA会合、注目はロウ総裁の発言

米10年債だけでなく、米2年債や米3年債も利回りが低下していますね。

(出所:TradingView)

米国だけでなく、主要国の金利も総じて下がっています。

豪10年債利回りも1.43%と、米10年債利回りと同水準まで低下してきました。

明日7月6日(火)はRBA(オーストラリア準備銀行[豪州の中央銀行])会合ですね。

焦点は9月終了予定の資産購入プログラムを延長するのかどうか。

仮に終了や規模の減額といったタカ派的な動きがあったとしても、RBAのロウ総裁の記者会見ではハト派方向へと微調整するのではと見ています。

ロウ総裁としては、対ドルで0.80ドルを超えるような豪ドル高は望ましくないし、かといって0.75ドルを割り込むような通貨安も困るからです。

米国ほどではないにしても、豪州もインフレ傾向ですし、過度の通貨安はインフレを加速させてしまいますね。

そうなると、0.75ドルから0.80ドル程度のレンジが望ましいということになります。

(出所:TradingView)

■「産油国の決裂」がショックのトリガーとなる可能性も

7月7日(水)には6月分のFOMC(米連邦公開市場委員会)議事録も公表されます。

ドットチャートが修正され、米ドル高となったFOMCですから注目度は高い。

誰がどう話していたのか、テーパリングの議論次第では、再び米ドル買いのきっかけとなる可能性もありそうです。

【参考記事】

●タカ派転換のFRBは「市場との対話」に失敗。鉄鉱石が崩れれば、豪ドルは一段安へ(6月21日、西原宏一&大橋ひろこ)

●FOMCは2023年末までに2回の利上げ示唆。ユーロ/米ドルは、1.1600ドルへの下落過程に(6月17日、西原宏一)

コモディティでは、OPECプラス(※)の会合がまとまらないようですね。

減産縮小ですんなりまとまるかと思っていましたが。

(※編集部注:「OPECプラス」とは、OPEC(石油輸出国機構)にOPEC非加盟の主要産油国を加えた枠組みのこと)

UAEが自国の増産を主張しているために、まとまらないようです。

今日(7月5日)にも協議は再開される予定で、減産縮小で合意するだろうというのが現在の市場の見方でしょう。

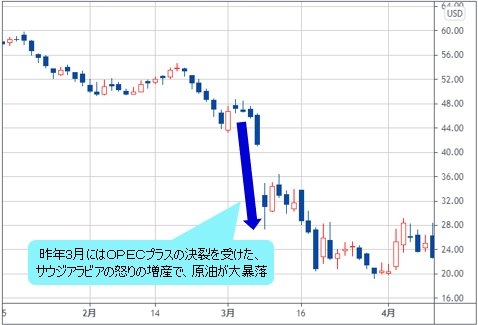

ただ、昨年(2020年)3月にはOPECプラスが決裂したことで、サウジアラビアが怒りの増産を発表し、原油が大暴落、株や為替にも波及するショックとなったばかりです。

足もとの原油高は減産効果によるものなので、産油国の足並みが乱れると一気に逆回転するリスクもあります。

協調減産合意できるかどうか、報道には神経質になりそうです。

【参考記事】

●原油暴落はなぜ米経済を悪化させるのか? サウジ増産は米シェール企業潰しが目的!?(2020年3月11日、志摩力男)

●米ドル/円、95円が現実的なターゲットに!? 新型コロナに減産協議決裂…リスク満載!(2020年3月9日、西原宏一&大橋ひろこ)

(出所:TradingView)

■米ドル/円は112円上抜けで急騰の可能性も

いずれにせよ、為替市場では中長期的な米ドル高基調は変わらないのでしょう。

今週(7月5日~)も米ドル買いのチャンスを狙っていきたいと思います。

どの通貨ペアがいいでしょうか?

豪ドルはRBA会合もあり不透明なので、米ドル/円がいいのでは。

米10年債利回りが1.43%まで低下しているため、米ドル/円も110円を割っていてもおかしくないのですが、底堅い動きを見せています。

現在値(記事執筆時点で111.10円前後)から1円ほど上に、昨年高値112.20円がありますが、ここを上抜けばボラティリティが高まる可能性もある。

米ドル/円の押し目買いを狙っていきたいと思います。

【参考記事】

●米長期金利低下でも米ドル/円下がらず。間違っているのは債券市場か? 為替市場か?(6月14日、西原宏一&大橋ひろこ)

(出所:TradingView)

(構成/ミドルマン・高城泰)

【ザイFX!編集部からのお知らせ】

ザイFX!で人気の西原宏一さんと、ザイFX!編集部がお届けする有料メルマガ、それが「トレード戦略指令!(月額:6600円・税込)」です。

「トレード戦略指令!」は登録後10日間無料解約可能なので、初心者にもわかりやすいタイムリーな為替予想をはじめ、実践的な売買アドバイスやチャートによる相場分析などを、ぜひ体験してください。

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)