前回のコラムで指摘したように、ユーロ、英ポンド、豪ドルなどの主要通貨は、対ドルにおいて、週明けの7月6日(月)から8日(水)まで、ほぼ一直線に落ちてきた(「『ダマシ』シグナルが『ダマシ』でなければ来週前半は米ドルの反騰が見られそう!」参照)。

やはり、「ダマシ」というシグナルが利いていたようだ。

■ドルロングの好機をもたらしたBOE発の「サプライズ」

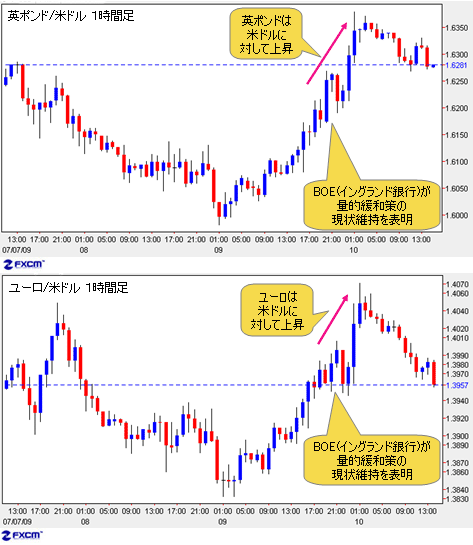

ところで、前日の7月9日(木)に、英国の中央銀行であるBOE(イングランド銀行)が政策金利の据え置きを発表したが、併せて、現在行っている量的緩和策の現状維持を表明した。つまり、現行の量的緩和策が拡大されないということだ。

これは、多くの市場関係者にとってかなりのサプライズだったようだ。そのため、英ポンド、ユーロといった欧州通貨は、対ドルで大きく切り返してきた。これら通貨ペアのショート筋が、いっせいに手仕舞いに動いたと思われる。

(出所:米国FXCM)

それでは、米ドル全体はこの先どうなるのだろうか?

結論から申し上げると、対主要通貨でのドル高という「調整」が、まだ終わっていない可能性が高いと私は思っている。つまり、BOE発の「サプライズ」が、出遅れたトレーダーに対して、ドルをロング(買い持ち)にする好機を提供してくれたと言ってもよいだろう。

■楽観論が後退し、最近は米ドルが持ち直してきた

もっとも、対円を除いた足元の米ドルの持ち直しは、株式市場のパフォーマンスと合致していて、これはマーケットにおける楽観論の後退が背景となっている。

それでは、米ドル全体はこの先どうなるのだろうか?

結論から申し上げると、対主要通貨でのドル高という「調整」が、まだ終わっていない可能性が高いと私は思っている。つまり、BOE発の「サプライズ」が、出遅れたトレーダーに対して、ドルをロング(買い持ち)にする好機を提供してくれたと言ってもよいだろう。

■楽観論が後退し、最近は米ドルが持ち直してきた

もっとも、対円を除いた足元の米ドルの持ち直しは、株式市場のパフォーマンスと合致していて、これはマーケットにおける楽観論の後退が背景となっている。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル vs 世界の通貨 1時間足)

そのきっかけは、米国の不動産、雇用データに依然として改善の傾向が見られないことであり、3月から発動された「量的緩和策」の効果が確認できないといった市場関係者のいら立ちもあるだろう。

そのきっかけは、米国の不動産、雇用データに依然として改善の傾向が見られないことであり、3月から発動された「量的緩和策」の効果が確認できないといった市場関係者のいら立ちもあるだろう。

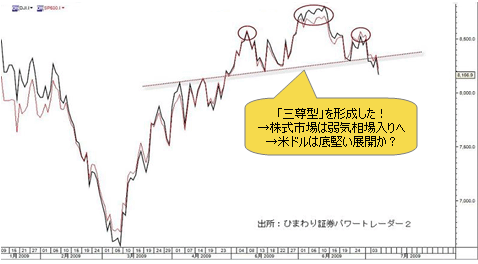

■「三尊型」完成で、弱気相場に入った米国の株式市場

言うまでもないが、最適なパラメーターは米国の株式市場である。

下のチャートが示すように、ダウ指数とS&P500指数はそろって「三尊型」というフォーメーションを形成しており、ベアスタンス(弱気相場)に入ったことを示唆している。

(※編集部注:「三尊型」はチャートのパターンの1つで、天井を示す典型的な形とされている。仏像が3体並んでいるように見えるためで、人の頭と両肩に見立てて「ヘッド&ショルダー」と呼ぶこともある)

言うまでもないが、最適なパラメーターは米国の株式市場である。

下のチャートが示すように、ダウ指数とS&P500指数はそろって「三尊型」というフォーメーションを形成しており、ベアスタンス(弱気相場)に入ったことを示唆している。

(※編集部注:「三尊型」はチャートのパターンの1つで、天井を示す典型的な形とされている。仏像が3体並んでいるように見えるためで、人の頭と両肩に見立てて「ヘッド&ショルダー」と呼ぶこともある)

従って、足元で見られている米ドルの持ち直しは延長されることになるだろう。

少し前は景気に対する楽観論が広がって、リスク選好の度合いが高まり、対主要通貨での米ドル安がもたらされていた。今はその逆転で、米ドル高に比重が傾いていると言える。

その上、米国株式市場のダウ指数とS&P500指数が示す「三尊型」が本物であれば、その調整は値幅的にも日柄的にも、まだ「始まったばかり」だ。ベアスタンスから、ブルスタンス(強気相場)に転換するのは当面先で、米ドルはしばらく底固い展開となる可能性が高い。

■昨秋のようなパニック相場再来の声も聞こえてきたが…

株式マーケットを弱気にさせた、もう1つのファンダメンタルズの材料は、中国の動向だ。

これまでは、中国の積極的な財政出動が世界経済を救うと見られていた。しかし最近では、「中国はインフレを引き起し、近いうちに、バブル的な巨額融資が不良債権と化す」といった懸念が急速に広がり始めている。

事実はともあれ、このような懸念がある以上、中国の消費に依存している資源国の通貨、とりわけ豪ドルに、調整圧力がかかるのも当然の成り行きだ。

このような背景によって、今週に入って円のパフォーマンスも目立っている。今週、円は、対ドルで一時約4円超、対英ポンドで10円近く、対ユーロで7円近く、そして対豪ドルで6円近くの上昇を示している(チャートは下落)。

2008年秋に見られたパニック的な様相を呈しており、すなわち、株安、円高、金利低下という状況の再来を危惧する声も多く聞こえてきた。

■金利差縮小で、2008年秋のような急激な円高はない!

株式市場の行方はともかくとして、私は株安が進んでも、2008年秋のような急激な円高はないと思っている。

理由は極めて単純で、2008年秋に見られた一方的な円高は、いわゆる「円キャリー・トレード」の崩壊に起因した側面が大きかったためだ。

この点では、足元で「円キャリー・トレード」的なポジションは一部にあるものの、2008年秋までとは比べものにならないほど縮小しており、それらの決済に伴う反動(円高)も相当弱いものになっている。

従って、最近のクロス円(米ドル以外の通貨と円との通貨ペア)相場における円高傾向は、米ドル/円の下落よりも「対主要通貨でのドル高~対主要通貨での円高」といった構造で解釈されるべきだと思う。

この仮説を立証するには当然、米ドル/円の分析が欠かせないものとなるが、来週にかけての値動きで、その構造が鮮明に浮かびあがるはずだ。次回はその再点検を試みたい。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)