FRBのタカ派姿勢で日米欧株は反落、ウクライナの地政学リスクによるリスクオフの動きも

FOMC(米連邦公開市場委員会)3月会合の議事録がリリースされ、FRB(米連邦準備制度理事会)のタカ派姿勢が一段と明確になった。

5月FOMCにおける大幅利上げ(0.5%)が確実視され、QT(FRBの資産圧縮、月950億ドルを上限)も来月(2022年5月)から始まる方針が決められた。

インフレ退治のため、株は下がる方が良いと公言する前FRB幹部の発言まで飛び出し、インフレ抑制への強い姿勢を疑う余地がない雰囲気を醸成した。

当然のように、株式市場にとって売り材料と化し、日米欧の株が揃って反落してきた。

(出所:TradingView)

(出所:TradingView)

(出所:TradingView)

その上、ロシアによるウクライナでの戦争犯罪が発覚し、対露制裁が一層強化されたことによる地政学リスクも増大。リスクオフの値動きが見られた。

しかし、ここで冷静に全体像をもう1回確かめないといけない。日米欧株の反落自体は、リスクオフの値動きとして解釈されても問題ないが、そもそも3月安値からいったん大きく切り返してきたから、単純にスピード調整の視点でフォローしても大きな間違いはなさそうだ。

要するに、FRBのタカ派姿勢は、別に議事録の開示がなくても市場関係者の大半が想定していたから、サプライズとは言い切れない。その意味合いにおいて、株の反落をすべてリスクオフの結果として見るのはムリなところがある。

さらに、議事録のリリースで、次回のFOMCで0.5%の利上げが確実視される以上、現在の株価や為替レートにはすでに織り込まれている。

また、目先まで進行している日米金利差の拡大や米長短金利の逆転(逆イールド)は、市場懸念の表れと見なされるものの、少なくとも執筆中の現時点では、深刻な市況をもたらしているわけではない。

米ドル高基調自体は継続してきたトレンドなので、今さら「有事のドル高」云々を言っても仕方がない。

ドルインデックスを見る限り、確かにFOMC議事録のリリースを受け、2022年年初来高値を更新しているが、値幅を拡大した大きな上昇は見られていない。

(出所:TradingView)

これからの米金利上昇の見通しから考えると、本来、米ドル全体の一段大幅高があってもおかしくないが、どうやら織り込み済みのようだ。

さらに、米株をはじめ、株の反落が見られているものの、3月安値を起点とした全上昇幅に対し、なお限定的な範囲に留まり、懸念材料の大きさに比例した値動きとは言い切れない。

(出所:TradingView)

この視点においても、性急にリスクオフ云々を断定しなくてもよいかと思う。

いずれにせよ、米利上げやFRB資産圧縮自体は大きな材料であり、また市場に長く影響を与えるテーマであるが、目先すぐにマーケットに深刻なダメージを与えるとは限らない。

実際、2022年年初来の株の大きな調整自体も、事前にその影響を織り込んだ結果と言えるから、今さらパニック的な反応はいらないかと思う。

ユーロ/米ドルは大きく下落してきたが、まだ3月安値を割り込んでいない

為替市場におけるバロメーターと言えば、まず、ユーロ/米ドルであろう。ユーロ/米ドルは大きく下落してきたが、執筆中の現時点で、まだ3月安値を割り込んでいない。

(出所:TradingView)

米ドル高基調自体は維持されているものの、モメンタムの加速が見られていないから、FOMC議事録リリース後のインパクトは、危惧されたほどではないと言える。

円安のトレンドも然り。円が主要通貨のうち最弱の存在であることは繰り返し指摘してきたとおりで、材料がどうであれ、円買いの材料はなかなか見つからない。

日米金利差の拡大が、米ドル買いの優位性をこれからも維持していくから、円売りの勢いは、にわかに行きすぎな感があるものの、円の底打ちを判断できる状況ではない。

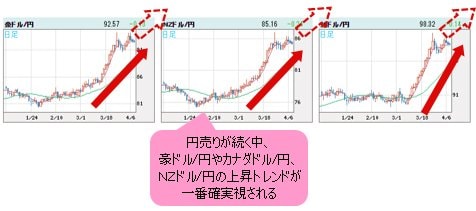

豪ドル/円、カナダドル/円、NZドル/円の上昇トレンドが確実視される

円売りが続くなかだが、米ドル/円をはじめ、主要クロス円の高値更新がなお有力視される。

そのうち、先進国かつ資源国通貨である豪ドルやカナダドル、NZドル対円の上昇トレンドが、一番、確実視される。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 日足)

円売りの対象として、比較的、地政学リスクが低く、また商品相場高騰の恩恵を受けやすい資源国通貨が選好されやすいから、すでに急騰してきたからと言って、また幾分「買われすぎ」の疑いがあったからと言って、安易な頭打ちを想定できない。

さらに、これら資源国通貨対ユーロの急騰もあって、総じて力強い構造を維持できる公算が高い。

米ドル/円の高値再更新があれば、事実上、2015年高値125.86円まで大したレジスタンスがないから、一気に打診、またはブレイクすることを想定しておきたい。

(出所:TradingView)

3月から円売りがほぼ一本調子に行われてきたから、過熱感が見られるのも事実であるが、強いトレンドだからこそ、大した修正なしでさらに推し進められる可能性が大きい。円安トレンドをあくまで順張りすべきで、逆張りはなお禁物である。

もちろん、2015年高値の更新があれば、2011年安値(円の史上最高値)を起点とした米ドル高・円安が新たな領域に入ることが証左される。

心理的大台の130円の節目をすぐにはトライできなくても、126~127円の上値目標が割と素直に達成できるのではないかとみる。

円が「売られすぎ」だからこそ、さらに売られる可能性が大きいから、相場より先走りの判断(円の底打ち)は不要というか、リスキーである。

前述のように、資源国通貨の優位性からみて、米ドル/円の高値再更新と同時か、それより前に、豪ドル/円やカナダドル/円などの高値再更新が見られる公算が高い。

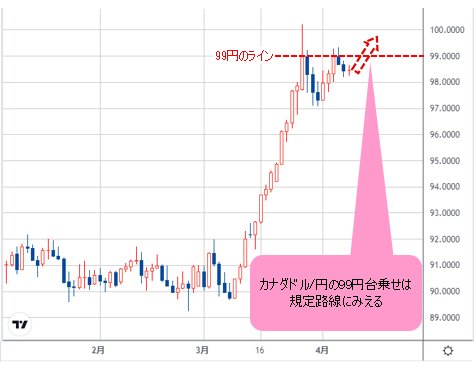

そのため、さらに上値余地が拡大するはずなので、短期スパンでも豪ドル/円の97円台やカナダドル/円の99円台乗せが規定路線にみえる。

(出所:TradingView)

(出所:TradingView)

ロジック的に、円売りの安心感は資源国通貨対円の通貨ペアにおいて得られやすいから、しばらく堅調なトレンドの恩恵を享受しやすいかと思う。

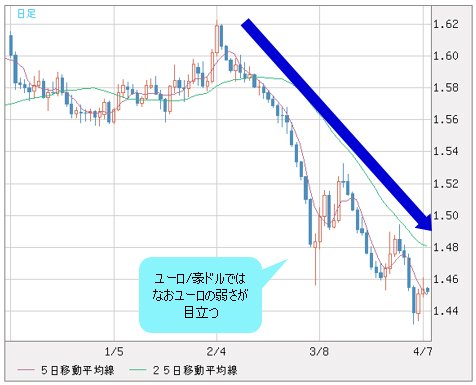

ユーロ/円はV字反騰したが、ユーロ/豪ドルは引き続き下落

最後に、やはりユーロの動向が気になる。ユーロ/円はV字反騰を果たし、また先週(3月28日~)、137円台半ばを打診したから、構造上の示唆があるはずだ。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

ただし、ユーロ/豪ドルなどユーロクロスでみるユーロの弱さがなお鮮明であるため、検証するタイミングも後ずれになる。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/豪ドル 日足)

ここにも豪ドル/円など資源国通貨対円の構造上の強さを証明するヒントが隠されているから、また次回詳しく説明したい。市況はいかに。

4月7日(木)23:30執筆

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)