急騰中の米ドル/円を買えなかったトレーダーに朗報!

米ドル/円は1米ドル=150円もあり得るから、まだまだ間に合う!?

米ドル/円、120円超えって定着するの…? そろそろもみ合う? やっぱりいったん落ちてくるんじゃない? さすがに125円は簡単に超えないよね…。

などと色々言いわけしながら眺めていたら、あれよあれよという間に130円が目前! ついこの前まで115円あたりをうろうろしていた米ドル/円が、たったひと月半ほどで約15円も急騰するなんて!

(出所:TradingView)

こうやって、あとから見ればわかるんですよ、躊躇しないで買っておけばよかったんだって。ここから参入するのって、もうムリなの…?

西原 「いやいや、ひょっとすると、150円くらい行っちゃうんじゃないですかね」

その声は、ザイ投資戦略メルマガ「トレード戦略指令!」

や、ザイFX!のコラム「ヘッジファンドの思惑」でもおなじみ、プロトレーダーの西原宏一さん!

1米ドル=150円ということは、ここからまだ20円くらい上がる可能性があるっていうこと? そういえば、西原さんは「2022年はFXの年になる」と、当サイトのコラム等でもおっしゃっていました。

【参考記事】

●2022年は「FX」の年になる! 米ドル/円は123.50円のオプションを利用して、下がったところをていねいに拾っていきたい(2022年4月4日、西原宏一&大橋ひろこ)

「FXの年」って、どういうことなの? 米ドル/円150円の根拠は? さっそくいろいろ伺ってみましょう。

キーワードは「金利」、久しぶりに為替相場にわかりやすい“テーマ”がある!

西原 「すべては、『金利』です」

“2022年はFXの年になる”の理由を尋ねると、西原さんはこう断言しました。

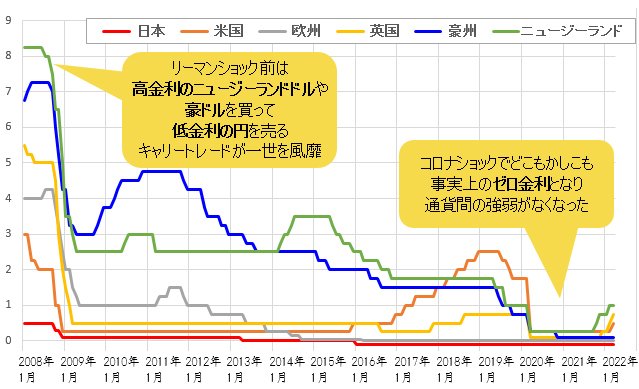

西原 「過去の相場を振り返ってみると、直近で相場があまり動かなくなったのは2017年から。それより以前、たとえば2008年にリーマンショックが起こる前は、円キャリートレードが流行っていました。

日本は当時もゼロ金利政策でしたが、オーストラリアやニュージーランドではインフレが進行し、2007年7月にはRBNZ(ニュージーランド準備銀行[ニュージーランドの中央銀行])が政策金利を8.25%まで引き上げました。そのため、ニュージーランドドル/円は買って放っておけば、相場の上昇による利益とスワップポイントの両方で儲かったというわけです。

ところが、リーマンショックで主要な国の金利が日本と同じように低くなった。金利差がなくなったことで、米ドル/円やクロス円(米ドル以外の通貨と円との通貨ペア)も下がって、あまり動かなくなりました。

コロナショック後も、リーマンショックのときと同じような状況になったんです。よって、金利で見たときの“通貨間の強弱”がなくなり、為替市場にわかりやすいテーマがなかったというわけです」

(各中央銀行のデータなどを元にザイFX!編集部が作成)

西原 「そんな中、米国のインフレがいよいよ過熱してきたため、FRB(米連邦準備制度理事会)は2022年3月のFOMC(米連邦公開市場委員会)から利上げを敢行しました。

ロシアのウクライナ侵攻による景気悪化を懸念して、利上げ幅は0.25%にとどまりましたが、戦争の影響でますますインフレが加速することになったので、今後の利上げ幅は5月と6月が0.5%、7月は0.25%と予想されているけれど、もしかすると7月も0.5%かもしれない。

30年この世界でやっている中で、0.5%の利上げをこんなに何回も続けてやるというのは初めて。こんなに急激に金利が上がっていく相場というのは、知りません」

もちろん、金利差だけが為替相場を動かす材料というわけではありませんが、通貨間の強弱を決めるもっとも大きな要因の「金利差」がテーマになるというのは、非常にわかりやすいですね。

西原 「米国の金利が上がると、米国株は下がるのでダメ、暗号資産(仮想通貨)も米国株の調子が悪くなると動かなくなってしまうため、今は投機筋も投資家も注目は為替になっている。なので、『2022年はFXの年になる』ということになるんです。

米国の金利がどんどん上がる一方で、日本もインフレになると予想されているにもかかわらず、なぜか日銀は金融緩和を続けて金利の上昇を抑制すると言っている。同じゼロ金利から、片方はどんどん上げて片方はそのまま、というのは珍しい。ここにギャップがあり、テーマがある。なら、米ドル/円を買えばいいんじゃないか、ということです」

ここ4、5年参入してこなかったヘッジファンドが米ドル/円を買っている!

アベノミクス相場のときを彷彿させる動き

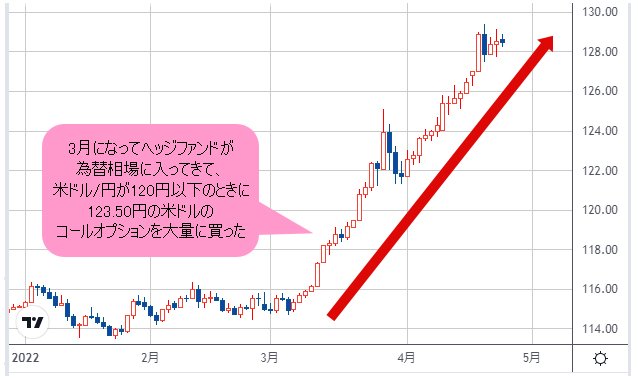

西原 「もう1つ、ここ3週間くらいで、これは米ドル/円が上がっていくだろうなと思った出来事がありました。それは、CTA(商品投資顧問業者)と呼ばれるヘッジファンドのような短期トレーダーが、3月になって為替相場へワーッと入ってきたことです。

2012年末からのアベノミクス相場のときも、ヘッジファンドが入ってきて相場が大きく動きました。今回も、3月にヘッジファンドが入ってきて、120円以下のときに123.50円の米ドルのオプションを大量に買ったんで、あ、これは123.50円までは行くなと思って。

その後、130円の米ドルコールオプションもどんどん買って、米ドル/円も買ってっていう動きが久しぶりに見られたので、これは大相場になるなという予感がありました。そして、今のところそうなっています。

過去4、5年、相場が大きく動かなかったときは、わかりやすいテーマがないので彼らは入ってこなかった。今は『金利』というわかりやすいテーマがあるので、動き始めたということですね」

(出所:TradingView)

アベノミクス相場のときの米ドル/円急騰の際に見られたようなヘッジファンドの動きが起こっているということは、確かにまだまだ上昇しそうな感じがします。

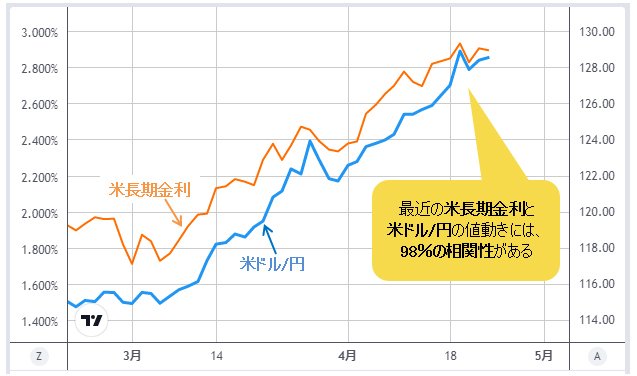

米長期金利と米ドル/円の値動きに「98%」の相関性!

1米ドル=130円は高く感じるが、金利を見れば買える!

とは言っても、米ドル/円は110円前後をウロウロしているもの…というここ数年の状況に慣れすぎていて、130円なんていう未知の領域となると、どうしても高値づかみになるんじゃないか、という不安が拭えないのですが…。

西原 「そうですね、レベル感で考えると130円は見たこともない水準なので絶対買えないですよね。

でも金利だけを見ると、米国のCPIが8%を超えるインフレとなっているのに、今の米国の政策金利は0.5%(誘導目標レンジの上限)と、まだまだギャップがある。

実は今、米長期金利(米10年物国債利回り)と米ドル/円の値動きの相関性が、98%くらいあるんです。ここ1カ月くらい、当局が何か言ったとか、戦争があったとかいうようなことは、米ドル/円の値動きに対しては基本的にノイズで、米長期金利が上昇すると米ドル/円がそれと同じように上がる。

米長期金利が完全に3%に乗ってくると、米ドル/円がちょうど130円に乗るという計算です。

米国はこれからどんどん利上げしていきますから、この相関性が切れない限り、金利の動きだけをみて米ドル/円を買っていけば良いのではないでしょうか」

(出所:TradingView)

西原 「また、価格の高さについては、ネットで検索すれば1米ドル=140円台をつけていた1990年代のチャートなんかも見ることができるので、“高所恐怖症”の緩和のためにも見てみるといいかもしれません」

急激すぎる円安を危惧する声も。円買い・米ドル売りの「為替介入」はある?

しかし、あまりに急激な円安を危惧する声も、あちこちから聞かれるようになっています。黒田日銀総裁は、2015年の円安進行時に円安を牽制する発言をして、のちに“黒田シーリング”と呼ばれるチャートポイントを作った張本人。また何かやってくるんじゃないかと、疑心暗鬼になってしまいます。

西原 「僕も黒田シーリングの125円あたりは気にしていました。でも、黒田さんは意に介さず、『強力な金融緩和は続ける』と言ったので、じゃ、もう米ドル/円を買っていっていいんだなと思いました。日米の金利差は拡大し続けるということですから。

為替介入をするとかいろんな話があるんですけど、介入するときというのは、まず金融政策で円の金利をガンガン上げていって、それでも円が売られているから介入するんです。

しかし、日本は金融緩和を続けると言っている。FRBは緩和を縮小して利上げを行うと言っている。もし日本が円安を避けたいのなら、『金利を上げればいいじゃないですか』と言われるだけ。なので、あまり気にしていません。

円安のスピードが速いので、当局が何か言ったりすると2~3円は落ちたりすることがあるかもしれませんが、日本の金利が上がらないのだから、基本的には米国の金利が大きく下がらない限り、本格的な調整というのはないんですよね」

2~3円って、少し前の米ドル/円だったらかなりの値幅ですけど……でも、あくまでもスピード調整の範疇、つまり、調整が終わればまた上がっていくということですね! むしろ、押し目買いの好機になりそう。

西原 「1つだけ気になるのは、米長期金利があまり急激に上がりすぎて、ナスダック(NASDAQ)のハイテク株がガッと崩れたとき。リスクオフで米長期金利が低下するシーンがあると思うんですけど、そのときに米ドル/円がつられて下がる可能性がある。

ただし、それも基本的には調整の下落。株価が下がったからと言って、インフレが治まるわけではないですからね。そう考えると、米長期金利が低下する理由があんまりないんです。

このまま、夏を超えて冬に向けて米長期金利が3.5%くらいまで上昇した場合、米ドル/円は135円とか140円になってしまうかもしれません。あおるわけではないですが、けっこうチャンスではあります」

なんと! ここまでの上昇を手をこまねいて眺めているだけだったトレーダーが、ここから参戦していっても十分に利益を得られる可能性があるようです。

西原 「アベノミクス相場のときも、1米ドル=80円台だった米ドル/円が『100円にはなるだろうな』と思っていたら、100円を超えてから早かったんで。あの時は20%くらいパッと上がって、結局50%くらい上がってしまった。

これを今の相場に当てはめたら、100円から50%上がると計算しても150円になっちゃいますけど…150円くらい行っちゃうんじゃないんですかね、金利がこんなに上がると」

(出所:TradingView)

米ドル/円の次に注目なのは、好条件がいろいろと揃っている豪ドル/円

まずは米ドル/円!ということは十分納得できたのですが、もう1つくらい注目しておくと良い通貨ペアがあると、視野が狭くなりすぎるのを防げるかと思うのですが……。

西原 「それならやはり、豪ドル/円ですね。僕も、米国の利上げ前の3月までは、資源価格が上がっている、日本は天然ガスをオーストラリアから輸入している、南半球は戦地から物理的に遠い、ということで、豪ドルを買えばいいと言ってきました。

オーストラリアは、カーボンニュートラルに向けて、日本と組んでいろいろやっている。オーストラリアで産出された褐炭から水素を製造し、液化して日本が輸入するというのが始まっています。となると、豪ドル/円が上がるだろうと考えるので、米ドル/円以外だったら豪ドル/円がいいんじゃないかと思います」

(出所:TradingView)

西原 「欧州もインフレが高まってきていますが、ラガルドECB(欧州中央銀行)総裁がそんなにタカ派じゃなかったのと、やはり戦争をしている国に近いということで、日本と同じとまでは言わないですが、利上げに時間がかかりそうです。ですからユーロ/円はまだちょっと……というところがあります」

円安という大きな流れがありますから、クロス円は基本的には堅調なのでしょうが、テーマが明確な米ドル/円、そして好条件がそろっている豪ドル/円が、狙い目ということですね。

【参考記事】

●円安の本命は豪ドル/円! わずか2カ月半で10円以上も急騰した豪ドル/円は、100円がターゲットに。米ドル/円は、125円へ(2022年3月23日、西原宏一)

●130円を目指す米ドル/円と、100円に向けて上昇を続ける豪ドル/円の動向に注目! 第2四半期(4~6月)も、円安は続くのか?(2022年4月7日、西原宏一)

今はFXを始める絶好のタイミング!? スワップ狙いのキャリートレードも可能

こんなにチャンスの多い相場なら、これからFXを始めようという方にとっても絶好のタイミングかも。懐かしの「スワップポイント狙いのキャリートレード」なんていうのも、できちゃったりするんでしょうか?

西原 「米ドル/円が動いているというのが、初心者の方にとってもいいんじゃないかと思います。普通のニュースでも情報が出てきますし、情報も多いから、興味を持ちやすい。なにより、米国の金利上昇というテーマもはっきりしているから、わかりやすいですし。スワップポイント狙いもいいと思います。黒田総裁の次の日銀総裁が、『強烈な金融緩和をやめます』というようなことになったら別ですが。今のところ黒田さんは緩和を続けると言っていますので。

黒田さんの任期があと1年弱(2023年3月末まで)ですから、次の総裁が誰になるかという予想が出てくるまでの半年間くらいは、キャリートレードもありだと思います」

もっとも、いざ米ドル/円を買ったところで、運悪く調整のタイミングになってしまったりすると、出鼻をくじかれてトラウマになってしまいそうなので、何かアドバイスがあれば……。

西原 「あくまで調整ですから、下がってきたら買いのチャンスと割り切って、切り替えればいいんです。ただし、ボラティリティがあるから損切りのストップ注文(逆指値注文)は少し離して置くとか、含み益が出てきたら利益を確保できるようにストップ注文の位置を少しずつ上げるとか、130円などの節目にきたら、少し利益確定しておくとか、そういう基本的な防衛策は必要です。

目一杯、ポジションを持ちすぎないというのも重要。資金がなくなって退場!というのが一番良くないですから」

そういえば、西原さんはまさにこの取材前(取材当日4月20日)にも、メルマガ「トレード戦略指令!」で以下のような配信をされてました。

西原宏一の「トレード戦略指令!」

2022年4月20日(水)7:54の配信メール

米10年債利回りが3.00%でドル円が130円とおもっていましたが、その相関が保たれたままドル円は続伸中。

(中略)

ドル円のlong継続。

2022年4月20日(水)8:38の配信メール

ドル円を129.27円でさらに0.25減らしました。

残りは0.25だけのlong.少額になったのでstopは125.00円に変更。

128.00円で0.25のドル買い注文をだしています。

2022年4月20日(水)11:43の配信メール

残っていたドル円のlongも128.77円でスクエアにしました。

2022年4月20日(水)12:54の配信メール

128.00の買い注文がつかないので、128.30円でまず0.3 再びlongにしました。

西原 「130円目前に来たので少し減らして、振り落とされないようにある程度ロングを持ち切れればと思っているので。戦争が起こっても一時的にしか下がらなかった米長期金利が、間違っても1.5%になるとかは考えづらいですから。

また日本の国力的にも、極端に円高になって日本が独り勝ちになるということは考えづらい。『1カ月たったら米ドル/円が120円を割ってました』なんてことはまずないと思うので。

余談ですが、僕はAppleユーザーなんですけど、このままだとiPhoneが20万円とかになったら困るなぁと。円の資産は目減りしますから、円以外の資産を持つなど、資産防衛みたいなことはした方がいいなとは思います」

初心者が西原さんのメルマガにあるトレードをコピーするのもあり!

利益が出る→楽しくなる→興味を持って勉強する→上達するの好循環

西原さんのメルマガ「トレード戦略指令!」には先ほどの配信例のように、ポジションの量やストップロス(逆指値注文)を置いたレートなどが細かく書かれていますが、これからFXを始める方が配信された内容をそのままマネしてトレードするのって、ありですか…?

西原 「もちろん、ありです。絵でも写真でも、誰かのコピーをする、なぞってみるというところから始めるのが一番うまくなるので。

まず僕のメルマガを見てトレードをやってみていただいて。多少でも利益が出れば楽しくなってきますし、『なんでそうするんだろう』と興味も出てくるでしょうから、そこから自分でも考えてみるようになると思います。

そうしているうちに、だんだん自分のスタイルができてくると思うので、もちろん、僕もやられることもありますが、まず参考にしていただくのはいいんじゃないでしょうか。

オフ会なんかでトレード仲間を作るのもいいと思います。そういうところに自分から出向いて行って、友だちとの会話に刺激を受けたりすることって、やっぱり楽しいし、上達するんですよね。」

2022年6月11日(土)には、コロナの影響でなかなか叶わなかった西原さんの会場セミナーが、東京・原宿で久しぶりに開催される予定です。西原さんに直接質問することもできそうですし、会場にいらしたほかの投資家の方ともコミュニケーションをとれる、またとないチャンスとなりそうです。

Zoomで取材に応じてくださったん西原宏一さん。「今はこうやってやむを得ずリモートになってしまうものも多いですが、本当は『興味を持って、わざわざ出向いていく』というのも、上達の秘訣なんじゃないかと思います」と話されていました

ちなみに、西原さんのメルマガ「トレード戦略指令!」で配信されるポジションの量には、「1」とか「0.3」といった表現が使われています。これはどのように考えればよいのでしょうか?

西原 「あくまでも目安ですが、資金が100万円なら『1』は10万通貨と考えていただければ。『0.1』なら1万通貨、『0.3』なら3万通貨ですね。資金が10万円なら、『1』は1万通貨、『0.3』なら3000通貨になります。

ただし、資金の問題というのは、どのくらいのリスクを心理的に許容できるかというような、トレーダーの性格の問題もありますので、もっと手堅くトレードされる方もいますよ」

ほとんどのFX口座では1000通貨単位から取引できますし、中には100通貨単位、1通貨単位で取引できる口座もあります。西原さんのお話を参考に、自分の資金や性格と相談しながら、自分なりのポジション量を決めるのが良いかもしれません。

西原 「今は、久しぶりにテーマのある、ここ数年とは違う相場になっています。『儲かって、より楽しくなる』という、FX本来の魅力が体感できるチャンスも多いと思いますよ」

なんだか勇気の湧いてくるメッセージ! さっそく米長期金利に注目して、米ドル/円トレードを検討したいところです。

これからFXを始めようという方も、米ドル/円を買い損ねているトレーダーの皆さんも、10日間の無料購読期間がある西原さんの「トレード戦略指令!」や、ザイFX!のコラムをぜひ参考にしていただきつつ、FXの魅力を堪能してみてはいかがでしょうか。

(取材・文/ザイFX!編集部・上岡由布子 撮影/和田佳久 )

西原宏一の「トレード戦略司令!」のここがスゴイ!

外資系銀行でチーフトレーダーとして活躍していた西原宏一氏が、プロディーラーの経験を生かした実践的でタイムリーな為替予測や自身のポジションを、ほぼ毎日配信! 会員限定コンテンツでは、過去のすべての配信内容、チャートや過去に配信した動画などが見放題となり、購読者限定のセミナーも開催されるなど充実した内容が魅力。日経平均や米国株など、FX以外の金融商品のことにも言及してくれているので、幅広いトレードに対応可能なメルマガです!

田向宏行の「ダウ理論で勝つ副業FX!」のここがスゴイ!

FXの書籍7冊が計10万部超えの人気を博す田向氏が、会社員などトレードにかける時間がない人に最適なメルマガを配信します! 著書を基礎とした田向氏のテクニカル分析から、相場が動き出すエントリー・プライスや損切りすべきプライスなど、具体的で実践的な取引価格をお届け。メルマガ独自の学習動画コンテンツに加えて、オンライン交流会を行うことで、コミュニティを作りながら、読者自身のチャート分析能力向上を目指す、新しいタイプのメルマガです!

志摩力男の「グローバルFXトレード!」のここがスゴイ!

ゴールドマン・サックス証券会社やドイツ証券などの名だたる金融機関でトップトレーダーを歴任し、現役トレーダーとして相場の前線で活躍する伝説の男、志摩力男氏のグローバルな相場観を配信! 志摩氏が実際に行ったトレードとポジジョンについてもほぼリアルタイムで細かく配信されるほか、マーケットで注目されているニュースやマクロ経済などの的確な分析も届くので、FXだけでなく、他の金融商品の取引にも役立つメルマガです!

「ザイFX!プレミアム配信with今井雅人」のここがスゴイ!

元邦銀チーフディーラー・今井雅人氏からのレポートを受けてザイFX!が配信する「ザイFX!プレミアム配信 with 今井雅人」は、その日のニュースをコンパクトに解説し、今後の為替相場の予測とともに、今井氏のポジションについても可能な限りお届けするメルマガ。国会議員時代の2014年に、FXで5000万円以上の利益を上げたことが話題になるほどの抜群のトレードセンスと、鋭い視点で為替相場を解説するレポートは、多くの個人投資家の取引に役に立つだろう。

太田忠の「勝者のポートフォリオ」のここがスゴイ!

日本の中小型株市場に携わり、国内外で6年間にわたってアナリストランキングのトップを維持した太田忠氏が代表を務める太田忠投資評価研究所とザイ投資戦略メルマガがコラボレーション。徹底したボトムアップ分析による優良銘柄・バリュー銘柄の発掘を通じて、相場の動きに一喜一憂せずに資産増を目指す方法を配信やセミナーなどで発信する。購読者(無料期間終了後)には、ポートフォリオの提示や質問への回答などが閲覧できるサービスも提供!

ポール・サイの「米国株&世界の株に投資しよう!」のここがスゴイ!

日本で外資系運用会社として首位となる3兆円あまりを運用するフィデリティ投信でアナリストとして活躍し、40代でFIREを達成したポール・サイ氏が、世界の株式、経済に影響を与えるニュースをリアルタイムでキャッチし、分析を加えて配信!購読者(無料期間終了後)には、成長力の高い米国株を中心に、中国株や日本株も臨機応変に組み入れる珠玉のポートフォリオを提供しています。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

ロンドンFX!松崎美子の「長期投資で勝つFX!」のここがスゴイ!

英国(ロンドン)在住の松崎美子が英国や欧州を中心に経済、政治、そして金融マーケットの情報を配信!米ドルや日本円も含めて通貨全般に関わる事はフルカバーします!外資系金融機関で為替ディーラーとして培ってきた経験を元に長期投資で勝つためのFXトレードのコツを教えます!ロンドンからのリアルなマーケット情報にご期待ください!