米ドル/円は一時129.40円へ急騰。マーケットではノックアウト・オプションが話題になっていた

みなさん、こんにちは。

今週(4月18日~)の米ドル/円も大きく値を上げる展開。

4月20日(水)の東京市場では、一時129.40円まで急上昇し、節目の130.00円をうかがう展開になりました。

(出所:TradingView)

この米ドル/円の大相場を演出したのが、ヘッジファンド。4月19日(火)の東京市場でマーケットの注目の的だったのが、米ドル/円のノックアウト・オプションでした。

マーケット関係者によれば、米ドル/円の127.50円、128.00円、128.50円には、ノックアウト・オプションが並んでいることが話題になっていました。

以前、126.00円と126.50円とノックアウト・オプションがマーケットで話題になったことがありましたが、そのオプションの手前では何度も反落したものの、最終的にはどちらもノックアウトして、米ドル/円は続伸しています。

今回も同様に、127.50円、128.00円、128.50円のノックアウト・オプションがすべてトリガーになるのであれば、一気に128.50円を超えて130円が射程距離になってくると話題になったわけです。

★ザイFX!で人気の西原宏一さんの有料メルマガ「トレード戦略指令!」では、タイムリーな為替予想や実践的な売買アドバイスなどをメルマガや会員限定ウェブサイトで配信! ※最初の10日間は無料解約可能です

ヘッジファンド勢がオプションを一掃。買い一巡後、米ドル/円はヘッジファンド勢の利益確定の売りで反落

マーケット関係者である筆者の友人は、4月19日(火)のニューヨーク市場で一気にすべてノックアウトする可能性があるとコメントしていました。

その友人のコメントどおり、米ドル/円は暴騰。彼の予測どおり、ヘッジファンド勢は米ドル/円の127.50円、128.00円、128.50円のオプションを1日ですべてノックアウトさせています。

ヘッジファンド勢が強引に128.50円までノックアウトさせたとすると、その後、反落すると我々は想定していたのですが、勢いそのままに、4月20日(水)の東京市場では129.40円まで急騰しました。

(出所:TradingView)

ただ、さすがにこれは強引すぎたようで、その後、後述の10年債利回りの反落を横目に、ヘッジファンド勢の利益確定の売りがマーケットに持ち込まれ、米ドル/円はあっという間に、一時127.47円まで反落しています。

結果、127.50円、128.00円、128.50円までのオプションをすべてノックアウトさせた後、127.50円レベル、つまり最初のノックアウト・オプションのレベルまで戻されたという展開になっているということです。

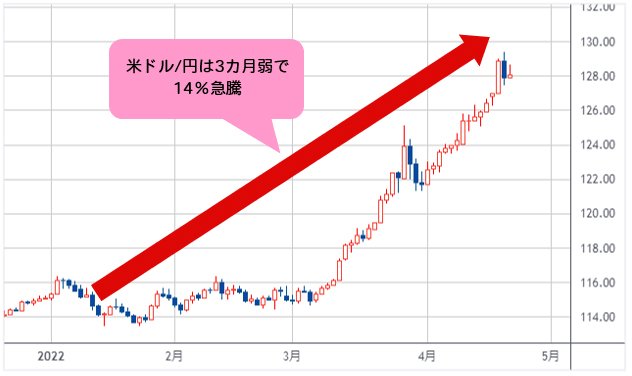

米ドル/円は3カ月弱で14%急騰。高いボラティリティ維持はヘッジファンド勢の参入が要因

振り返ってみれば、今年(2022年)の米ドル/円の安値は、1月24日(月)に付けた113.47円、高値は4月20日につけた129.40円でした。

つまり、3カ月弱でおよそ14%急騰しています。

(出所:TradingView)

このように、米ドル/円が高いボラティリティを維持している要因は、米ドル/円相場にヘッジファンド勢が参入しているためです。

前回、米ドル/円相場にヘッジファンド勢が参入していたのは、アベノミクスが話題になっていた局面でした。

マーケットにテーマがあるとヘッジファンド勢は、米ドル/円のキャッシュだけではなく、オプションマーケットに大規模に参入します。そのため、マーケットのボラティリティが一気に上がり、大きな値幅を伴ってマーケットが活発化します。

★ザイFX!で人気の西原宏一さんの有料メルマガ「トレード戦略指令!」では、タイムリーな為替予想や実践的な売買アドバイスなどをメルマガや会員限定ウェブサイトで配信! ※最初の10日間は無料解約可能です

米ドル/円急騰の要因は日米金利差拡大。米金利先物市場では、FRBによる0.25%から0.50%の連続利上げを織り込み始める

前回の米ドル/円急騰の要因はアベノミクスでした。そして今回は、日米金利差の拡大ということになります。

この日米金利差ですが、そもそも日銀が強烈な金融緩和を継続しているわけですので、日本の金利は変わりません。つまり、日米金利差といっても米国の金利動向に注目しておけばいいということになります。

その米金利は、FRB(米連邦準備制度理事会)がインフレを封じ込めるために連続利上げをする事が予測されているため急騰しています。

米金利先物市場では、FRBによる0.25%から0.50%の連続利上げを織り込み始めています。

【参考記事】

●米ドル/円は130円に向けた上昇トレンドが継続! 円安になるのは必然、上値余地が拡大しそうなユーロ/円の行方にも注目(4月14日、西原宏一)

たとえば、金利先物市場においては下記のように利上げが織り込まれています。

FOMC開催日と織り込まれている利上げ幅

5月4日(水):0.50%の利上げ

6月15日(水):0.50%の利上げ

7月27日(水):0.25%の利上げ→0.50%へ

この先も連続利上げが予想されており、12月には2.50%程度まで利上げされることを織り込み始めています。この金利先物市場に呼応して、米2年債、そして米10年債利回りも急騰しています。

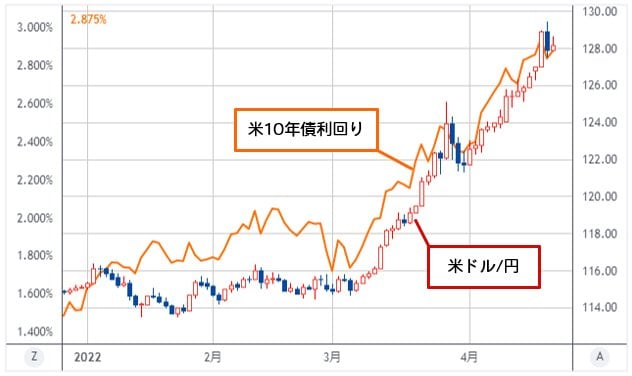

米ドル/円と米10年債利回りはきれいな相関関係に。米10年債利回りの急落が考えにくい状況の中、米ドル/円の下値余地も限定的か

米ドル/円はよく米2年債利回りの動きに連動するといわれていますが、直近の米ドル/円は、米10年債利回りの動きに連動しています。

以下のチャートは、米ドル/円と米10年債利回りの相関を示したものです。

(出所:TradingView)

こちらを見ると、米ドル/円と米10年債利回りはほぼきれいに連動していることがわかります。

結果、急激な円安の流れの中、当局からの牽制コメントや中国のロックダウン(都市封鎖)の拡大など、米ドル/円を反落させる要因も多々見受けられますが、前述の米ドル/円と米10年債利回りの高い相関から考えれば、他のファクターはほぼノイズでしかありません。

現時点で米ドル/円が大きく反落する材料は、米10年債利回りが大きく反落すること。しかし、これからFRBの連続利上げとバランスシートの縮小が本格化するというステージで、米10年債利回りが急落することは考えにくい状況。

結果、米ドル/円の下落余地も限定的ということになります。

米10年債利回りが3.00%突破のタイミングで、米ドル/円も130円到達へ。相関が強い状況が続けば、135円に向けた上昇も視野に

現在の米ドル/円相場は、米10年債利回りのシャドーマーケットといえるため、米10年債利回りが3.00%突破するタイミングで、米ドル/円も早晩130円に到達すると考えられます。

その米10年債利回りは、FRBの連続利上げとバランスシート縮小を横目に、3.50%へと続伸すると想定されており、米ドル/円と米10年債利回りとの相関が高い状態が続けば、135円に向けて上昇するのではないでしょうか。

(出所:TradingView)

高い相関性を維持している米10年債利回りが3.00%を超えるタイミングを見据えながら135円に向けて続伸する米ドル/円の動向に注目です。

【ザイFX!編集部からのお知らせ】

ザイFX!で人気の西原宏一さんと、ザイFX!編集部がお届けする有料メルマガ、それが「トレード戦略指令!(月額:6600円・税込)」です。

「トレード戦略指令!」は10日間の無料体験期間がありますので、初心者にもわかりやすいタイムリーな為替予想をはじめ、実践的な売買アドバイスやチャートによる相場分析などを、ぜひ体験してください。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)