テロ事件でも動かないのであれば、円を買う理由はない

今回の原稿を書こうとしていたところ、ショッキングなニュースが流れてきた。安倍元首相が演説中に拳銃で撃たれ、心肺停止の状況だという。テロは断じて許されない。安倍さんの無事を祈る。

同事件を受けて、日経平均と円相場の反応は若干違っていた。

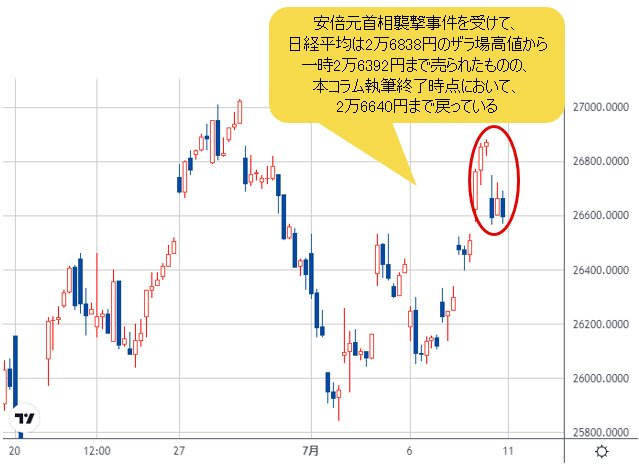

株暴落や円急騰という状態ではないようだが、日経平均は2万6838円のザラ場高値から一時2万6392円まで売られたものの、本コラム執筆終了時点において、2万6640円まで戻っている。

(出所:TradingView)

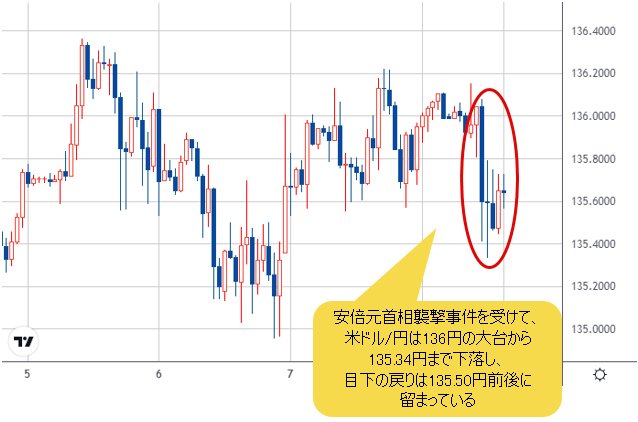

米ドル/円は136円の大台から135.34円まで下落し、目下の戻りは135.50円前後に留まっている。

(出所:TradingView)

変動率が格段に拡大したとは言い切れないが、日経株価と円はともにやや買われている状態だ。

誰も予想できなかったことがあったときこそ、相場の本音を検証できるから、今回も然り。

単純に相場の話をするなら、現在のような市況を保ったまま本日の相場終わる場合、リスクオフの円買いは、やはり幻、また日経平均は想定より底固いことが示唆されるだろう。

テロ事件でも動かないのであれば円を買う理由はない、ということに尽きる。

相場の内部構造が歴史的な円安の本流を証左している以上、安易な修正はなかろう。

今後円売りモメンタムの低下があってもおかしくない

一方、何らかの材料をもってモメンタムを抑制してくる可能性が大きいから、今回の件もあって、円売り一服というか、円売りモメンタムの低下があってもおかしくなかろう。

もっとも、円売りモメンタムの低下は、すでに見られていた。カギとなるのは主要クロス円(米ドル以外の通貨と円との通貨ペア)であるが、その背景にあるのは、米ドル全面高の一段加速である。

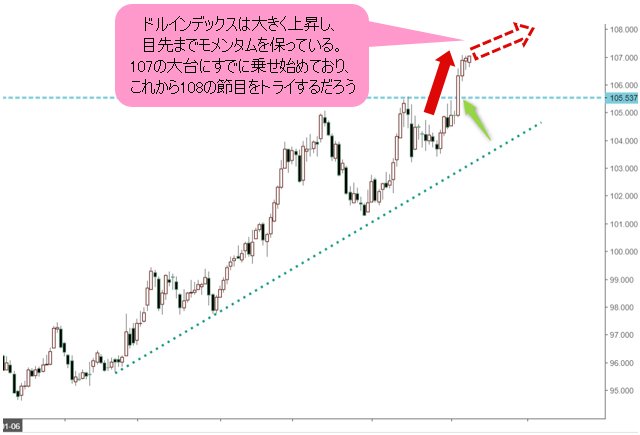

前回のコラムでも指摘したように、ドルインデックスは上放れの公算が高く、高値更新があれば一段と上昇しやすいタイミングにある。

【参考記事】

●米ドル/円が、137円台で頭打ちになったと判断するのは早すぎ! ドルインデックスが、「上昇トライアングル」を上放れる可能性(2022年7月1日、陳満咲杜)

米ドル全面高の結果、外貨安を通じて間接的な円高圧力が生まれ、米ドル/円の頭を押さえ込むことになるが、先週(6月27日~)末からの値動きはそのとおりであり、よい実例となった。

ドルインデックスは大きく上昇し、目先までモメンタムを保っている。すでに107の大台に乗せ始めており、これから108の節目をトライするだろう。

(出所:TradingView)

ドルインデックスの上昇加速は、想定の範囲内とはいえ、米長期金利が低下してきた中、一部市場参加者の意表を突く値動きとなるから、逆張り筋(米ドル売り)の狼狽による買い戻しがこれからも続く公算が高い。

ユーロ安がもたらした円高圧力は無視できなくなってきた

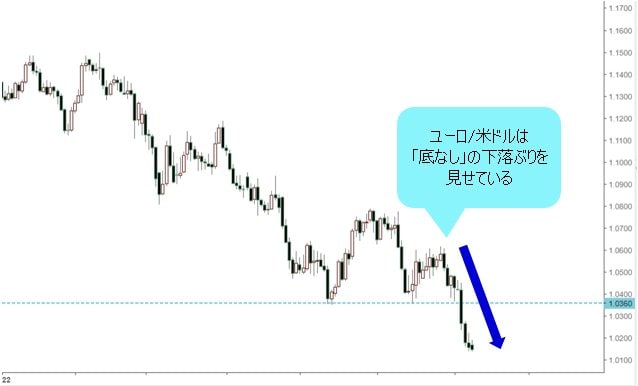

対応するように、ユーロ/米ドルは「底なし」の下落ぶりを見せている。ドルインデックスは20年ぶりの高値更新を果たしたわけだから、ユーロ/米ドルの2002年以来の安値更新も当然のなりゆきというか、ユーロの大幅下落なしではドルインデックスの高値更新はあり得ない。

(出所:TradingView)

下落モメンタムが強い分、ユーロの下値目途は、目先の「売られすぎ」感があるからこそ、実は安易に測れない。逆張りは禁物だ。

ゆえに、目下、円相場の肝要となるのは、米ドル/円ではなく、ユーロ/円の可能性が大きい。

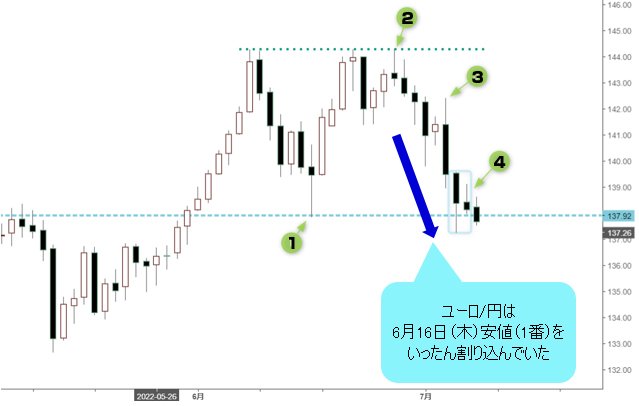

今週(7月4日~)に入ってからの値動きは、弱い推移が鮮明であった上、6月16日(木)安値(1番)をいったん割り込んでいたことは無視できない。

(出所:TradingView)

なにしろ、プライスアクションの視点では、同日のローソク足は典型的な「スパイクロー」のサインを灯したからこそ、その後、6月22日(水)や同28日(火・2番)の144円前半の打診につながった。

しかし、6月28日(火)もさらなる突破はできず、その後、大きく反落し、日足では「ダブルトップ」か「トリプル・トップ」に近いフォーメーションを形成。一昨日(7月6日)には、安値更新(6月16日安値割れ)を果たしたわけだ。

「スパイクハイ」のサインは、本来は強いサポートゾーンの存在を示唆するものなので、再度安値の割り込みがあれば、かえって弱いサインとみなされる。

目先までユーロの下落は、一昨日と昨日(7月6日、7日)で形成された「インサイド」というサイン(4番)の下放れにも見えるから、ユーロ安がもたらした円高圧力は無視できなくなってきた。

さらに、7月5日(火・3番)の大陰線は、弱気「リバーサル&アウトサイド」のサインだったことから考えると、仮にこれから回復があっても容易ではなかろう。

つまるところ、6月16日(木)安値に対する割り込みが、一昨日(7月6日)の水準に留まれば、それこそ「ダマシ」となり、徐々に回復してくれば、かえって円安構造の強さを証左してくれることになるが、そうでない場合は、ユーロ安による円高圧力が一段と高まることを想定せざるを得ない。

その分、米ドル/円の頭を押さえ込む存在と化すから、米ドル/円の上昇波は、米ドル全面高の勢いが強ければ強いほど、制限されることになる。

円売りのスタンスは変わらないが、仕掛けるタイミングを再考する必要も出てこよう。市況はいかに。

執筆14:00

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=PAN1&isq=130&psq=0)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)