米金利の反発にともない米ドル/円も上昇

前回のコラムでは米金利の下げすぎを指摘、ゆえに米ドル/円のリバウンドありと思っていたが、目先までの市況で、それが証明された。

【※関連記事はこちら!】

⇒米ドル/円は底打ちから反発へ! リスクオフの円高は時代遅れ。FRB議長が年内の利下げを否定しているのに、ブラックマンデー以来の米金利の急低下は異常すぎる(2023年3月24日、陳満咲杜)

もっとも、いわゆる「金融不安」であって「金融危機」でないことも、前々回のコラムにて指摘済みだ。日米株の反発が見られるように、概ねそのとおりの展開となっている。

【※関連記事はこちら!】

⇒リスクオフの円高は続かず、売られすぎたユーロ/円の切り返しが期待できそう。クレディ・スイスやシリコンバレー銀行に、金融危機を引き起こすほどの力はない!(2023年3月17日、陳満咲杜)

執筆中の現時点では、米2年物国債利回りは先週(3月20日~)安値の3.55%から4.12%へ回復、米10年物国債利回りは同じく3.28%から3.61%まで戻ってきた。

(出所:TradingView)

(出所:TradingView)

米ドル/円はリンクしたように、先週(3月20日~)安値の129.65円から一時133.25円をトライ、いわゆる「底割れ」のリスクを回避した。

(出所:TradingView)

さらに、ロジックとして、いわゆる「リスクオフの円高」が遂行に堪えないことも指摘していた。

そもそも、米SVB(シリコンバレー銀行)の破綻など個別銀行の経営不安があっても、銀行全体の危機ではなかった。その上、リスク回避の円買い自体が時代遅れの発想なので、主要クロス円(米ドル以外の通貨と円との通貨ペア)を含め、メイントレンドとして円が買われる局面ではないことも明らかだ。

とはいえ、米ドル/円に限って言えば、昨年(2022年)高値に接近、また同高値を超えるような円安局面は、今後、何年間かにおいては見られないだろう。

この意味合いにおいて、円が買われていくという表現は必ずしも間違いではないが、2021年から2022年にかけての米ドル/円の急伸ぶりに照らして考えると、「米ドルが上がりすぎたから調整してくる」といった言い方が適切であろう。

米ドル/円の切り返しは、まだ始まったばかり。

再度138円節目の打診があってもおかしくない

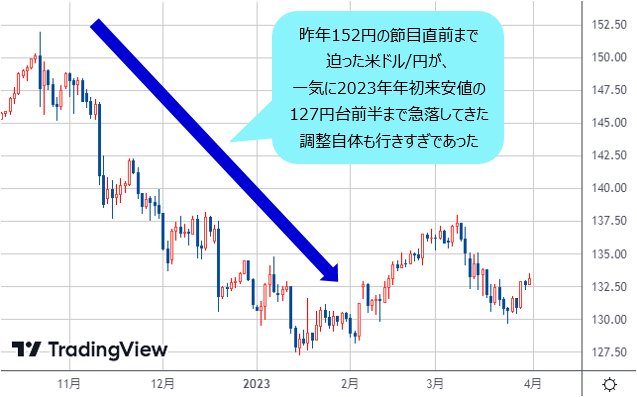

それにしても、昨年(2022年)152円の節目直前まで迫った米ドル/円が、一気に2023年年初来安値の127円台前半まで急落してきた調整自体も行きすぎであった。

(出所:TradingView)

ゆえに、3月の138円の節目直前までの、いったんの上昇は、同調整に対する反発として「正当化」でき、先日の銀行不安がなければ、もっと上値余地を拡大していたかもしれない。

銀行騒動があったから再度調整してきたが、130円以下に定着するような円高は、米利下げが確実になってこなければ難しいだろう。

5月利上げ停止との観測も浮上しているが、仮にそのとおりになっても、すぐに利下げができる環境にないから、2023年年内2、3回の利下げまで織り込んだ米金利の急落、またリンクした米ドルの急落は、明らか行きすぎであった。

ゆえに、米ドル/円の切り返しは、まだ始まったばかりで、これから再度138円節目の打診があってもおかしくないだろう。

(出所:TradingView)

日米株の一段上昇があれば、いわゆる「リスクオン」の環境に

なってきてもおかしくない

パウエルFRB(米連邦準備制度理事会)議長は、2023年年内利下げを否定しており、それを嘲笑するような米金利の急落は、市場の予見として、後にならないと正誤の判断はできないかもしれない。しかし、一時のセンチメントに支配されたゆえに行きすぎとなった値動きは、むしろ市場の常なので、冷静に対応していきたい。

つまるところ、いろいろあったが、ここから夏場まで米ドル/円が130円以下に定着するようなマクロ環境ではないと思う。

それどころか、日米株の一段上昇があれば、いわゆる「リスクオン」の環境になってきてもおかしくない。この前の銀行騒動があったからこそ、実はその可能性が高まりつつあると思う。

日米株とも、昨年(2022年)10月から切り返してきた。米利上げの急速なピークアウトを見据えた上の「先取り」と理解すれば納得できる値動きだ。なにしろ、株は半年から1年先の状況を織り込んでいくとされるから、特に米株は、利上げ開始後の急落から回復する兆しが鮮明であった。

しかし、ロングポジションの積み上げがあれば、大した上昇にならないのも市場の常だ。途中の「振り落とし」、つまり何らかの事情で市場参加者を悲観させることによってポジションを整理させ、またショート筋の参入を促す「必要」がある。その結果、次の上昇に備えた「土台」ができるわけだ。

言ってみれば、次は本格的な上昇になる可能性が大きい。2008年金融危機の再来を思わせる今回の銀行騒動でロングポジションが整理され、またショートポジションの積み上げがあれば、次の上昇トレンドが一層「健全化」され、またモメンタムが付くものだと理解される。

要するに、猫も杓子も強気でロングポジションを持っていたら、上がる度に利益確定が出やすいから、逆に継続的な上昇トレンドになりにくく、ショートポジションの積み上げがあれば、次に上昇していく過程において、どこかで大規模な「踏み上げ」が発生しやすいから、上昇モメンタムが強化される。

ユーロ/円、英ポンド/円は3月高値更新で上昇余地拡大

この話は、為替市場でも通用する。目下、要注意なのはクロス円相場ではないかと思う。代表格のユーロ/円は、いったん3月高値更新を果たしたから、大きく上昇余地を拡大していると思う。

(出所:TradingView)

先週(3月20日~)安値までの急落があったからこそ、ロングポジションが整理され、またショートポジションが増加したと推測できるが、週明け(3月27日)以来、「踏み上げ」が、すでに発生していたとも見られる。「リスクオフの円高」云々のロジックが一般的に受け入れられ、また先々週(3月13日~)から先週(3月20日~)まで取引の根拠にまで使われた分、これからの円売りのモメンタムに寄与してこよう。

そのほかの主要クロス円も、同じ理屈だとみる。英ポンド/円はユーロ/円と同様の状況にあり、豪ドル/円は先週(3月20日~)いったん安値更新したばかりだが、V字回復をもって大きな「ダマシ」のサインを形成している。

(出所:TradingView)

(出所:TradingView)

その「ダマシ」とは、昨年(2022年)12月安値に対する一時の下放れであったが、昨年12月の安値はが特別な意味合いを示しただけに、見逃せない。詳細はまた次回、市況はいかに。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)