高値から反落。日経平均の大暴騰がようやく一服か。

米ドル/円の値動きとの連動性が低下?

天井知らずと思われた日経平均の大暴騰が、ようやく一服してきたようだ。6月7日(水)の3万2708円の高値(もちろん33年ぶりの新高値だった)から反落してきたので、しばらく高値圏での保ち合いが先行する公算が大きい。

(出所:TradingView)

一方、米ドル/円の様子は違っていた。株高・円安の「セット」と思われるが、米ドル/円は5月30日(火)高値を更新できずにいる。

(出所:TradingView)

対して日経平均は、5月30日(火)高値から測ると、6月7日(水)高値までで1300円超の上昇幅を達成したので、その差は歴然としていた。

つまり、日経平均と米ドル/円の連動性が低下しているのだ。もっとも、このような言い方は適切ではないかもしれない。

というのも、株高・円安の「セット」は、比例した進行などが約束されるものではなく、あくまでそのような傾向があるということにすぎないからだ。

だから、最近の日経平均と米ドル/円の「乖離」を大袈裟に取り上げることはないし、円の全体像を見なければならないと思う。

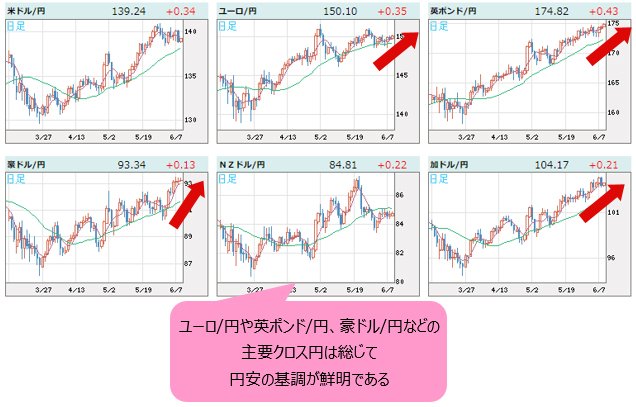

言ってみれば、米ドル/円は頭が重くなっているが、ユーロ/円や英ポンド/円、豪ドル/円などの主要クロス円(米ドル以外の通貨と円との通貨ペア)のほうは総じて円安基調が鮮明で、「株高の円安」という流れ自体が修正されるわけではない。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 日足)

今後の米ドル/円相場のカギとなるのは米金利動向!

「単純すぎる」判断や行動は避けたいところ

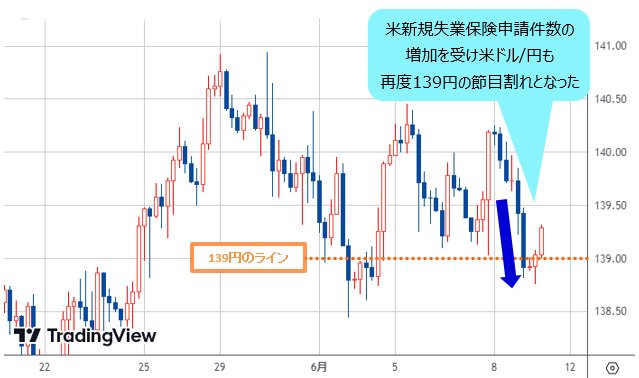

昨晩(6月8日)の米新規失業保険申請件数の増加を受け、米金利が急落し、目下では米ドル全面安の様子を示している。米ドル/円も再度139円の節目割れとなった。

(出所:TradingView)

半面、米金利の急落を受けて米株が買われ、S&P500にいたっては、昨年(2022年)10月安値からの上昇率が強気相場入りの目安とされる20%を超え、テクニカル上の「お墨付き」を得た形で、上昇トレンドを確立した。

(出所:TradingView)

連動したように、目先、日経平均も急反発し、執筆中の現時点で一時500ポイント超える上昇幅を達成したから、目下のところでも日経平均と米ドル/円の「乖離」が見られるわけで、しばらく続く可能性がある。

となると、カギとなるのはやはり米金利動向だ。5月から米ドル全体(ドルインデックス)の上昇は、米金利上昇と連動する形だったので、足元の反落も当然の成り行きで、わかりやすいかと思う。米株の上昇が金利低下に反応する値動きであれば、まったくサプライズはなく、こちらも当然の成り行きであろう。

したがって、株高・円安の「セット」は、大まかな傾向として観察されるが、常に比例した連動ではなく、また目下の局面においてむしろ「理に叶う」現象なので、どちらか一方の値動きをもって、もう一方の値動きを判定すべきではなかろう。

よく聞く例として、米ドル/円の頭が重くなったから、日経平均の上昇を「行きすぎ」と判断したり、また日経平均の急伸のみを根拠に、米ドル/円の高値(レンジ内)を追ったりなどといった話がある。こういった「単純すぎる」判断や行動は避けたいところだ。

米ドル/円の頭が重い状況があっても、せいぜいレンジ変動。

ベアトレンドへの転換はないが、150円再打診の可能性も低いか

とはいえ、大きなトレンドとして、日経平均が強いトレンドを維持している間は、米ドル/円のベア(下落)トレンド入りはなかろう。言ってみれば、両者の「乖離」があっても、「相反」の市況にはならないから、こちらも要注意だと思う。

米ドル/円の頭が重い状況があっても、せいぜいレンジ変動に留まり、本格的な頭打ちを果たしてベアトレンドへ転換、といった市況は目先あり得ない。半面、米ドル/円は日経平均の強気変動に追随、大幅に上昇余地を拡大するといった考えも短絡的で性急であろう。

というのも、米ドル/円が150円の大台を目指すといった予測も散見され、また一部市場参加者にもてはやされてきたが、筆者はその可能性を完全に否定はしないものの、基本的に可能性が低いと思う。目先は慎重なスタンスを保ったほうが良いだろう。

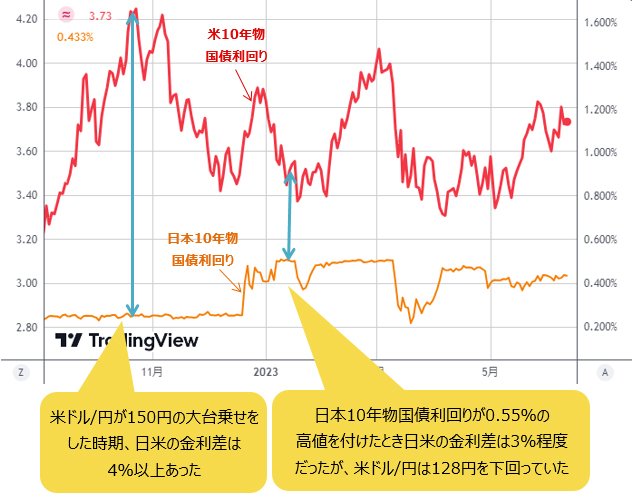

なにしろ、150円の大台の再打診は、日米金利差の行方からみれば、相当無理がある。日米10年物国債利回りを比較すればわかるように、昨年(2022年)、米ドル/円が150円の大台乗せを果たした時期(10月20日)における米10年物国債利回りは4.23%前後、同時期における日本10年物国債利回りは0.25%だったので、その差は4%以上の開きがあった。

昨年(2022年)12月の「黒田緩和修正ショック」があって、日本10年物国債利回りが急伸したが、高値を付けたのは今年(2023年)1月13日(金)で、その水準は0.55%だった。同時点における米10年物国債利回りは3.5%程度だったので、3%くらいの開きがあったものの、米ドル/円は128円の節目を下回っていた。

(出所:TradingView)

現時点で米10年物国債利回りは3.73%程度、日本10年物国債利回りは0.43%未満程度で、3%以上の開きがある。米ドル/円は本日(6月9日)いったん139円の節目割れを果たしていたが、同じ金利差3%以上の開きと考えると、目下の米ドル/円は健闘しているほうだと言える。

もちろん、トレンドが違っていたので、単純に金利差のみで為替レートを推測するわけではない。しかし、これから米10年物国債利回りの急伸がない限り、また日米の金利で4%以上の差ができない限り、米ドル/円150円の節目の大台打診は、少なくとも金利差の側面からは可能性が低いと言わざるを得ない。

これから米金利はじわじわ低下。

円売りの本流は不変でも、リード役は米ドル/円ではない!

FOMC(米公開市場委員会)は今月(6月)利上げを見送り、7月最後の利上げを決定するだろうといった現時点の市場コンセンサスに照らして考えると、これから米金利は、むしろじわじわ低下していく公算が高い。

金利差が無視されるほど米ドルが買われる局面を想定できないことはないが、いわゆる本格的なリスクオフの局面でないと、なかなか難しいかと思う。

しかし、仮にそのような局面においても、リスクオフの円買いがなかったとしてもリスクオフの円売りとまでは至らないから、米ドル/円の上値は、やはり制限されるとみる。

円売りの本流が不変であっても、そのリード役は米ドル/円ではないことを覚悟すべきだと思う。

詳説はまた次回、市況はいかに。

11:30執筆

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)