円安モメンタムが、いったん緩和される可能性を示唆

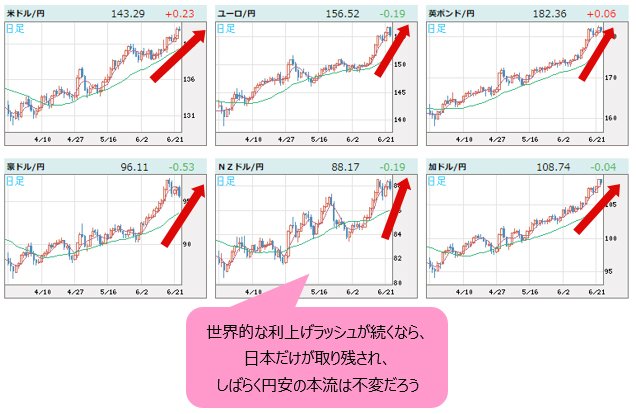

前回のコラムでも、「円売りは、もっとも確実なトレード」と強調した。世界的な利上げラッシュが続くなら、日本だけが取り残され、しばらく円安の本流は不変であろう。

【※関連記事はこちら!】

⇒円売りがもっとも確実! ファンダメンタルズもクロス円の上昇を下支え。強い相場だからこそ、本格的な頭打ちのサインがあるまではトレンドをフォローすべし!(2023年6月16日、陳満咲杜)

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 日足)

しかし、ここまで来ると、2つの現象を吟味すべきであるとも思った。

1つは円安の進行につれ、逆張り派(円高派)のドテンが(特にクロス円(米ドル以外の通貨と円との通貨ペア)において)見られたこと。もう1つは日本よりも諸外国の事情の方が大きいこと、である。

前者に関しては、いわゆる「猫も杓子も…だから…」といった理屈をまた持ち出すつもりはないが、ユーロ/円の157円の節目手前までの上昇や、英ポンド/円の182円台打診から考えると、円高派のドテンを頭打ちのサインとまで解釈しなくても、円安モメンタムがいったん緩和される、という可能性が示唆されたと思う。

(出所:TradingView)

(出所:TradingView)

その上、繰り返し指摘してきたように、円安の受け皿は米ドル以外の主要外貨なので、逆張り派のドテンも主要クロス円において観察された。

後者に関しては、昨日(6月22日)英0.5%の大幅利上げがあったように、日本と中国以外は高いインフレに悩まされ、しばらく利上げ余地が大きいと思われる。

米国にいたっては、一時期、浮上していた2023年年内利下げといった観測がすっかり消え、年内あと1回とはいえ、なお利上げの途中とみられる。米長短金利の切り返しもあって、マイナス金利の円は翻弄されても仕方がないと思う。

しかし、だからこそ、逆に言えば、金利差の拡大を想定した円売りは、今のレートに大半を織り込まれた可能性があるし、日本当局の口先介入が効きやすくなる可能性がある。

なぜなら、利上げラッシュについて行けない円であるがゆえに、これからの政策余地が大きいという思惑が出やすいので、「大分、売られてきた円の速度調整」といった潜在的なニーズがあるからだ。

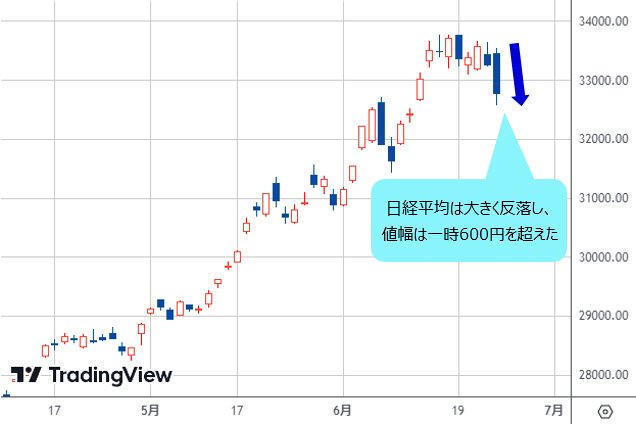

執筆中の現時点(2023年6月23日14時38分)、日経平均は大きく反落し、一時600円超の値幅を超えた。

(出所:TradingView)

しかし、歴史的な連騰があっただけに、この程度の反落があってもむしろ当然だ。また、連騰してきたことによる速度調整のニーズがあったからこそ、目先、反落幅の拡大につながったと言える。主要クロス円もそのような時期に差し掛かってもおかしくなかろう。

とはいえ、あくまでスピード調整であって、トレンドの修正ではない。これは日経平均も同様であり、押し目買いのニーズも旺盛だと思う。

2022年と違って、当局の口先介入が効いてくる可能性大!

反面、為替市場における日本当局の介入問題は、株高局面において、その緊迫感があまりないように思われるからこそ、昨年(2022年)と違って、日本当局の口先介入が効いてくる可能性が大きい。

実際、この前、植田日銀総裁は「拙速な政策修正を回避したい」と言いつつ、政策修正時の“サプライズ”を回避できないことも明言していた。

日本当局の口先介入が、財務大臣の口から示唆されても市場は動揺しないと思うが、日銀総裁から緩和政策の見直しを暗示するようなひと言が出れば、相場は大きく揺れる可能性が大きいとみる。

前述のように、本日(6月23日)は反落してきたが、日本株は歴史的な急伸を果たしており、総じて33年ぶりの高値圏を維持しているから、日銀総裁からの「口先介入」があってもおかしくなかろう。

要するに、円安阻止において、ダメージを最小限に抑えられるから、これ以上の円安進行があれば、植田総裁をはじめ、高官発言のインパクトが強くなっていく公算が高い。

実際、昨日(6月22日)0.5%の大幅利上げを決定した英ポンドは、対円では続伸したものの、値幅が限定的である上、高値圏で波乱の様相を呈した。

(出所:TradingView)

本来、大幅利上げした英ポンドは、変動率が拡大し、先週(6月12日~)のような大幅上昇があっても許容範囲の出来事と思うが、現時点の見方として、高値圏での保ち合いが想定されやすく、また円売りモメンタム低下のシグナルと受け取れる。

根本的には、米ドル/円の上昇余地は、もしかしたら皆さんの想定ほど大きくないのではないかと思う。

昨年(2022年)142円台以上の値動きがあった後、覆面介入と思われる日銀の介入があったと噂され、その真相はともかく、心理的な警戒ゾーンに入ってきているから、無闇な上値志向は強まらない可能性が大きい。

(出所:TradingView)

昨年(2022年)の日銀介入の実績から考えると、米ドル/円はこれから145円の大台への接近や打診があっても、それ以上の上値トライは容易ではないと思う。

金利差云々で米ドル/円の150円の節目の再打診といったシナリオには距離を置きたいし、クロス円における上値トライがあっても、先週(6月12日~)のような急伸を望めない可能性を無視できない。

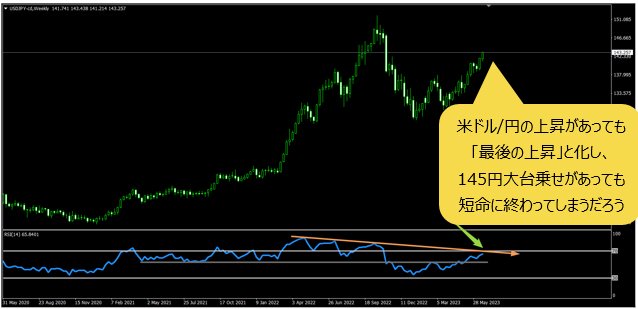

RSIの「ダイバージェンス」サインの継続から、

米ドル/円の145円台乗せがあっても短命に終わると想定

テクニカルの視点において、米ドル/円におけるRSIの「ダイバージェンス」のサインの継続に注意していただきたい。

(出所:TradingView)

同シグナルに関する解釈はやや複雑であるが、簡単にいえば、週足における同サインは、昨年(2022年)年末にて「三度目の正直」を果たしてから米ドル/円のトップアウトをもたしたから、その延長線として現在でも通用する可能性がある。

このような見方が正しければ、米ドル/円の上昇があっても「最後の上昇」と化し、145円大台乗せがあっても短命に終わってしまうだろう。筆者は現時点において、150円の節目の打診なしといった従来の見方を維持、また夏場以降の反落を想定しておきたい。

詳細はまた次回、市況はいかに。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)