円売りバブル崩壊による大打撃で大型ハイテク株の処分も

余儀なくされたのがトレンド逆転の根本的な理由

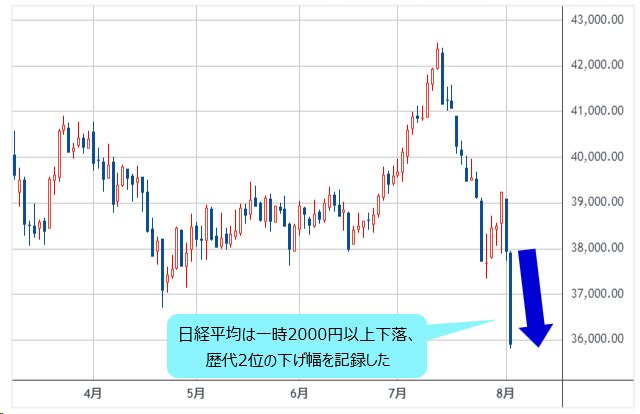

株式市場はパニック相場の様相を呈している。執筆中の現時点で、日経平均は一時2000円以上の下落、歴代2位の下げ幅を記録したようで、早くも「植田ショック」とか、「日銀ショック」といった呼び名が上がっている。

(出所:TradingView)

半面、円のパフォーマンスは今のところ連動している様子がなく、比較的に落ちついている模様だ。

それにはわけがある。要するに、円は十分と言っていいほど急反発してきから、「植田ショック」にしても、「利上げショック」にしても、この前(7月31日)の値幅をもって大分織り込んでいた。昨日(8月1日)の続伸もあって、「株安・円高の『セット』は、必ず同時進行というわけではない」ということだ。

(出所:TradingView)

もっとも、今年(2024年)に入って以降もっともホットな取引と言えば、半導体株のロングと円のショートのほかあるまい。ヘッジファンドをはじめ、いわゆる機関投資家(投機家)の多くは半導体株(特にエヌビディア株)のロングポジションと円のショートポジションを積み上げてきた。

よって、円売りバブルの崩壊で大打撃を被ったから、エヌビディアをはじめ、そのほか大型ハイテク株の処分も余儀なくされたと推測できる。

筆者が繰り返し指摘してきたように、猫も杓子も円売り、そしてエヌビディア買いを仕掛けていたから、トレンドは続かない。いったん逆転し始めると、損切りの連鎖で円の急騰がもたらされのも当然の成り行きであり、今回、日銀の利上げが円の買戻しを促したが、原因ではなかった。

だからこそ、日米金利差の縮小、またその観測が円の急騰をもたらした、という巷のロジックは正しくないと認識すべきだ。

行きすぎた円安は修正されたが、円高になったわけではない。

本質は「円売りバブル」の崩壊

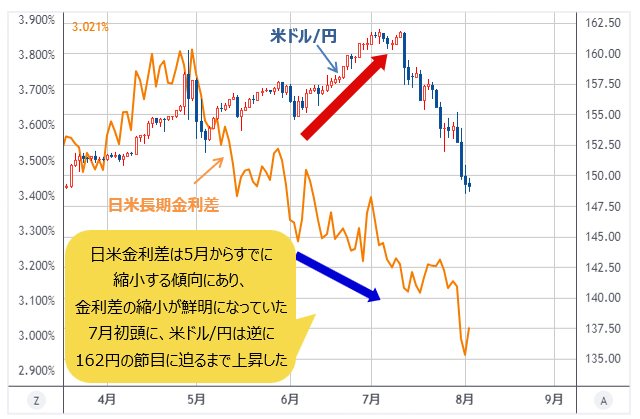

実際、日米金利差(日米10年物国債利回りの差)からみると、5月からすでに縮小する傾向にあった。そして金利差の縮小が鮮明になっていた7月初頭には、米ドル/円は逆に162円の節目に迫るまで上昇したから、円売りバブルのほかあるまい。

(出所:TradingView)

ゆえに、円売りバブルの崩壊で円が買い戻されたというのはロジックとして正しいが、日米金利差が縮小してきたからとか、これから米利下げ観測で金利差が一段と縮小していくから、といったロジックでは的を射ていないと思う。

さらに突っ込んで言えば、これから米利下げが開始されるからと言って、これからの金利差縮小を根拠とする者は金融市場の本質がわかっていない。

なぜなら、2024年年内に3回の米利下げありといった観測は、今の日米金利差にすでに反映されている、あるいは大分織り込まれているからこそ、目先、金利差の一段縮小がみられたからだ。

これからのことをこれからの値段に反映させるのではなく、これからのことを今の値段に反映させるのが金融市場なので、円がこれから続伸するかどうかはほかの視点をもって測る必要がある。

その視点とはほかならぬ、本格的な円高の変動レンジに入っていくかどうかである。

言ってみれば、確かに過激な円安は修正されたが、円高と言えるかどうかは別問題だ。なにしろ、米ドル/円のレートが仮に日米10年国債利回り差と完全に連動するなら、今は130円~135円になってもおかしくない。ゆえに、今の市況でも円高と呼べない。

同じロジックなら、主要クロス円(米ドル以外の通貨と円との通貨ペア)もいっしょだ。行きすぎた円安は修正されたが、諸外貨に対して円高になったのかと聞かれると、答えはノーだ。日銀利上げがあってもせいぜい0.25%の水準なので、金利差云々よりも円売りバブルの崩壊を本質として捉えるべきだ。

これからの市況は「円はこれからも続伸」だが、

このまま続伸ではなく「いったん速度調整」してからか

となると、これからの市況に関しては、大まかに2つのポイントにまとめられる。まず、円はこれからも続伸するだろう。次に、このまま続伸するのではなく、いったん速度調整してから、というところではないかと思う。

売られすぎた円は修正されたが、あくまで円売り筋が退場した結果であった。新たな均衡が探られるなか、これから米ドルの売り材料が浮上し、米ドル売りの受け皿として円が買われる展開を想定しておきたい。

このような話を展開すると、戸惑う読者も多いだろう。無理もない、為替市場は2つ通貨の交換関係の上に成り立つから、話がややこしくなりがちだ。

要するに、今までの米ドル高・円安は、米ドル買いよりも円売りの側面が極めて大きかった。その側面が小さくなったから、今度は米ドル安の側面が大きくなり、結果として円がさらに買われる可能性が大きい、ということだ。

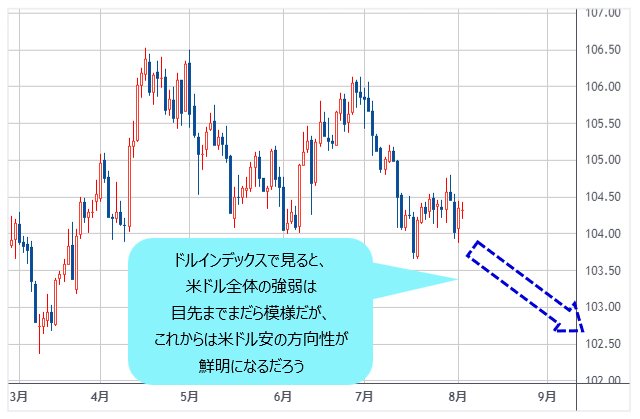

これから米ドル安の進行は、米ドル全体の下落を意味している。ドルインデックスで見ると、米ドル全体の強弱は目先までまだら模様だが、これからは米ドル安の方向性が鮮明になるだろう。

(出所:TradingView)

なにしろ、これから米利下げ周期に入り、また利下げ周期入った後、トレンドの「自己実現性」(つまりレンジ変動からトレンド相場入り)から考えると、米ドル安はむしろこれからだ。

米ドル/円はこれからも下落を続け、まず145~146円台の

下値ターゲットに照準を合わせるだろう

昨日(8月1日)、BOE(英中銀)も利下げを決定した。いち早く利下げしたECB(欧州中央銀行)に追随しただけに、まだ利下げしていない米国に比べ、ユーロや英ポンドがベア(下落)トレンドに転換するリスクのほうが大きいのではないか、といった反論も聞こえるが、そうはならない可能性が大きい。

なぜなら、為替市場の主役はあくまで米ドルで、そのほかの外貨は二の次であり、また米ドルに翻弄されるのが宿命なので、市場は米ドルの利下げ周期を重視し、そのほかの外貨の事情を無視しがちになる。よって、これからは米ドル売りに反応しやすくなり、米ドル安はむしろこれからだと言えるわけだ。

二の次の存在なのは円も同じだが、日銀はECB、BOEなど他の主要中銀と違って、利下げではなく、利上げ周期入りを示しているから、円の方向性の違いが目立つ。

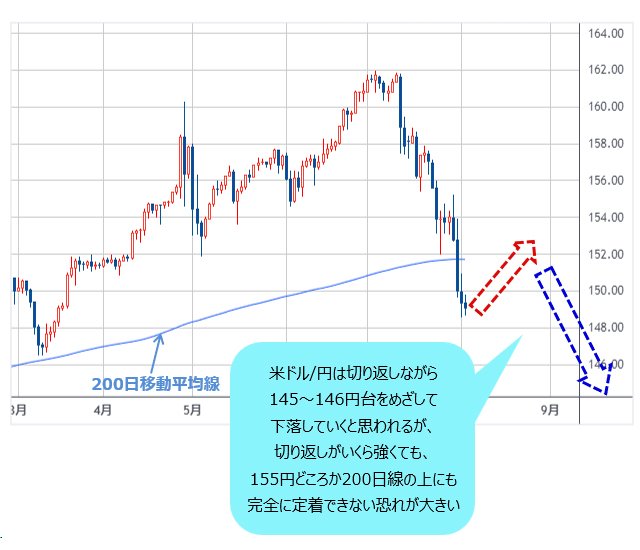

だからこそ、米ドル/円はこれからも下落していき、まず145~146円台の下値ターゲットに照準を合わせるだろう。もちろん、前述のように、このまま一直線にいくよりも、いったん速度調整(切り返し)してからの可能性が大きい。

が、切り返しがいくら強くても、155円の節目以上には定着できないだろう。実際、米ドルの下値指向が強いので、155円どころか、200日移動平均線(200日線)(≒151.55)の上にも完全に定着できない恐れが大きいから、戻り待ちに戻りなし、といったリスクも大きいだろう。

市況はいかに。

(出所:TradingView)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)